走势评级:白糖:震荡

报告日期:2018年12月25日

★糖市行情分析展望:

国际:18/19榨季全球产需预估过剩量减少,19/20榨季全球产需格局预计将在两年的供应过剩后转为小幅短缺。全球产需格局的预期转变将为国际糖价提供支撑,但高企的库存并不支持价格持续大涨。未来可以调节全球流通供应面最主要的因素在于印度出口形势及巴西糖醇比价关系。印度出口存在门槛,若国际糖价过高,则面临印度糖大量出口供应及巴西产糖比重增加的压力;若过低,则印度难以出口,叠加下年度全球产不足需的预估,糖价下方空间也将受限。但若印政府迫于压力继续出台强出口刺激政策,则将给国际糖价带来大跌风险。2019年国际糖价上下空间预计均有限,区间10-15.5美分。

中国:18/19榨季为增产周期的第三年,供需形势预期平衡偏紧。随着贸易救济即将到期,在当前产业形势严峻、国储库存高企的情况下,直补政策出台的可能性大增,虽然直补政策在18/19榨季执行的可能性不大,在19/20榨季执行的概率更高,但消息对期货市场的影响将较大。

综合内外基本面情况看,糖市已进入熊市后期,国内也进入政策面临调整的时期,政策成为市场最大的变数(包括直补、抛储、进口政策),若政策面能尘埃落定后,则国内糖市的牛市周期或才能真正开启,牛市基础才能稳固。

价差:基本面情况有利于9-5合约价差扩大,但因政策面的扰动,未来9-5合约价差波动料将加大。可尝试介入抛5买9的反套操作,但需谨慎,及时止盈。而不久将挂牌的2001合约,为19/20榨季合约,从周期转换的角度看,1-9也适合反套,但受政策消息影响更大,价差波动风险也大。

★风险提示:

天气因素、政策面动态(国内直补及抛储、印度出口政策、巴西燃料政策等)、汇率风险、宏观经济金融风险。

1、行情回顾— 2018年国内外糖价“下跌-震荡”

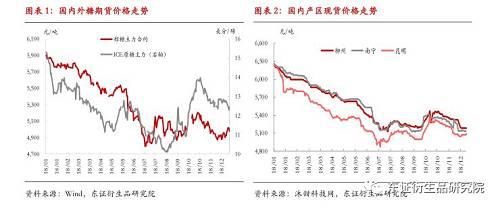

2018年上半年,由于泰国、印度糖生产远远超过市场预期,国际机构不断上调对全球供应过剩的预估,印度糖厂拖欠大量蔗款及庞大的库存令该国出口预期较大,再加上巴西雷亚尔大幅度的贬值,外盘持续下滑,至8月下旬,主力最低跌至10美分一线。但之后,巴西乙醇生产效益远高于糖,致使糖厂最大化生产乙醇,产糖用蔗比例持续维持低位,且持续干旱也损及巴西甘蔗及欧盟甜菜产量前景,印度雨季主产区降雨不足令市场预期产量可能受损,国际机构纷纷下调巴西、欧盟、印度等国产量预估,全球过剩担忧缓解,令外糖企稳反弹,主力合约最高至14.24美分/磅,但因全球仍处于过剩的格局,高库存压力及印度出口担忧限制了外糖的反弹空间,随后仍回落至12-13美分,下半年总体呈现宽幅震荡的走势。2018年外糖从年初的15美分跌至最低10美分左右,全年最大跌幅达33%。

国内市场上,2018年上半年一方面受到外盘的持续走弱拖累,巨大的内外价差令走私量抬头。另一方面,国内处于增产周期,还增发了50万吨配额外进口许可,再加上需求持续平淡,现货市场持续疲软。而到了17/18榨季后期,甜菜糖仓单量较大,流出缓慢,也令盘面承压。郑糖主力合约自年初的5900一路下滑,到7月时最低跌至4750,主产区现货价格也跟随走弱,近月基差一度达到600元/吨的高位。随着高基差和较大的近远月价差出现,甜菜糖仓单问题逐渐消解,随后外糖的止跌反弹,配额外进口利润转为负值;国内打私力度加大令走私得以严控、再加上偏低的陈棉结转库存和社会库存等因素支撑,郑糖主力合约在4850-5250区间震荡。2018年全年郑糖跌幅逾19%,广西南宁南华现货报价也自年初的6150跌至目前的5150,跌幅16.3%。

2、熊市周期尚未结束,后续下跌的空间料将缩小

从统计的历史数据看,郑糖的周期性特征总体呈现出牛短熊长的特点,但熊市周期的波动幅度却并不比牛市周期的大,周期波动幅度一般在3000-4000元/吨左右,熊市持续的时间一般30-40个月,牛市持续时间一般30个月不到。而此次自2016年12月份下跌以来,累计跌幅2546元/吨,持续时间已有23个月。从时间和幅度的角度看,本轮熊市周期预计尚未结束,低点预计将在2019年二三季度出现。17/18年度跌幅近1700元/吨,为熊市周期里跌幅较大的一年,且绝大部分时间价格是远低于生产成本的,利空已得到较大程度的释放,18/19榨季跌幅预计将有明显的收窄。

3、国际糖市基本面情况

3.1、巴西

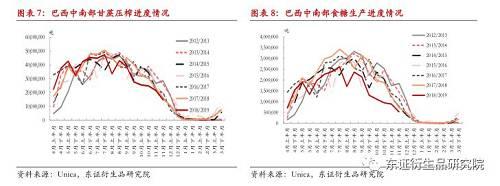

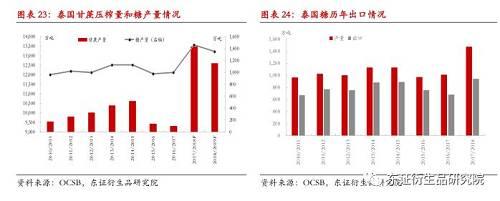

3.1.1、18/19榨季(4月/3月)巴西糖产量大幅下降,库存偏低(1)产量:巴西中南部压榨已经接近尾声,18/19榨季截至11月15日,巴西中南部累计压榨甘蔗5.2965亿吨,同比下降4.55%;累计产糖2523万吨,同比减少26.82%;累计乙醇产量同比增加19.44%,达到283.4亿升;累计产糖用蔗比例为35.8%,为历史低位水平。由于2018年全球糖价低迷,而巴西国内汽油价格高企提振燃料乙醇的价格及销量,用甘蔗生产乙醇的收益明显高于产糖,巴西糖企加大对乙醇的生产比重,该榨季巴西64%的甘蔗用于加工乙醇,再加上干旱损及甘蔗产量,该榨季巴西中南部糖产量锐减近千万吨,触及12年新低。目前国际机构多预期18/19榨季巴西中南部糖产量在2630万吨左右,而上榨季产量在3606万吨。

(2)出口及库存:由于产量的下滑以及泰国高产下出口竞争压力加大,18/19榨季巴西出口大幅下滑。该榨季4-11月巴西累计出口糖1505.2万吨,同比减少28.85%。库存方面,据巴西农业部数据,由于生产进度放缓,截至10月底巴西中南部糖库存量仅有不到910万吨,为2013/14榨季以来最低水平,上榨季同期为1060万吨。

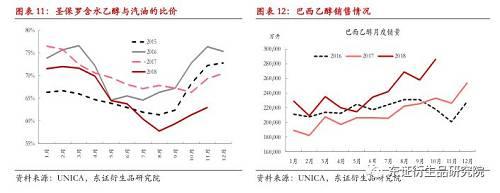

(3)燃料乙醇的消费出口形势:2018/19榨季开始至11月16日,巴西中南部糖厂累计销售乙醇191亿升,其中出口10.7亿,国内销售180.3亿,合计销售总量同比增长17.56%。

3.1.2、19/20榨季巴西糖产量或有所增加

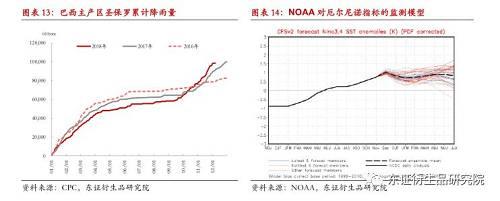

(1)天气或有助于甘蔗产量的恢复:

在2018/19榨季4-7月巴西中南部遭遇持续干旱之后,南半球春季自今年9月中旬开始以来,巴西中南部地区持续出现降雨,这有利于下榨季甘蔗产量的恢复,下榨季80%的甘蔗压榨量取决于今年11月至明年3月的降雨量。而国际气象机构WMO、NOAA等均表示,今年10月以来,热带太平洋(601099,诊股)中东部地区的海表温度一直处于较弱的厄尔尼诺水平,模式预测结果表明,今年12月到明年2月,发生厄尔尼诺现象的可能性为75%至80%,且约有60%的概率将在2019年2月至4月期间持续发生。发生厄尔尼诺的强度将在温暖中性状态和中等强度,出现强厄尔尼诺事件的可能性很小。厄尔尼诺气候下,一般会造成巴西北部少雨,中南部多雨。19/20榨季,多雨有利于甘蔗单产和产量的增加。由于18/19榨季的干旱已影响到部分地区的种植及宿根,且甘蔗老龄化程度加剧,目前甘蔗的平均蔗龄为3.6年,比上一年度高出0.1年,即便天气良好,甘蔗单产提升的幅度预计也将有限,则甘蔗压榨量可能高于18/19榨季但低于17/18榨季。

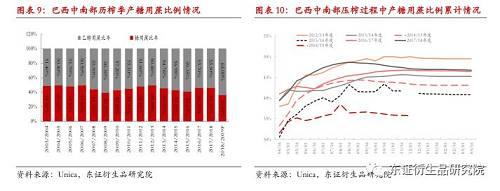

(2)下榨季糖厂可能提高产糖用蔗比例,但幅度可能不大:

由于下榨季19/20榨季全球供需前景预期改善,巴西糖厂考虑将提高甘蔗产糖用蔗比例。但巴西生物燃料政策仍支持着乙醇生产的前景,巴西国会2017年12月批准了RenovaBio计划,要求燃料经销商逐步增加每年销售的生物燃料数量,帮助乙醇工业从多年来与受补贴天然气价格的竞争中恢复过来,到2030年巴西乙醇产量可能实现翻番。而今年新当选的总统博尔索纳罗也较为支持乙醇行业。在巴西生物燃料政策的支持下,巴西主要糖业公司Biosev、Usina Coruripe ,以及一些小型糖厂如Usina Batatais和Usina Cerradao目前更多投资于乙醇产能。此外,国际机构大多对于2019年国际油价并不十分悲观,在多方利益相关者的激烈博弈下预计还将维持震荡态势。因此综合来看,即便是提高甘蔗产糖用蔗比例,预计提高的幅度可能也不会太大,后期需关注巴西乙醇较糖的生产相对收益情况、汽油价格、巴西货币汇率及燃油政策(2018年因燃油价格太高,巴西爆发卡车司机大罢工,燃油政策是否会调整还有待观察)。

对于19/20榨季南巴西产量预估,市场存在分歧,国际机构大多预估在2600-3000万吨不等(同比持平或小幅增加)。

3.1.3、警惕巴西汇率波动的风险

巴西汇率对国际糖价影响较大,两者存在一定的负相关性。随着2018年美元指数升至高位,国际机构对2019年美元走势出现分歧,大多预期美元见顶走弱的可能性更大,因目前鹰派的美联储改变立场,美联储本轮加息周期或已接近尾声,加息频率也会下降,再加上美国财政政策的空间有限、市场对美国经济放缓的担忧升温等等,美元下行的空间大于向上的空间。若美元如预期走弱,再加上巴西2019年经济前景偏乐观,巴西雷亚尔汇率将在一定程度上获得支撑,预计2019年巴西雷亚尔汇率将较2018年更为平稳,总体料震荡偏强,但需警惕政府债务可持续性上的风险,若在大幅减少公共支出的改革上无法取得进展,尤其是养老金支出改革方面,巴西政府公共账户持续恶化将对2019年巴西经济及汇率带来重大挫折,因此需警惕这方面的隐患带来的汇率波动风险。

3.2、印度

3.2.1、18/19、19/20榨季印度糖预期将连续减产,本榨季产量将超巴西成为最大产糖国

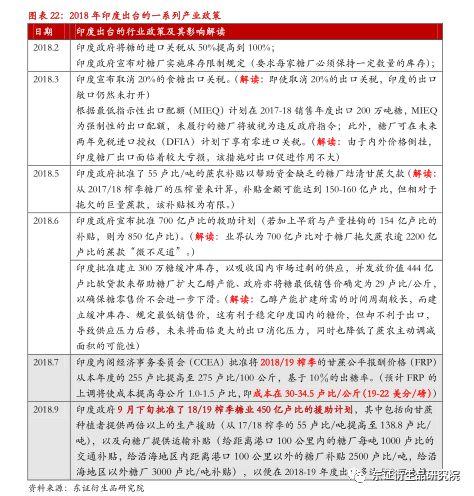

17/18榨季:印度糖产量为3225万吨,同比大增69%,期末结转库存1070万吨。

18/19榨季:由于2018年印度雨季降水低于均值,主产区干旱及虫灾的爆发损及产量,且考虑到甘蔗从产糖向产乙醇的转换量(印度批准了直接用甘蔗汁生产乙醇,以来削减了制糖的甘蔗量,但业界预期受乙醇产能的限制本榨季或仅有50万吨糖产量被乙醇生产替换),印度糖协ISMA将印度糖产量预估下修至3150-3200万吨(3-4个月前ISMA预计3500-3550万吨)。国内消费量预计为2550-2600万吨,即便在出口能达到政府目标400-500万吨的情况下,榨季末库存也将达到1120-1270万吨的高水平。

对于本榨季产量是否会有如此大的降幅,市场还存在争议。目前印度食糖压榨生产开局形势良好,18/19榨季截止12月15日,印度糖厂已产糖705万吨,同比增加2.1%。进入12月后印度压榨将提速,到2-3月份产量形势就将基本明朗,后市需继续关注印度压榨生产情况。目前市场对糖产量的主流预估为3100-3300万吨,但也有悲观预估低至2890万吨,乐观的预估在3410万吨。

19/20榨季:因今年6-9月季风雨季马邦降雨量较以往减少23% ,卡纳塔克邦减少29%,这两个主要生产区的干旱导致农户缩减甘蔗种植面积,印度2019/20榨季糖产量料减少,市场多预计将降至2800-2900万吨,低于本榨季水平,但这仍高于该国2550-2600万吨左右的消费水平,后期天气因素仍需继续关注。18/19榨季、19/20榨季该国仍处于过剩的状态,库存将继续累积,高库存亟待出口消解。不过,全球产糖大国印度产量下降将缓解国际市场供应压力,给全球糖价带来支撑。

3.2.2、印度出口压力大,但存在门槛,需关注未来汇率、政策等变化情况

17/18榨季出口:由于内外价格倒挂,2017/18榨季仅出口了50万吨,远低于政府200万吨的出口目标。

18/19榨季:印度政府2018年9月下旬批准了糖业450亿卢比的援助计划,其中包括向甘蔗种植者提供两倍以上的生产援助,以及向糖厂提供运输补贴,以便在18/19榨季出口多达500万吨糖。而从本地价格和卢比汇率估计印度在原糖价格11-13美分/磅的时候才具备出口利润。不过,印度糖厂协会(ISMA)已要求政府为每个糖厂设置强制性出口体系,如果出口配额未达到,则会有明确的处罚,但具体效果怎样还需要关注。

10月份随着国际糖价的止跌反弹及印度卢比汇率的下跌,印度锁定近100万吨的原糖出口,但随着11月份国际糖价的回调及卢比的升值,印度食糖11月出口几近停滞。截至到12月,2018/19年度印度糖厂签署了约120万吨的糖出口合约,其中约三分之一的出口量为白糖;而出口装运量不到30万吨。10月-次年1月期间是印度出口的最好时机,因泰国糖和巴西糖供应较少,而今年泰国提前11天开榨,由此来看,印度出口进度偏慢,后期将面临的出口供应竞争将加大,500万吨的出口目标可能达不到。印度糖出口是存在门槛的,未来印度糖的出口节奏取决于卢比汇率、原糖价格、市场需求和印度国内政策变化。

此外,目前印度对糖业的补贴政策已引发多国不满,澳大利亚已就印度对甘蔗种植户提供巨额补贴一事向世界贸易组织(WTO)提出申诉,巴西也已决定在WTO提起正式诉讼,未来印度糖业相关政策是否会被迫调整也需要关注。

3.3、泰国

3.3.1、18/19榨季泰糖产量预期下滑,19/20榨季甘蔗种植面积或减少

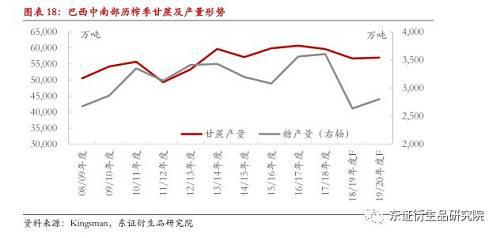

17/18榨季泰国甘蔗产量1.3493亿吨,糖产量为创纪录的1468万吨;出口同比增加40%,至创纪录的940万吨,巴西产量及出口供应的下滑给了泰国出口增加的空间。

18/19榨季:由于降雨量减少以及甘蔗和糖价低迷令农户改种,且甘蔗翻新率下降、宿根比例增加,18/19年度泰国产量预计下降。泰国甘蔗和糖部门表示,泰囯18/19榨季甘蔗产量预计降至1.26亿吨,糖产量预计减少7.5%至1350万吨,自上一年的创纪录水平下滑,但仍为仅次于上榨季的历史高位水平。泰国食糖年度消费量在260万吨左右,则可供出口预计也将继续保持高水平。

19/20榨季:2017/18年度甘蔗价格为每吨880泰铢,而本榨季初甘蔗价格降至每吨680泰铢,创十年低点,10月中旬,泰国政府批准了一项总额为156亿泰铢的补贴计划,从而将18/19年度的甘蔗价格将抬升至每吨800泰铢,但仍然不足以覆盖预计为900泰铢/吨的生产成本。而木薯价格恢复,农户纷纷改种木署等其他作物,2019/20榨季甘蔗种植面积将大幅减少。

3.4、欧盟

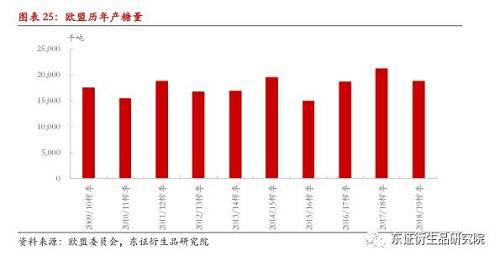

3.4.1、18/19榨季产量预期下滑,出口预期锐减

17/18榨季欧盟因取消生产配额,糖产量大增20%至2110万吨;供应大大超过内部需求,该榨季欧盟累计出口糖335.3万吨,同比增加147.5%。

由于2018年夏季炎热干旱的天气损及甜菜单产和产量,18/19榨季欧盟糖产量遭遇下调。欧盟委员会将欧盟2018/19年度糖产量预估下调至1871.7万吨,同比减少11%,接近于该地区1850万吨的年度消费预估。随着减产预期出现,预计本榨季的糖出口量将锐减120万吨。

随着糖价大跌导致甜菜价格失去竞争力,加上禁止使用新烟碱类杀虫剂的新规定导致未来生产成本上升,甜菜农开始改种谷物等其他作物,下榨季欧盟产量预计还将继续下滑。

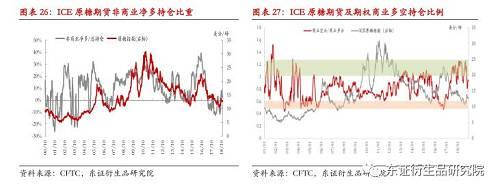

3.5、原糖投机净多持仓占比处于低位,商业空头/多头比例下滑

根据CFTC报告,截至2018年12月11日,原糖期货上非商业净多持仓24755手,已由此前的负值转为正值,净多持仓占总持仓的比重由此前的-11.5%升至3%,后期或仍在0轴附近有所反复,但比值已处于低位水平,继续下滑的空间预计已不大。

此外,从原糖期货及期权商业多空持仓比例情况看,原糖期货及期权商业空头量/商业多头量的比值与ICE原糖期货呈现出反向相关的关系。该比值的高位区间在1-1.3,低位区间0.45-0.6,目前该比值已脱离高位区间回到1以下。据悉,截至9月30日巴西中南部糖厂的套保进度高于18.65%的7年均值,后期商业空头套保压力或有所减轻。

3.6、全球产需过剩预估量下调,下榨季或出现小幅缺口

由于巴西18/19榨季产量低于预期、欧盟遭遇干旱损及产量、印度及泰国产量预估下滑,18/19榨季全球糖产量预期同比小幅下滑,而考虑到健康问题,食品和饮料生产商很可能继续减少产品的含糖量,全球消费增速放缓,18/19榨季全球产量仍将高于消费预估,依旧处于产需过剩的格局,但过剩预估量较前期有较大幅度下调,较上榨季减少;而低迷的国际糖价已经影响到19/20榨季的糖料种植,19/20榨季全球糖产量预计将继续下滑,全球产需格局预计将在连续两年过剩后出现短缺。目前国际机构多预期18/19榨季全球产需过剩100-300万吨,已较2018年上半年预期的400-700万吨大幅下调;多初步预期19/20榨季将短缺200-300万吨左右。其中国际糖业组织(ISO )最新下调18/19榨季全球糖市产需过剩预估至217万吨,并初步预期19/20榨季糖市将面临200万吨的小幅产需缺口,糖市产需过剩阶段将终结。

根据ISO的口径,17/18 ;18/19两个榨季的累计生产过剩量预计将达到945万吨,完全抵消之前两个榨季846万吨的缺口,而在15/16榨季之前全球已经历了连续五年的产需过剩,全球库存已累计至高位,18/19榨季全球库存预估创新高,USDA预期将达到接近5300万吨水平,其中印度占34%。印度在17/18 ;18/19两个榨季的累计产需过剩预计超1300万吨,全球库存压力和过剩压力主要在印度。

由此分析,尽管下榨季可能出现小幅短缺,但库存预估仍维持在历史高位水平,这不支持价格的持续大涨。未来可以调节全球流通供应面的主要因素,其一,也是最重要的,为印度出口形势。18/19榨季全球预期过剩100-300万吨,其中印度产需过剩预计达600万吨左右;而且在下榨季19/20榨季全球预期小幅短缺200-300万吨的情况下,印度产需预期仍将过剩200-300万吨,因此印度未来的出口形势将是影响国际糖市贸易流格局及价格的关键因素。若印度18/19榨季能出口300~500万吨,则全球贸易流预计平衡;若低于300万吨,则全球贸易流预期偏紧;若高于500万吨,则贸易流预期过剩。而印度高企的库存及兑付蔗款压力下,急需出口消解,市场对印度出口心存忌惮,但印度内外糖价倒挂,出口存在门槛(11-13美分/磅,与汇率和政策有关),若国际糖价过高,印度糖将大量涌入市场;若过低,则印度难以出口,叠加下年度全球产不足需的预估,国际糖价下方空间也将受限。然而,若印度政府迫于压力继续出台出口刺激政策,则将给国际糖价带来大跌的风险。

其二是巴西糖醇比价,按当前全球库存,糖醇比价需维持在低位,即糖的生产收益不应高于乙醇太多,糖价在巴西乙醇折糖均衡价之上运行的时间和空间预计会比较有限,否则全球库存压力将加大;

其三是天气,关注是否会有损及产量的异常天气出现,目前气象机构预期明年厄尔尼诺现象强度不大,需关注其后续发展。

因此综合上述情况来看,2019年国际糖价上下空间预计均将有限,料呈现出震荡格局,区间10-15.5美分,其中印度出口进度及政策、巴西糖醇比价需密切关注,此外,还需关注未来主产国天气、汇率及其他主产国政策等方面的变化。

分阶段来看,一季度关注印度、泰国压榨进度情况,以判断本榨季产量形势,若产量高于预期则价格料承压,但随着两国新糖大量上市供应,将令全球糖价承压,一季度料低位震荡为主;4月起巴西糖开榨,4-5月处于压榨前期,供应压力有限,叠加穆斯林斋月节前备货需求,可能略有反弹,需关注巴西产糖用蔗比例及天气状况;6-9月巴西进入高峰期,印度出口面临的供应竞争压力增强,若6-9月印度西南季风正常,四季度将面临下榨季继续高于该国国内消费水平的产量,该国出口或再度引发市场担忧,印度出口政策需关注,期间巴西产糖用蔗比例及生产进度对市场影响将较大,这关系到巴西新榨季产量形势,同时关注6-9月印度雨季降雨量水平,这关系到印度未来两个榨季产量,除非天气异常和原油价格大涨,6-9月价格偏弱的概率大,若印度出台进一步的出口刺激政策,则将对国际糖价形成较大打压;四季度在全球进入供应短缺周期的预期下,预计将再度回升。

4、国内糖市基本面情况

4.1、国内新榨季预期连续第三年小幅增产,糖厂生产成本较高

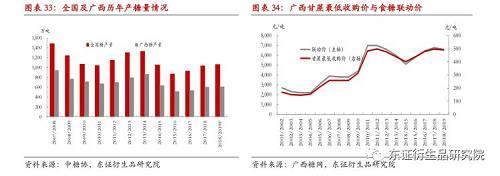

产量和种植面积:

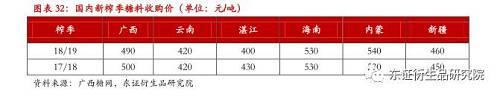

据11月初的海南糖会上中糖协的预估,2018/19榨季全国糖产量预计连续第三年小幅增产,至1060万吨,较上榨季的1031万吨增加11%,其中广西预计产糖610万吨,同比增加13.8%;和市场预期有较大差距的是内蒙古的产量预估,此前市场预期内蒙古甜菜糖产量本榨季可能大增至80-100万吨,但由于种植面积不及预期,且含糖率明显低于去年,此次预估内蒙古甜菜糖产量仅68万吨,但仍是未来增长潜力最大的地区。

广西18/19榨季普通糖料蔗收购首付价格定在490元/吨,同比下降10元/吨,继续实施糖料蔗优良品种加价政策,加价水平为30元/吨。各制糖企业需按规定的首付价与糖料蔗生产者结算首付蔗价款,原料蔗入厂后一个月内兑付完毕。

目前广西机械化程度仍偏低,“双高”基地机收率仅为15.11%,全区的机收率不足2%,这导致原料蔗生产成本难降。即便是2017年甘蔗最低收购价上调的情况下,广西甘蔗种植面积也仅增加了1.75%,今年490元/吨的甘蔗收购价虽令农户的收益得到保障,但较上榨季有所下降。从比较收益看,自11月的广西18/19榨季工作会议中获悉,桑蚕茧(7282元/亩)、露地西红柿(12812元/亩)、柑橘(6078元/亩)等作物收入明显高于糖料蔗种植(2929元/亩),蔗农种蔗意愿将受到影响,19/20榨季广西甘蔗种植面积可能会有所下滑。不过,18/19榨季内蒙、新疆甜菜糖收购价均上调10元至540元/吨,下榨季北方甜菜种植面积或稳中有增,19/20榨季全国糖产量或不会有太大的降幅,预计同比略减。

生产成本:

按广西490元/吨的甘蔗收购价,折算下来糖厂平均含税销售成本在5700-5800元/吨,大厂估计能低200-300元/吨,但高于当前现货5100-5200元/吨的报价以及盘面期货价格,糖厂生产处于亏损的状态;而原料蔗入厂后一个月内兑付蔗款的规定,则增加了糖厂压榨生产期回笼资金的压力,这将令期现货价格阶段性承压。不过,市场有传言称,每吨糖料将给予补贴80元/吨。若该传闻成真,则可能降低成本600-700元/吨至5000元/吨左右,糖厂的压力将大大减轻,但目前受到财政制约,该措施仍未能公布。后市仍需密切关注这方面政策的动态。

北方甜菜540元/吨的收购价,折白糖含税成本升至5300-5400元/吨,同样高于当前现货价格及盘面价格。

4.2、国内消费预计维持相对平稳态势

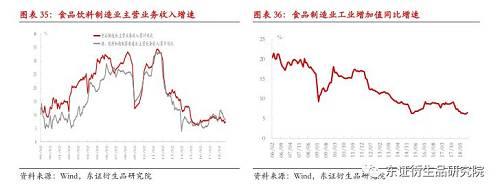

当前国内食品饮料行业处于低速增长期,2015年至今,食品饮料制造业的主营业务收入增速、工业增加值增速均维持在10%以下的水平,社会消费品零售总额增速持续下滑,今年进一步走低。2018年1-10月份国内主要七类含糖食品累计产量五类呈增长趋势,增幅为0.65%-7.34%;另两类罐头、冷冻饮品类累计产量同比下降。而2017年全年主要七类含糖食品累计产量增幅在0.74%-7.24%,相比之下,2018年并没有明显的改善。对于2019年,宏观经济下行压力下,食品饮料行业的生产销售增长预计仍将维持低速,甚至可能降速。从白糖和替代品果葡糖浆的价差情况看,价差已从2017年的4000-5000元/吨水平降至2000-3000元/吨,虽替代品仍有优势,但已明显减弱。2019年国内食糖的消费预计仍将维持平稳态势,年消费预估1480-1500万吨左右水平。

4.3、进口

4.3.1、2019年为贸易保障措施第三年,未来进口政策调整存疑

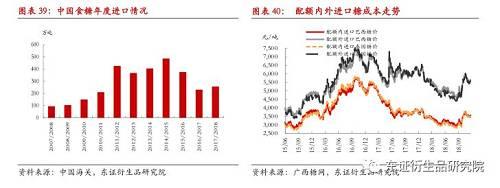

2018年1-10月中国累计进口糖231万吨,同比增加30.68万吨。2017/18榨季中国累计进口糖243万吨,同比增加15万吨。由于今年增发50万吨配额外进口许可,配额外进口将达150万吨,配额内近年来发放量在120-130万吨,则2018年全年理论进口量在270-280万吨,即11-12月将有40-50万吨左右进口量,月均20-35万吨,这将高于去年同期水平。自2018年8月1日起,中国取消不适用食糖保障措施国家(地区)名单,对所有配额外食糖进口统一适用保障措施即今年90%、明年85%。这样一来,配额外进口成本较之前提升。

2018年11月初,中澳达成协议,双方同意从2019年开始实施另一轮关税削减。届时,双边贸易中几乎所有商品都将享受零关税,白糖是否会涉及在内目前还不清楚;另外,印度也在加紧向中国售糖,印度计划从2019年开始向中国出口200万吨原糖,目前还不清楚中印是否会签署关于降低糖进口关税的协议。不过,个人认为,目前国内在国储库存高企及财政压力下正寻求去库存,再加上涉及少数民族地区稳定和扶贫任务,牺牲糖业而放松进口管制的可能性不大,可能仅在限制的进口配额内有所倾斜。

此外,根据三年的贸易保障措施,2018.5.22-2019.5.21,配额外进口关税已从上一年的95%降至90%;2019.5.22-2020.5.21,配额外进口关税将进一步降至85%,这将帮助降低进口成本;进口量上,2019年配额外进口许可证发放额度还未知,可能与今年持平,发放的时间和节奏将对行情有阶段性的影响。另外,2019年为三年贸易救济措施的最后一年,未来的进口政策如何变化还存在较大不确定性,很可能也是产业政策改革(直补)的窗口期,需密切关注。而正是由于直补政策预期影响,远期合约升水或将受到较大抑制,远期配额外进口利润不稳定,可能不利于加工厂的采购备货,初步预计2019年进口量将小幅低于2018年。

4.3.2、非正规渠道糖源流入量预计将同比进一步下滑

2018年下半年国内打击走私糖力度加大,云南对走私糖的缉私自8月全面展开,缅甸也停发了白糖转口贸易的许可证,木姐口岸的白糖贸易已停滞数月……在国内高压管控下,2019年非正规渠道糖源流入量将有进一步的下滑,但由于内外价差仍较大、走私利润丰厚的情况下,非正规渠道糖源流入量预计仍将在百万吨以上,初步预计为120万吨左右。

按10-15.5美分的ICE盘面价格、6.9的人民币汇率,85%关税下配额外进口成本初略测算在4450-6450元/吨;而按60-70美元/吨的精炼费用、6.9的人民币汇率,10-15.5的盘面价格折精炼糖价格2000-2850元/吨,则估计走私糖售价可能在4000-5000元/吨。

4.4、18/19榨季供需形势预期平衡偏紧,政策面为市场最大的变数

从18/19榨季的整体供需情况来看,国内年度消费预估1480-1500万吨左右,产量预估1060万吨,产需缺口预估在420-440万吨,进口(包括非正规渠道入境的糖)——配额外进口+配额内进口大约在230-300万吨,非正规糖源预计约120万吨,合计350-420万吨,由于进口尤其是非正规渠道入境的糖存在较大不确定性,受进口许可的发放量、打私力度以及内外价差的影响,若国储不实施抛储,18/19榨季将处于平衡偏紧的格局。

鉴于2019年为食糖贸易保障措施实施的第三年,市场对政策面调整的预期增强,关注度将加大,随着贸易救济将到期,直补政策出台的可能性大增,虽然直补政策在18/19榨季执行的可能性不大,在19/20榨季执行的概率更高,但对期货市场尤其是远期合约影响将较大,而18/19榨季的市场也将不可避免受到拖累,政策面正成为市场的最关键变量。另外,若直补政策出台,则很可能伴随的就是抛储去库存(如棉花、玉米),因为直补的出台就是为了让价格回归市场化定价、农户收益得到保障,这种情况下,此前“维持市场稳定、不打压市场”的调控原则就不再需要了,在国内连年较大的产需缺口下,若无抛储,价格也降不了多少,受益的是走私和进口;若降价抛储,则国储高企的库存将能得到顺利去化,这也是遵循农业供给侧改革的政策导向。而进口方面可能仍然受到限制,贸易救济到期后,不排除将关税大幅上调的可能,因业界普遍认为中国食糖进口关税过低。这种情况下,至于价格能到什么位置就与抛储底价和抛储量等规则的制定有关了。

4.5、高基差、低仓单或为2019年国内糖市常态

由于直补政策在2018/19榨季执行的可能性较小,若无抛储,18/19榨季供需形势平衡偏紧,即便是抛储,也很可能是因为阶段性供需失衡、价格上涨。因此,2019年现货价格预计会表现相对坚挺,而期货受到直补政策预期影响较大,基差预计将持续维持偏高,再加上期价难以站上高企的生产成本,糖厂套保料也将难操作,这将导致期货仓单量较少,实盘压力较轻。高基差、低仓单或为2019年国内糖市的常态,这种情况下,1901、1905、1909合约临近交割期时,期价可能容易出现阶段性偏强走势,需关注。

5、糖市行情展望及投资建议

外盘方面,18/19榨季全球产需过剩预估减少,但库存仍处于累积状态; 19/20榨季全球产需格局预计将在两年的供应过剩后转为小幅短缺。全球产需格局的预期转变将为国际糖价提供支撑,但库存预估仍维持在历史高位水平,这不支持价格的持续大涨。未来可以调节全球流通供应面最主要的因素在于印度出口形势以及巴西糖醇比价关系。印度出口存在门槛,若国际糖价过高,则面临印度糖大量出口供应以及巴西产糖比重增加的压力;若过低,则印度难以出口,叠加下年度全球产不足需的预估,国际糖价下方空间也将受限。然而,若印度政府迫于压力继续出台强出口刺激政策,则将给国际糖价带来大跌的风险。2019年国际糖价上下空间预计均将有限,料呈现出震荡格局,区间10-15.5美分,其中印度出口进度及政策、巴西糖醇比价需密切关注,此外,还需关注未来主产国天气、汇率及其他主产国政策等方面的变化。

国内方面,18/19榨季为增产周期的第三年,供需形势预期平衡偏紧。随着贸易救济即将到期,在当前产业形势严峻、国储库存高企的情况下,直补政策出台的可能性大增,虽然直补政策在18/19榨季执行的可能性不大,在19/20榨季执行的概率更高,但对期货市场的影响将较大,政策面正成为市场最关键的变量。

若2019年无新政策公布,则郑糖价格预期震荡偏强、前低后高,区间预计在4500-5700元/吨,底部区间预计在4500-4700,即当前盘面继续向下空间较小,上涨后则面临抛储预期的压制。上半年宜以震荡偏空思路为主,建议下半年转为偏多头思路。

若2019年对糖厂实施80元/吨的蔗价补贴,则国产糖成本下降,进而令糖价交易重心下滑,内外价差收窄将令走私糖减少,则价格可能跌至4200左右,但由于产需缺口的存在,后期价格可能仍会回升至配额外进口成本附近,关注抛储政策动态。

若2019年公布直补,则可能抛储政策也会伴随出台,则至于价格能到什么位置就与抛储底价和抛储量等规则的制定有关了。

综合内外糖市基本面情况看,糖市已进入熊市后期,国内也进入政策面调整的时期,政策成为市场最大的变数(包括直补、抛储、进口政策),若政策面能尘埃落定后,则国内糖市的牛市周期才有望真正开启,牛市基础才能稳固。

此外,价差方面,经过连续两年的下跌,社会库存(中间商和终端企业)被持续压缩,目前已处于较为薄弱的水平,炼糖厂的库存也降至近年来低位。鉴于下榨季全球可能转为短缺的格局,ICE远期升水结构,而国内受到政策面的不确定(直补的预期),远期合约升水将受到较大抑制,远期配额外进口或很难给出大的利润空间,可能不利于加工厂的采购备货,这对郑糖远期合约形成支撑,而5月合约正处于供应量大、需求淡季的阶段,有利于9-5合约价差的扩大,但由于政策面的扰动,一旦有直补传闻,价差将收窄,因此未来9-5合约价差波动性预计将加大。操作上,可尝试介入抛5买9的反套操作,但需谨慎,及时止盈,尤其在近月合约临近交割时风险大。而不久将挂牌的2001合约,为19/20榨季合约,从周期转换的角度看,1-9也适合反套,但预计受政策面影响更大,波动风险也大。

6、风险提示

天气因素;政策面动态(国内直补及抛储、印度出口政策、巴西燃料政策等);宏观经济金融风险

从业资格号: F3039861

客服热线:

客服热线: