摘要:2018年是中国连续实行抛储政策的第三年,也是中国棉花响应国家供给侧改革去库存接近尾声的一年,同时也是现有世界经济贸易格局遭遇重大挑战的一年。经过连续三年抛储,国家储备棉库存由前期的一千余万吨到现在仅剩265万吨,作为熨平国内供需缺口、稳定国内棉价波动的重要手段,当前的储备棉库存数量已经略显寒酸。在棉花产不足需、预期向好的背景下,中美贸易摩擦开启并逐渐升级,国内棉价的核心逻辑由远期供应不足逐渐转向预期消费降低,同时外围原油等大宗商品持续下跌,带动棉价重心逐步走低。当前来看,由于国内新疆棉花直补政策,相较其他作物,种植棉花的经济效益相对稳定,且新疆地区面积增幅有限,国内新疆棉花产量也基本持稳,国内产销缺口预期将长期存在,这使得郑棉市场长期保持正向市场格局。

回顾2018年郑棉的整体走势,郑棉价格在2018年5月中旬一举突破之前长达一年之久的14800-16000元/吨的横盘宽幅震荡格局,强势上涨并在6月初突破19000元/吨,随后持续大幅下跌,回落至当前15000元/吨附近水平一线。当前来看,棉花市场存在以下几个焦点问题:第一、世界经济的不景气使得整体商品市场由牛转熊,外围商品价格对棉花价格的影响加大;第二,中美贸易摩擦的不断升级导致下游消费信心不足,纺织产品价格持续下跌、库存不断累积拖累棉价;第三,人民币汇率贬值预期增强,进口棉价格上涨成为国内棉价的重要支撑;第四,环保政策不断加码,替代品生产环保成本增加,同时新疆种植面积接近饱和,国内棉花产量不足成为常态。第五,新疆交割库设立后,仓单注册量连创新高,仓单抵押、质押融资更加便利,郑棉仓单金融属性增强,注册仓单量维持高位将成为常态。

针对2018年棉花市场的基本情况,结合2019年市场可能出现的变化,华信期货棉花研究中心回顾2018年市场的基本概况,分析展望2019年可能出现的变数,以期能帮助大家对新年度棉花市场的发展有较为清晰的认识,为棉花生产商、贸易商、纺织企业、下游布厂及投资机构提供决策依据,利用日趋完善的郑州商品交易所棉花期货市场规避可能出现的风险。在竞争中取得领先优势,同时为投资者梳理棉花产业所处环境,寻求2019年棉花市场可能存在的投资机会。

一、2018年国内外棉花市场回顾

1、2018年全球棉花市场回顾

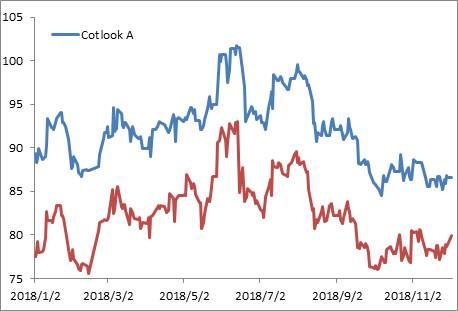

2018年棉价一改2017年度区间内宽幅震荡的行情,在2018年度走出一波大起大落,波澜壮阔的行情,上半年在美棉On-call订单高位回落、3月合约结束软逼仓后小幅走低,而后在美国干旱天气炒作下开始走强,5月中旬中国资金炒作新疆出苗期大风后美棉随之大涨,后期在中美贸易摩擦不断升级、全球商品市场由牛转熊的宏观大氛围下,棉价重心持续走低。基于此,我们将2018年国际棉价走势分为三个阶段:

图一:2018年ICE期棉与CotlookA指数走势对比

数据图表来源:华信期货棉花研究中心

第一阶段:2018年1月-2018年3月中旬,区间震荡为主

美国前期种植意向调查显示,美国棉农植棉意愿增强,同时12月底On-call订单回落,年底软逼仓结束,美棉高位回落,重回75-85美分/磅区间震荡。

第二阶段:2018年3月中旬-2018年6月中旬,棉价大幅上涨

伴随美国棉区持续干旱,同时市场预期中国将从国际市场轮入棉花,并受中国棉价大涨带动,ICE期棉价格开始上涨。其中中美贸易摩擦开始显现,但并未引起市场关注,ICE期棉加速上涨逼近95美分/磅的近年最高位。

第三阶段:2018年6月中旬至今,棉价高位回落

2018年6月15日,美国公布了将加征25%关税的500亿美元中国进口商品清单,中国随后反制,中美贸易摩擦升级,缺乏中国买家的美棉价格开始走低,ICE期棉回落。尽管在9月底在美国连续飓风的影响下,棉价小幅反弹,但油价暴跌带动的商品整体走弱拖累棉价,ICE期棉重回75-84美分/磅的震荡区间运行。

2、2018年中国棉花市场回顾

图二、2018年ZCE棉花期货主力价格与CCI3128B指数走势对比

数据来源:华信期货棉花研究中心

第一阶段:2018年1月-2018年5月,销售压力压制棉价

2018年初新棉棉花大幅增产至500万吨之上,超出市场预期,销售压力凸显,加之3月份储备棉轮出开始,郑棉在现货压力下弱势震荡,郑棉延续2017年14800-15500元/吨的区间弱势震荡态势。

第二阶段:2018年5月-6月中旬,市场炒作天气郑棉飙涨

2018年5月新疆棉花在出苗期连接遭遇大风天气,市场担忧新棉产量下降,同时国家储备棉降至低位后市场看涨远月棉价,资金大量进入造成棉价飙涨,郑棉价格一度突破19000元/吨达到19250元/吨的近三年高点。

第三阶段:2018年6月中旬至今,看空消费下棉价大跌

2018年6月中旬中美贸易摩擦逐渐升级,市场担忧纺织服装出口降低影响棉花消费,同时多数调研机构调研显示前期大风几乎对新棉产量没有影响,且大都预期新年度新疆棉花产量继续增加,叠加后期商品暴跌带动,棉价大幅下跌,回落至当前15200元/吨一线水平。

二、2018/19年度棉花供需格局偏紧

1、USDA全球棉花供需平衡表1)全球棉花产、供、消、存

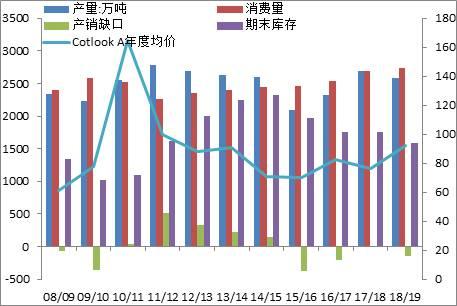

图三:全球棉花产销存与价格对比

数据图表来源:华信期货棉花研究中心

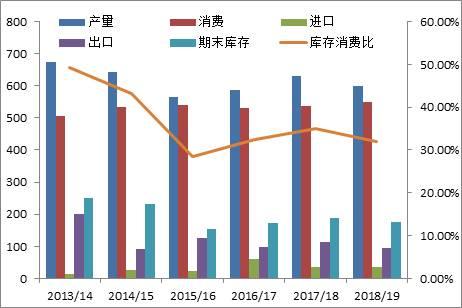

USDA月度供需报告显示,2018/19年度全球棉花产量较上年度减少107.9万吨,消费量较上年度增加51.2万吨,产不足需159.1万吨,全球期末库存减少156.8万吨至1593.5万吨,进出口量小幅增长至908.5万吨。

中国在2018年8、9月份,即本年度开始的前两个月累计抛储73.5万吨,算上这部分新增供应,本年度仍有85.6万吨的供需缺口。而考虑到中国储备棉已经连续三年进行轮出,当前储备棉库存偏低的情况下,中国有可能将开始轮入操作。假设中国轮入50万吨棉花作为储备库存,本年度实际供需缺口约135.6万吨。按照USDA公布的数据来看,本年度棉花产不足需、全球库存下降基本确定,棉花供应偏紧,远月棉价可期。若中国继续执行储备棉轮出政策,则增加两百余万吨储备棉供应后,原本98.7万吨的供需缺口将变为一百余万吨的供应过剩,因此,今年中国的储备棉政策仍是影响棉价走势的关键因素。但中国本年度大概率将不再进行储备棉轮出,产不足需就成为本年度棉花基本面的主旋律,在预期消费变化不大的大前提下,未来棉价可期。

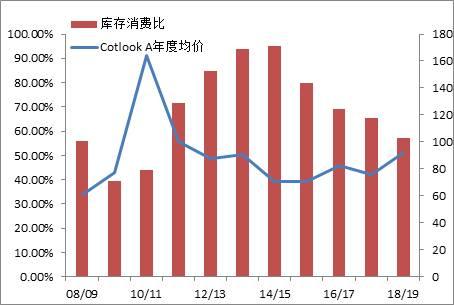

2)全球棉花库存消费比

全球棉花库存消费比与棉花价格高度负相关,即库存消费比越高,则表明棉花库存越大,棉花价格就越低;反之,库存消费比越低,棉花价格就越高。

图四:全球棉花库存消费比

数据来源:华信期货棉花研究中心

USDA供需平衡表显示,2018/19年度全球棉花库存消费比由上一年度的65.21%,下降至58.26%,居于近十年偏低水平。但如果扣除中国国储情况,18/19年度按不轮出计算,全球流通库存消费比将由2017/18年度的52.48%下降至2018/19年度的47.55%,这必将刺激全球棉价上涨,因此2018/19年度全球棉价重心预期继续上移。

3)中国以外地区期末库存及库存消费比

图五:中国以外地区棉花库存及库存消费比变化

数据来源:华信期货棉花研究中心

扣除中国因素后,中国以外地区产量较上年度减少97.1万吨至1997.4万吨,消费增加40.3万吨至1831.7万吨,国际市场供应过剩165.7万吨,国际供应盈余较去年大幅下降137.4万吨,处于近几年偏低水平。中国以外地区期末库存为932.3万吨,较17/18年度小幅增加9.8万吨。中国以外地区库存消费比为50.9%,较上年度减少0.6%,处于近几年偏低水平。数据表明2018/19年度国际市场供应偏紧,这将对国际棉价形成支撑。

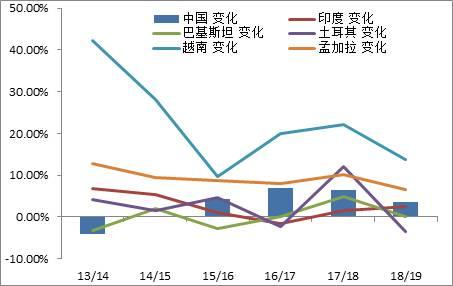

2、世界主要棉花供应国与消费国,产量下降支撑棉价

从表二来看,2018/19年度主要出口国依然是美国、印度、巴西、澳大利亚四国。从库存与出口数据来看,尽管印度与澳大利亚本年度出口量较去年有所降低,但期末库存却不增反降,美国与巴西棉花出口增加的同时,库存也小幅增加。而从进口国数据来看,中国、巴基斯坦与土耳其的棉花期末库存均有所降低,整体来看,国际市场棉花库存下降明显,在一定程度上支撑国际棉价。

图六:全球主要消费国消费量变化情况

数据图表来源:华信期货棉花研究中心

从主要消费国数据来看,除巴基斯坦和土耳其消费量较上年度小幅减少外,本年度主要棉花消费国消费量均有不同程度增加,尤其是中国近年消费量持续增长。但是在2018年中美贸易摩擦不断升级的背景下,中国的消费可能被高估。通常农产品(000061,诊股)的消费具有相对稳定性,国际消费整体趋于稳定,在当前国际纺织产业格局短期内难以改变的前提下,中国消费即使存在高估,消费量也难以大幅降低,同时在中国储备棉去库存进入尾声后,中国的棉花供应结构预期面临重大改变,配额增发后,外棉消费将成为弥补供需缺口的关键,2018/19年度预期进口数量将大幅增加,这将对国际棉价形成支撑。

3、主要出口国的情况1)美国植棉面积情况

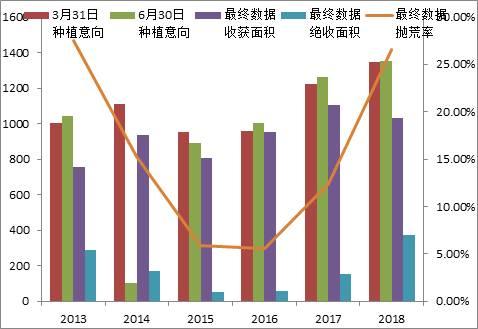

图七:美国植棉面积

数据来源:华信期货棉花研究中心

USDA棉花实播面积报告显示,2018/19年度美棉实际种植面积1404.2万英亩,较上年度增加142.95英亩,增幅达11.33%,为近8年新高。但由于2018年天气状况不佳,前期遭遇干旱天气,后期又遭飓风带来的降雨影响,美棉最终收获数据不佳。按照最新12月份报告预测,最终收获面积仅1031万英亩,较去年降低74万英亩,绝收率达26.58%,大幅高于去年绝收率12.39%的水平。本年度亩产预计63.1公斤/亩,较去年66.9公斤/亩的水平减少3.8公斤/亩,亩产降幅达5.68%,美棉减产已成定局。

图八:美国棉花产、消、存情况

数据来源:华信期货棉花研究中心

USDA数据显示,2018/19年度美棉产量为404.7万吨,较上年度减少50.8万吨,消费较上年度增加1.6万吨至71.8万吨,出口量较上年度减少18.4万吨至326.6万吨,美棉减产明显,但仍居于近年高位。期末库存为93.6万吨,较去年增加2.2万吨。美棉产量大减、消费小增显示美棉今年的销售压力较小,对本年度棉价形成支撑。

图九:美棉周度出口与价格对比

数据图表来源:华信期货棉花研究中心

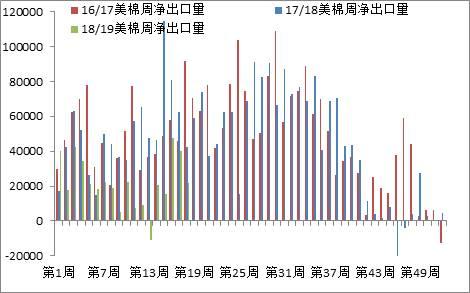

截至2018年11月29日本年度第18周,美棉累计签约出口2018/2019年度棉花231.6万吨,占本年度预期326.6万吨出口量的70.9%,去年同期签约232.9万吨,签约率73.8%。

从数据上来看,美棉已经完成USDA预测的70.9%的签约任务,略低于去年73.8%的签约水平,但本年度12月份之前中美贸易摩擦持续升级,本年度中国大量取消了前期签约,后期伴随中美贸易摩擦缓和,前期取消的美棉签约量将再次签约,美棉销售预期向好,这将在一定程度上支撑ICE期棉价格。

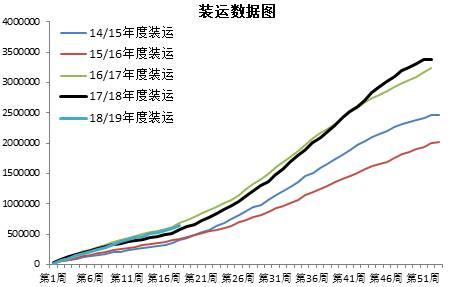

图十:美棉装运进度对比

数据图表来源:华信期货棉花研究中心

截至11月29日,美棉累计装运63.4万吨,装运率27.4%,去年同期累计装运57.9万吨,装运率24.9%,本年度装运量与装运率均高于去年同期,显示进出口贸易较去年更多;其中中国累计签约进口36.4万吨,占美棉已签约量的15.7%。去年同期进口当年度美棉41.7万吨,占美棉已签约量的17.9%;累计装运美棉6.9万吨,占美棉总装运量的11%,去年同期装运美棉9万吨,占美棉装运量的23%,本年度中美贸易摩擦的不断升级是中国进口美棉数量下降的主要原因,后期中美贸易摩擦有望达成和解,中国将重启进口美棉进程,预期美棉的销售数据将继续走好。

2)印度产量调减,库存消费比降低支撑国际棉价

图十一:印度产销库存表

数据图表来源:华信期货棉花研究中心

根据USDA月度供需预测报告显示,2018/19年度印度棉花产量较上年度减产32.7万吨,但仍是全球第一大产棉国。本年度消费增加13万吨至550.8万吨,当年供应盈余47.9万吨。最新USDA月度供需报告预测其出口95.8万吨,进口34.8万吨,期末库存减少13.1万吨至175.8万吨。按照印度月均消费45.9万吨,本年度期末库存不足4个月的使用量,印度的库存消费比降至31.92%的近年低位水平,这必将对印度棉价形成支撑,本年度印度棉价预期表现良好。

从全球供需情况了来看,2018/19年度全球棉花产不足需,处于供应偏紧格局,但世界棉花缺口主要在中国市场。本年度中国大概率不再抛储后有可能进口外棉来补充国内库存,这将使本就供应偏紧的棉花紧张格局更加雪上加霜。本年度全球三大产棉国印度、中国、美国产量均有不同程度下降,这将使得全球期末存储继续降低,国际棉价有望在18/19年度迎来上涨,ICE期棉有望在本年度后期上破75-84美分/磅的压力区间,挑战95美分/磅一线。

三、中国棉花供需平衡表

1、华信期货中国棉花供需平衡表1)中国年度供需平衡表

图十二:华信期货棉花年度供需平衡表

数据图表来源:华信期货棉花研究中心

从华信期货中国棉花年度供需平衡表来看,2018/19年度中国棉花产量较上一年度减产16万吨至558万吨,其中新疆棉花产量减少11万吨,地产棉减少5万吨至65万吨,其中新疆棉花减少主要是由于前期风灾导致南疆单产减少,而地产棉因种植经济利益减少而逐步转向种植其他经济作物,植棉面积的减少导致产量降低,总体与去年相差不大。中国消费在当前经济下滑的宏观大背景下,消费减少40万吨至800万吨,产销缺口达242万吨,考虑150万吨进口棉,中国实际缺口仍达92万吨。

2)中国国储变化

图十三:中国储备棉库存月度变化

数据图表来源:华信期货棉花研究中心

2018年3月12日开始抛储,截至9月底累计成交250.6万吨,较2017年314.4万吨的抛储量减少63.8万吨,将近减少了中国棉花市场一个月的消费量。按照3-9月累计抛储250.6万吨计算,每月新增供应达到20.9万吨。2019年大概率将不再抛储,即本年度与去年相比,月均减少20.9万吨的供应量,这必将使得新年度棉花供应紧张。

按照华信期货棉花研究中心统计的数据,截至2018年11月底,国储库存仅剩265万吨。作为我国的战略物资,当前储备棉不足300万吨,已接近棉花的安全库存,新年度继续抛储的概率极低,缺少国储棉供应后,中国棉花市场的产需缺口将由进口棉来补充。尽管本年度继续增加进口配额,但滑准税下高企的国际棉价将抬升国内棉花价格,在本年度后期,伴随国内库存的消化,预期国内棉花价格将摆脱当前销售困难的困境,迎来一波上涨行情。

2、中国棉花进口大幅增加

图十四:进口棉完税价

数据图表来源:华信期货棉花研究中心

从主要进口国的进口棉完税价对比来看,由于近两年中国纺织企业大量转型生产精梳、高配等高附加值的纱线品种,中国市场对高等级的美棉、澳棉需求较大。但由于前期中、美贸易摩擦不断升级,美棉加征25%的惩罚性关税后使得美棉性价比降低,中国买家进而转向印度棉与西非棉,印度棉需求的增加使得印度棉价在8月份左右一度高于美棉价格,但总体而言,印度棉依然是上述四国中最便宜的棉花。

图十五:进口棉价差走势图单位:美分/磅

数据图表来源:华信期货棉花研究中心

从上图来看,2017年12月到2018年12月间,美棉与印度棉价差变化幅度增加,美棉因质量优于印度棉,通常价格高于印度棉价格。在2017年12月到2018年7月之前,中美贸易摩擦初现端倪并逐渐升级,7月6日起中国对美棉进口征收25%的惩罚性关税,中国大量取消前期美棉签约,缺乏中国买家的美棉销售受阻,价格下跌,而中国取消美棉进口后,部分进口需求转向印度棉市场,印度棉价格上涨,美棉与印度棉价差发生背离,而后在中美贸易摩擦预期走向缓和,美棉同印度棉价差逐渐回归正常。后期在中美承诺暂停互征关税升级,中国重新开始进口美棉的大概率下,预期美棉同印度棉价差仍将继续走扩。

图十六:中国棉花月度进口单位:万吨

数据图表来源:华信期货棉花研究中心

中国海关公布数据显示2018年1-10月累计进口棉花123万吨,较去年同期的98万吨大增25万吨,增幅达25.5%。本年度中国大概率退出实施三年的储备棉轮出政策,并且有可能从国外轮入外棉以充实国内储备棉库存。在本年度末期国产棉产不足需的预期之下,后期进口外棉成为纺织厂补充原料的重要途径之一。2018年6月份市场普遍预期中国棉花产不足需,进而引发棉价大涨,此时国内增发80万吨的进口滑准税配额政策落地,刺激棉花进口量较上年度大增。截至10月底,进口量已经大幅超过中国发放的89.4万吨进口配额,并利用滑准税配额进口33.6万吨。当前国内棉价连连走低,进口棉在滑准税率下已丧失价格优势,因此进口棉增加的原因很大一部分是中储棉作为储备轮换,从目前情况来看,伴随后期中美贸易摩擦缓解,中国进口美棉的数量将继续增加,2018年全年中国总进口量有望突破150万吨。

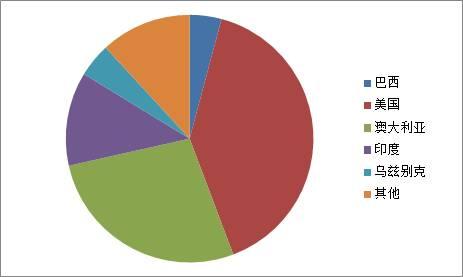

图十七:中国棉花2018年前10个月各国进口量与占比

数据图表来源:华信期货棉花研究中心

从表五来看,2018年中国加大了对澳棉、印度棉和以西非棉为首的其他棉花进口,压缩了对美棉、乌兹别克和巴西棉花的进口需求。在2018年中国继续轮出储备棉,增加了低等级棉花的供应,高等级棉花的缺失使得市场增加了对澳棉、美棉的需求,但2018年中美贸易摩擦逐步升级,增加25%惩罚性关税后使得美棉性价比降低,原本对美棉的需求逐渐转向印度棉和西非棉。2018年1-10月份美棉进口占40.11%,澳棉进口占27.23%,印度棉进口占12.24%,三者合计达79.58%,是我国棉花进口的主要来源。数据表明中国对高等级澳棉需求较为强烈,未来预计将延续此种情况。

四、下游纱线与坯布价格疲软抑制棉价

1、国内外纺纱原料对比,外强内弱明显

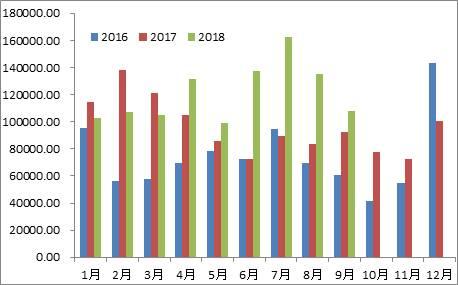

图十八:棉花及纺纱原料对比 单位:元/吨

数据图表来源:华信期货棉花研究中心

从上图来看,涤纶短纤依旧是最便宜的纺纱材料,郑棉由前期最贵的纺纱原料逐渐走弱,当前已经低于美棉和印棉的进口价格。从原料价格变化率来看,美棉本年度价格上涨8.17%,印度棉上涨10.8%,而郑棉主力合约价格却同比降低1.34%,内外棉呈外涨内跌的格局。而外棉价格的上涨主要是由于人民币的贬值使得进口成本大增所致。从图上看,当前黏胶短纤、郑棉、进口棉价格趋向黏合,在新年度国内棉花成本与外棉进口价格抬升的支撑下,未来郑棉价格可期。

图十九:棉花与黏胶短纤价格对比

数据图表来源:华信期货棉花研究中心

从上图来看,在2011-2014年三年收储期间,郑棉价格显著高于黏胶纤维价格。但随着2015年抛储之后,黏胶纤维价格与郑棉价格开始黏合,价格相差不大。从物理性状来看,黏胶纤维与棉花纤维最具相似性,二者间的替代性将显著影响彼此价格。当前环保政策不断加码,由环保导致的黏胶纤维外部生产成本将居高不下,这就刺激棉花消费,进而支撑棉花价格,从这个角度来看,2019年棉花价格支撑较强。

2、纱线进口情况

相对于棉花实行进口配额管理,进口棉纱没有配额管理,国际间棉纱贸易相对棉花流通更加自由,国内外纱线价格对我国棉花消费影响巨大。目前中国进口东盟贸易区棉纱实行零关税,主要进口国中越南、印尼等地实行零关税,进口印度、巴基斯坦等地区的棉纱关税为3.5%。

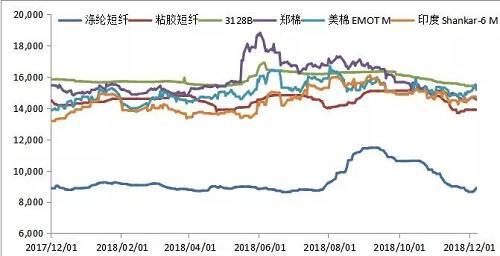

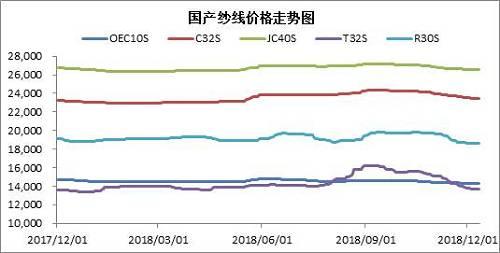

图二十:中国棉纱价格走势单位:元/吨

数据图表来源:华信期货棉花研究中心

从2018年国内主要纱线价格走势来看,截至12月7日,今年国产全棉C32S棉纱指数先扬后抑,全年运行于22970-24330元/吨,波动幅度为1360元/吨。截至2018年12月7日报收于23450元/吨,较最高价24330元/吨跌880元/吨,跌幅约3.62%。较2017年12月1日的23250元/吨涨200元/吨,涨幅仅为0.86%。

同期进口量最大的越南产C32S棉纱价格运行于22900-24550元/吨,波动幅度达1650元/吨,截至2018年12月7日报收于23580元/吨,,较最高的24550元/吨跌970元/吨,跌幅约3.95%,但较2017年12月1日的22900元/吨涨680元/吨,涨幅约2.97%。从数据来看,2018年进口纱价格波动显著高于国产棉纱价格,其中汇率的波动是进口纱价格变化的重要原因。

图二十一:国产纱与进口纱价差走势单位:元/吨

数据图表来源:华信期货棉花研究中心

从内外C32S棉纱价差走势来看,2018年国产C32S棉纱价格与越南产C32S棉纱价格之差基本在0轴下方运行,即本年度长时间处于内外纱价格倒挂情形,这使得进口越南纱竞争力下降,进口数量萎缩。进入2018年第三季度后,国产C32S纱价格与印度产C32S棉纱价格之差走强,印度纱竞争力增强,挤占部分越南纱进口份额。

总体而言,由于2018年全年人民币贬值预期影响,进口棉纱价格偏高,国内外棉纱价格倒挂成为常态,有利于国产棉花消费,一定程度支撑棉价。

图二十二:中国棉纱分月进口 单位:万吨

数据图表来源:华信期货棉花研究中心

从中国海关公布的中国棉纱数据来看,2018年棉纱进口量除2、3月份低于2017年外,5月份之后直到9月,本年度棉纱进口量呈增加态势。截至2018年10月,2018年中国累计进口棉纱175.1万吨,较去年同期160.1万吨的进口量增加15万吨。从当前价差水平来看,国产纱线与进口纱价格相差不大,但后期人民币汇率存在贬值压力,且外棉价格持续高位,国产纱竞争力增强,这必将倒逼纺织企业增加对国内棉花的需求,从而支撑棉价。

3、纱线与坯布库存持续增加,消费不佳成棉价最大阻力

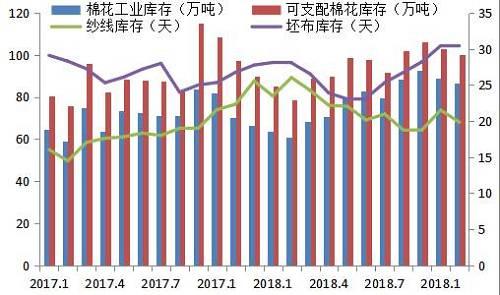

图二十三:中国棉纱与坯布库存

数据图表来源:华信期货棉花研究中心

按照中国棉花信息网调研统计,截至2018年11月底,纺织企业棉花库存达到86.65万吨,比2017年同期70.46万吨高16.19万吨,超过1个月的棉花消费量,处于近5年高位。纺织企业大量竞拍储备棉是当前工业库存居高不下的主要原因。18/19年度国储棉库存仅剩275万吨左右,已接近安全库存警戒线,本年度大概率不再抛储的情况下,后期纺织厂将面临补库需求,新疆棉将成为纺织企业的首选,这将支撑国内棉价反弹。

截至2018年11月底,纱线库存19.85天,居于近年来较高水平;下游坯布库存达到30.56天,较2017年11月底高3.8天,位于近年高位。从下游库存水平来看,终端消费低迷,过高的产品库存持续累积,这将抑制下游企业对原料的需求,成为2018/19年度遏制棉价上涨的最主要因素。

4、纱线价格对比——当前棉价下纺纱利润良好,支撑棉价

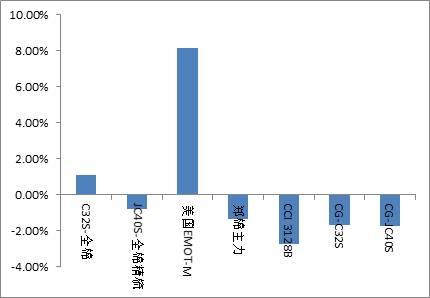

图二十四:棉纱价格对比单位:元/吨

数据图表来源:华信期货棉花研究中心

从上表与上图来看,2018年国内纱线价格较上年度涨跌不一,其中全棉32支纱与涤纶纱较去年小幅上涨,其他品类小幅下跌。本年度下游纱线状况与2017年底面临类似处境,下游消费不佳、库存累积明显,但原料价格受成本支撑居高不下,纱线价格也面临涨跌两难。

图二十五:纺纱利润对比单位:元/吨

数据图表来源:华信期货棉花研究中心

从截至2018年12月1日国内不同原料纺纱利润走势图来看(加工费按照6000元/吨计算),从15年底到18年5月中旬在绝大部分时间内用新棉纺纱处于亏损状态,而用进口棉和国储棉纺纱拥有可观的利润。在18年5月中旬至今,尽管原料与棉纱价格较前期高点均有下跌,但原料的下跌幅度远大于棉纱价格的下跌幅度,同时国内外棉价价差走弱,新棉纺纱利润也逐渐增加。当前新棉纺纱利润可观的背景下,纺织企业会保持当前开机率,增加新棉消费,后期棉花价格获得支撑。

5、坯布价格对比——市场维持弱势

图二十六:坯布价格对比

数据图表来源:华信期货棉花研究中心

从上表与上图来看,2018年坯布价格全线下跌,相较于纱线价格的涨跌不一与国产棉价的大幅下跌,坯布价格的跌幅介于纱线与棉价的跌幅之间。从全产业链的角度来看,当前棉纺织产业产品全线下跌主要是由于下游坯布的销售不畅传导至纱厂,进而影响棉花的消费预期。但当前棉价的跌幅远大于纱线与坯布,而下游纱厂与布厂的关机成本巨大,通常不轻易关停机器,因而原料端的消费不应过分看空,后期即使下游消费不佳,预期也是产品压库存、原料降库存的局面。若下游消费向好,则原料价格将大幅上涨。

图二十七:国内棉花、棉纱、坯布2018年涨跌幅对比

数据图表来源:华信期货棉花研究中心

从2018年国内棉价、纱价与坯布价格的涨跌幅对比来看,除美国EMOT-M进口价格与全棉32支纱指数价格较2017年有所上涨外,其他全部下跌。其中国内现货CCI3128B价格跌幅最大。从棉价走势来看,2018年棉价大起大落,受基本面预期向好棉价大涨,后期受宏观面拖累棉价大幅走低。2019年棉价预期依旧是宏观面与基本面相搏弈的格局,若后期宏观经济转好,则会同基本面发生共振,远期棉价有望大涨。

从国内棉价、棉纱及替代品价格来看,目前国产纱相较于进口纱竞争力增强,国内外纱线价差长时间处于倒挂,这将支撑国内棉纱消费。同时进口棉价格在人民币贬值预期下进口成本居高不下,当前已超过国内新棉价格,基于以上逻辑,我们对后期棉价不看空,预期1月交割后价格将走强。

五、2019年市场焦点与价格展望

1、新棉收购——籽棉收购高开低走,高成本支撑棉价

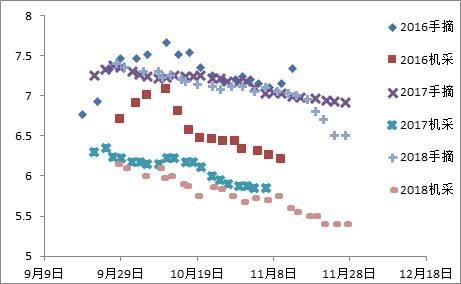

图二十八:2015-2018年新疆籽棉收购

数据图表来源:华信期货棉花研究中心

从2018年新疆籽棉收购价格走势来看,籽棉收购价格高开低走,机采棉与手摘棉价格差距明显。其中南疆手摘棉价格处于6.6-7.6元/公斤,收购均价在7.1元/公斤附近,较2017年低0.06元/公斤,棉籽价格也继续下跌,由2017年的均价1.7元/公斤跌至均价1.55元/公斤左右,每公斤下跌0.15元/公斤,这样来看,南疆皮棉加工成本在16000元/吨之上,较去年基本持平,大幅高于当前郑棉价格。

北疆机采棉价格在5.4-6.2元/公斤之间,全年均价在5.8元/公斤,较2017年的6.1元/公斤下跌0.3元/公斤,由此测算,北疆机采棉成本在14800元/吨左右。从收购来源来看,由于今年兵团不再限制棉农交售,大量兵团棉花涌入地方,使得北疆轧花厂议价能力较强、收购成本较低、收购数量大幅增加。

从棉花性价比来看,北疆机采棉远远优于南疆手摘棉。仅从质量上来看,北疆机采棉也优于南疆手摘棉,北疆机采棉基本能达到双29指标,且马值良好。南疆棉花较去年质量好转明显,尤其是在马值和强力指标上较上年度有很大改观。但由于其加工成本远高于北疆,因此其销售进度也大幅落后于北疆机采棉。

从新年度棉花收购成本来看郑棉,郑棉下方支撑明显。伴随后期北疆棉销售进度完成,纺织厂将不得不采购加成本高企的的南疆棉花,在后期棉花供应偏紧的情况下,南疆轧花厂没有理由降价卖货,此时棉花现货价格将转向南疆手摘棉定价,棉花价格将开始走高,预期郑棉价格在本年度后期将进一步走强。

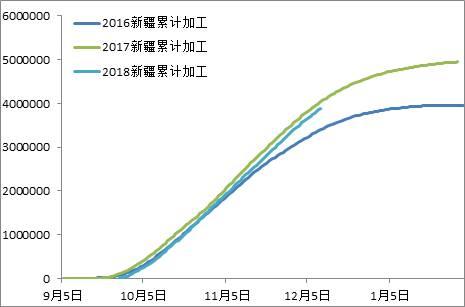

图二十九:2016-2018年新疆加工量对比

数据图表来源:华信期货棉花研究中心

从棉花加工进度来看,2018年棉花加工进度落后于2017年度,但领先于2016年。截至12月13日,新疆累计加工棉花402万吨,低于2017年同期416万吨加工量,但考虑到本年度棉花上市日期较去年延迟一周左右,实际差距并不明显。具体来看,新疆地方加工273万吨,兵团加工130万吨,按当前加工量推算,预期本年度新疆加工总量约488万吨,较去年低15万吨左右,产量仍居近年高位。

2、发运量降低,2019年供应偏紧支撑后期棉价

图三十:近三年年新疆运输对比

数据图表来源:华信期货棉花研究中心

从新疆发运数据来看,2018年9-11月火车发运量仅22.11万吨,汽车运输量24.47万吨,合计46.58万吨,较往年大幅降低,居于近年来最低水平,显示新疆棉销售进度缓慢,一方面是新疆的纺织厂用棉量逐渐增加,挤占了部分出疆数量。另一方面显示当前纺织厂前期拍储库存仍在,下游消费不佳下随采随用,新疆棉销售进度缓慢。

从历史数据来看,11月到次年的3月份是棉花出疆运输高峰期,如按月均42万吨的发运量计算,11-3月的发运高峰期可以外运棉花210万吨,预期在5月前可以外运280万吨左右,剩余200吨将被疆内纺织企业消化。按照内地月均50万吨的消化量计算,5月底前内地将消耗2018年度新疆棉250万度,不考虑进口棉,到6月底内地棉花将出现紧张局面,需要依靠进口棉来补充,这将会刺激棉价上涨,预期远月价格强势。

3、内外棉价差处于低位,国内棉价获得支撑

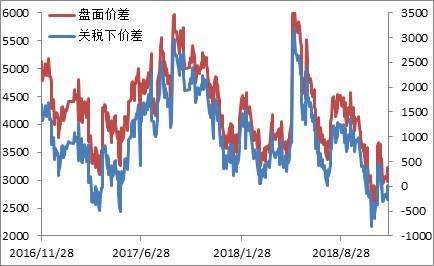

图三十一:郑棉与ICE期棉价差走势

数据图表来源:华信期货棉花研究中心

2017年12月1日到2018年12月1日期间,郑棉与ICE期棉平均盘面价差约3994元/吨,全年运行于2478-6257元/吨,较2017年区间内波动范围加大。截至2018年12月1日,郑棉主力1905合约与ICE期棉3月份盘面价差为3019元/吨,位于近两年低位水平。若考虑实际关税,关税价差为-209元/吨,中美棉价差已呈倒挂之势,这将刺激纺织企业更多采购国内棉花消费,新疆棉成为纺织厂首选的原料,新疆棉性价比优势凸现。从中美棉价差来看,国际棉价将成为国内棉价的重要支撑。

图三十二:国内棉价与进口棉指数价差对比

数据图表来源:华信期货棉花研究中心

截至2018年12月1日,ZCE主力期棉价格与FCI-M1%完税价格价差为-662元/吨,全年最低-1221元/吨,最高达到3441元/吨。同期CCI3128B指数与FCI-M1%完税价格价差为-539元/吨,全年最低-783元/吨,最高达到1978元/吨。从图表上看,本年度上半年内强外弱,到2018年6月内外棉价差处于最高水平,这是由于在6月份市场炒作新疆棉产量导致国内期棉大涨,带动现货价格走高,而后市场又看多新疆棉花产量,同时伴随中美贸易摩擦升级,市场担忧后期中国服装品出口增加关税导致消费减少,国内棉价大跌。而国际棉价由于美国棉区天气不佳导致新年度美棉减产预期增强,国际棉价较为坚挺。中美棉价差逐渐缩小乃至倒挂,国产棉与国产纱的竞争性增强,若此种情况延续,2019年中国棉花消费将进一步增加,国产棉的价格将在需求刺激下逐渐回升,故而预期2019年国内棉价触底反弹的概率极大。

4、美元强势、人民币贬值预期仍在,保7压力加大

图三十三:美元指数走势

数据图表来源:华信期货棉花研究中心

从美元指数来看,自2017年美元指数在1月达到2002年以来的103.82高点之后,美元指数开始走弱,在2018年2月份触及88.24阶段性低点后,开始反弹,并在2018年度持续走强,一路走高。截至11月底,收于97.187点,较2017年底的92.279点上涨4.908,涨幅为5.32%。美元升值有利于国内纺织品出口,对国内郑棉形成支撑。

图三十四:人民币对美元汇率

数据来源:华信期货棉花研究中心

从上图数据来看,2018年2月前人民币伴随美元贬值而逐步升值,在2月初到达阶段性低点6.2088后美元开始升值周期,人民币贬值预期增强,在11月中旬达到阶段性高点6.967,破七近在眉睫。人民币的贬值使得进口棉价格上涨,更加有利于国内纺织服装品出口,从而刺激国内棉花消费增加。目前来看,人民币汇率预期将长时间稳定在7.0的关键点位之下,相对前期偏低的人民币汇率将刺激国内消费,对棉价形成支撑。

5、新疆交割库运行一年后,更多棉花资源进入郑棉市场

郑州商品交易所对2018年/19年度、2019/20年度的棉花再度修改等级升贴水,对上年度远高于现货的等级升贴水进行了调整,使得更贴近于现货,相较于2017/18年度,本年度高等级棉花质量升贴水降低了400-600元/吨左右,能够吸引更多的郑棉实盘买单入场。

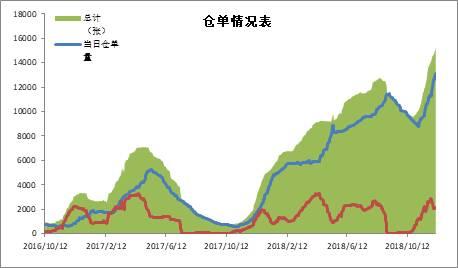

图三十五:郑棉注册库存量走势

数据图表来源:华信期货棉花研究中心

因为新疆交割库的成立,新疆棉注册仓单仅需在入库工检证书出证一个月内申请即可直接注册,这使新疆棉进入期货市场更加畅通。从近三年的交割仓库仓单情况来看,2018年的仓单总量继续走高,伴随郑棉仓单抵质押越来越便捷,郑棉仓单金融属性增强,预期2019年仓单量将延续高位。

从数据来看,新疆交割库经过一年的平稳运行,新疆涉棉企业注册仓单更加便利,成本更加低廉,这充分激发了企业注册仓单的积极性,同时点价贸易也逐渐成为棉花贸易的主流,被涉棉企业广泛接受,使得仓单注册量大幅增加。截至12月1日,郑棉仓单注册量达518494吨,有效预报达105823吨,合计高达624317吨。而2017年同期仓单与有效预报合计仅77701吨,仅占本年度预报加仓单合计量的14.99%。

新疆交割库成立后,新疆棉花可以方便地注册标准仓单,且没有其他附加成本,这使得企业注册仓单积极性大增,郑棉与现货的联通渠道被打通,对棉花销售价格预期最低的企业将最先进入郑棉市场进行套保销售,在郑棉价格高于现货价格后,大量套保盘介入将打压郑棉价格,郑棉将成为棉花标准级3128B的最低价格,这将在以后成为常态。

6、技术面郑棉高位回落,重回震荡,下方支撑明显

图三十六:郑棉连续价格技术分析

数据图表来源:华信期货棉花研究中心

从上图分析,2018年棉价整体基本保持在2017年箱体14500-16000震荡格局走势内,价格在顶位16000之上有一轮集中建仓下行破位走势,加速下行至14000-14800之间再度企稳形成震荡整理形态。其间2018年5月-6月之间因新疆局部地区出现降温及大风影响致使棉花前期种植出现变数,资金炒作天气因素从而使得棉花价格急速拉升,随着新疆减产被证伪和中美贸易摩擦的不断升级,棉价持续下跌,重归17年低位震荡平台后再度形成区间震荡形态。从图上看,当前郑棉处于找寻方向的关键区间,若继续下破当前14500元/吨强支撑位,则郑棉将继续向下;若反弹突破上方16000元/吨压力位,则郑棉将向上探触18000元/吨一线。

7、ICE期棉价格分析与展望

2018年以ICE期棉价格为代表的国际棉价呈先扬后抑走势,上半年在前期美国旱灾减产预期下小幅走强,随后在6月份郑棉强势上涨带动下主力12月份合约涨至年度高点94.82美分/磅,而后中美贸易摩擦持续升级,缺少中国买家后美棉销售不佳,ICE期棉价格持续走低,尽管后期ICE期棉在美国飓风影响下小幅反弹,但11月下旬在国际原油价格连续暴跌、商品整体风声鹤唳的悲观氛围带动下,继续走弱至75美分/磅支撑位。随后G20峰会中美表态暂停关税升级,中美贸易摩擦有望缓和,中国承诺加大美国农产品进口,受此利好美棉再度反弹,但仍在75-84美分/磅的震荡区间。总体来看,2018年下半年在中美贸易摩擦不断升级的氛围下棉价维持偏弱运行,但后期伴随中美贸易摩擦和解及中国有可能进行储备棉轮入,2019年有可能迎来反弹行情,后期大概率将上涨至85美分/磅之上。

1)宏观环境不佳下,基金持续离场,基金净多头持仓减少

图三十七:基金净多单数量走势

数据图表来源:华信期货棉花研究中心

从CFTC分类持仓数据来看,截至2018年12月11日,传统基金多头持仓为42758张,空头持仓为18798张,传统基金净多头持仓23960张,而去年同期基金净多头持仓为82602张,本年度基金净多头持仓较2017年12月12日大幅减少58642张。显示当前基金对棉价信心不足,以离场观望为主。

2)ICE期棉触底反弹,小幅走强

图三十八:ICE期棉连续图表技术分析

数据图表来源华信期货棉花研究中心

从历史来看,ICE期棉绝大部分运行于50-84美分/磅的大区间内,目前ICE期棉处于历史偏高位置,即在大区间上部75-84美分/磅的区间内运行,上方面临84美分/磅的强压力位,下方75美分/磅的支撑较强。短期来看,美棉大概率在75-84美分的区间内窄幅震荡,后期随着美棉销售走强,未来有可能突破84美分/磅站上新的平台。

六、总结

总体来看,2019年全球棉花产不足需159.1万吨,考虑2018年8、9两月的抛储量并假设中国储备棉政策由轮出转向轮入,以50万吨估计,全球棉花供需缺口将达到135.6万吨。全球除中国以外的地区产大于需165.7万吨,考虑中国进口50万吨棉花轮入,国际市场仅供应过剩115.7万吨,较去年大幅降低,国际市场总体供应格局偏紧,全球棉价获得支撑。

中国本年度产量预期仅为558万吨,与800万吨的消费量相差巨大,在新年度中国大概率退出储备棉轮出政策后,国内供需缺口只能由消耗前期库存和增加进口来弥补,而当前国际棉价居于高位,其性价比与国内新疆棉相比并无优势,因此在2019年纺企将首选新疆棉作为纺纱原料。在2018/19年度新花加工成本高企的背景下,郑棉下方支撑明显。

从价格对比与国内供需情况来看,当前宏观环境不佳,下游订单量走低使得纺企不急于采购新棉,基本随用随买,1月大量高升水仓单缺乏买盘支撑,且大量套保盘亟待入场压制郑棉反弹,故而郑棉1月交割前市场销售压力较大。但伴随纺织厂库存的消耗和新疆棉成本、国际棉价的支撑,预期郑棉下方空间不大,后期棉花价格涨幅可期。另一方面,从内外棉价差、期现价差和替代品价差关系来看,当前郑棉在仓单压力下价格明显偏低,后期伴随纺织厂库存的消耗,南疆成本高企的手摘棉将刺激现货价格不断走强,故而预期2019年棉价将先抑后扬,下半年棉价有望再度走出一波壮阔的行情。

客服热线:

客服热线: