陈粮临储玉米成交总计2911万吨,大部分会在12月份出库涌入市场,市场供应量急剧增大,陈粮价格下跌。

前期基层的大量惜售囤货,售粮节奏较往年相比放缓。进入12月,基层分批出货意愿增加,贸易商为规避风险,加快走货,玉米供应持续趋向宽松,导致新粮价格下跌。

12月底进口乌克兰玉米到港,进口美国谷物放开预期令市场悲观情绪开始发酵,基层惜售情绪受到较大打击并开始松动。

非洲猪瘟疫情持续恶化,本周再排查出1例非洲猪瘟疫情,国内已出现101例非洲猪瘟疫情,累计扑杀生猪超过63万,涉及19省4个直辖市。

深加工企业加工效益仍欠佳,近期在厂门到货增量,库存已逐步补足的情况下,本周继续压价收粮。

结论:12月底进口乌克兰玉米到港,进口美国谷物放开预期的利空氛围仍在萦绕,市场悲观情绪依旧,加之年关临近,新粮可售时间缩短,基层种植户或继续加快售粮进度,贸易商为规避风险,加快出库,供应趋向宽松。而下游深加工企业加工利润缩水严重,非洲猪瘟疫情仍在恶化,继续抑制玉米饲用消费的增加。因此,春节前,在供应持续增量,而需求增量不及预期情况下,预计玉米价格或以下行为主。

策略建议:偏空操作为主。1905合约下方支撑1770,目标1700,止损1880。

风险因素:产区天气及运输情况;各省地储以及中储粮启动收储;基层售粮节奏与用粮企业节前备货之间的博弈情况。

一、陈粮价格下跌带动新粮价格

今年的陈粮临储玉米拍卖中,成交量高达1亿吨,其中9月份成交1545万吨,10月份成交1366万吨,总计2911万吨,大部分会在12月份出库涌入市场,市场供应量急剧增大,陈粮价格下跌,同时新粮价格也受到影响。

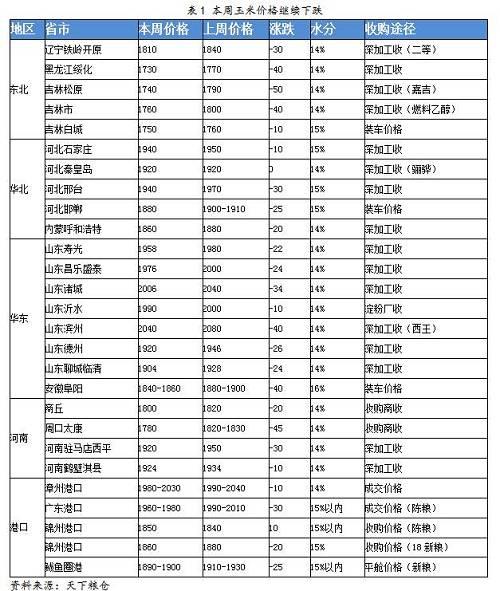

截止上周五,国内玉米现货指数1889元/吨,较前一周跌21元/吨。其中,山东地区深加工企业玉米收购价1904-2034元/吨,跌10-40元/吨不等,东北地区深加工企业收购价主流区间在1704-1840元/吨,跌30-50元/吨不等。辽宁锦州港(600190,诊股)18年新玉米收购价在1860元/吨,跌20元/吨,鲅鱼圈港口18年新玉米价格1840-1850元/吨,跌30元/吨。广东蛇口港东北产二等陈粮价格在1960-1980元/吨,跌30元/吨。

二、进口玉米预期影响市场心态

今年东北主产区的新玉米相较去年,整体上量来的更晚一些,由于干旱补苗推迟成熟期及玉米种植成本显著增高,十一月的新玉米的现货价格一路飙升,在高位震荡。加上被过度炒作的减产预期,在全国的主产区种植户中整体弥漫着浓烈的惜售情绪,即使深加工厂不断地提高收购价格,也无法避免上量缓慢的情况,收购量不足日需,收购价日趋上升,愈加坚定了种植户的看涨心理。

但是随着时间的推移,进入11月份,市场发现今年玉米减产程度远不及预期,USDA给出的中国玉米产量数据较预期减产时的预估调高了20%,基层惜售心态逐渐松动,尤其是在中美贸易战缓和后,关于进口美玉米、高粱及DDGS放开预期的利空氛围持续发酵。加之眼下年关临近,新粮可销售时间持续缩短,基层种植户分批出货增加,贸易商为规避风险,加快出库,加之12月底55万吨乌克兰进口玉米陆续靠港,供应趋向宽松。

三、非洲猪瘟疫情持续恶化

非洲猪瘟疫情持续恶化,本周再排查出1例非洲猪瘟疫情,国内已出现101例非洲猪瘟疫情,累计扑杀生猪超过63.1万,涉及19省4个直辖市,而政策原因疫情省的相邻省份也为暂停生猪跨省调运,市场整体生猪流通性仍受到较大限制。虽需求逐渐回升,但受疫情影响,散户出栏意愿强,猪源积压的情况仍较明显,猪价上涨缺乏有力支撑。饲料终端消费受抑制,当前饲料企业采购玉米心态仍保持谨慎。

本周猪价震荡下跌,截止上周五,全国生猪平均价格指数为12.85元/公斤,环比下跌0.16元/公斤,跌幅1.2%;同比跌2.33元/公斤,跌幅15.3%。生猪头均利润从前一周的113.11元/头下降至110.63元/头,降幅为2.2%;较去年同期的盈利水平下降68.4%。在这场非洲猪瘟的持久战中,养殖市场受到不小的打击,玉米的饲用需求受到影响,供需紧张的情形被打破。

四、深加工利润欠佳,持续压价

截止上周,山东地区淀粉企业理论加工盈利-35元/吨,河北盈利-4.1元/吨,河南盈利138元/吨,辽宁理论79.8元/吨,吉林盈利92.4元/吨,黑龙江盈利27.6元/吨;上周吉林酒精企业估算利润由盈转亏,亏37元/吨,黑龙江由盈转亏,亏3元/吨,河北盈利43元/吨,河南亏损52元/吨。当前深加工企业加工效益仍欠佳,近期在厂门到货增量,库存已逐步补足的情况下,继续压价收粮。

五、结论及策略建议

12月底进口乌克兰玉米到港,进口美国谷物放开预期的利空氛围仍在发酵,市场悲观情绪依旧,加之年关临近,新粮可售时间缩短,基层种植户或继续加快售粮进度,贸易商为规避风险,加快出库,供应趋向宽松。而下游深加工企业加工利润缩水严重,非洲猪瘟疫情仍在恶化,继续抑制玉米饲用消费的增加。因此,春节前,在供应持续增量,而需求增量不及预期情况下,预计玉米价格或以下行为主。

策略建议:偏空操作为主。1905合约下方支撑1770,目标1700,止损1880。

风险因素:产区天气及运输情况;各省地储以及中储粮启动收储;基层售粮节奏与用粮企业节前备货之间的博弈情况。

本文内容仅供参考,据此入市风险自担

客服热线:

客服热线: