1、玉米种植面积将继续调减:受到种植收益的驱使,2018/19年度玉米种植面积同比略增,但国家对于玉米种植面积调减的意向并未改变。政府“十三五”计划中提出减少玉米播种面积以及提高大豆播种面积的目标。根据这一五年计划,未来四年里中国玉米播种面积每年将减少约0.7%,到2020年达到5亿亩(约合3330万公顷)。2018年黑龙江省玉米生产者补贴标准为合法种植面积25元/亩,大豆生产者补贴标准为合法种植面积320元/亩。2017年玉米生产者补贴为122.46元/亩,大豆种植补贴为173.46元/亩,可见国家的政策导向依旧是鼓励种植大豆、调减玉米种植面积。2019/20年度玉米种植面积和产量预计将均有所下降。

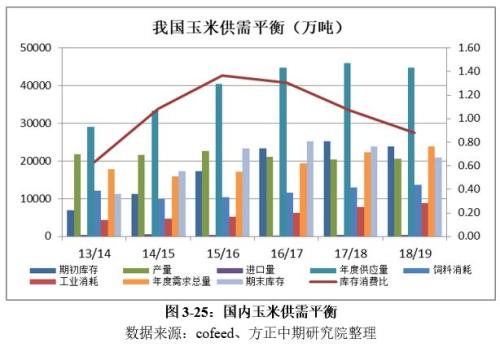

2、短期玉米供给充充足:2018年,我国临储玉米拍卖成交高达1亿吨,目前仍有2000余万吨拍卖粮尚未出库,已出库玉米部分结转为社会库存。新粮方面,截止11月中旬,东北地区售粮进度为4%-17%,华北地区售粮进度为17%-30%,按照往年的情况来看,预计年底会出现一波集中售粮情况,集中售粮时间我们预计在12月中下旬至1月中下旬,2月中下旬至3月末。而2018年5月左右临储玉米预计将重启拍卖。总体来说2019年上半年玉米供给较为充足。

3、长期玉米供不应求:我国玉米已经连续三年出现了产不足需的情况,而受制于我国玉米进口配额的限制,产需缺口主要依赖临储库存进行弥补。而我国临储玉米库存不足8000万吨,预计2019年临储玉米将拍卖殆尽。而随着粕类加个的上涨,我国玉米饲用需求将继续增加,燃料乙醇的推广也将增加玉米的工业需求。预计2019年下半年我国玉米供需缺口将会逐步显现。

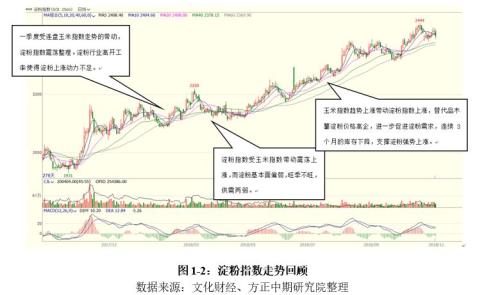

第一部分 行情回顾

2018年连盘玉米指数先抑后扬,年内上涨7.74%,走出慢牛行情。玉米指数走势年内大致可分为两个阶段。

第一阶段,1月初至4月末,下跌。2017年底国内玉米价格连续上涨,为缓解阶段性玉米供需紧张态势以及平抑玉米价格,从1月9日开始,中储粮于全国各地零星拍卖玉米,政策性平抑信号较为明显,使得连盘玉米指数出现一波下跌行情。3月中旬到4月底,临储拍卖阴霾笼罩,连盘玉米指数和玉米现货价格连续下跌。春节之后,有传言说3月就会启动拍卖,使得连盘玉米指数和国内玉米价格连续下跌。4月12日,临储玉米投放正式启动,贸易商风险增强,售粮积极性增加,玉米供给压力陡增。需求方面,东北地区由于深加工补贴政策的原因,已备足了1-2个月库存,加深加工下游产品消费淡季,加之临储玉米拍卖后续供给增加,使得深加工企业对于玉米采购保持谨慎态度,随买随用为主,需求较为疲软。同时生猪养殖利润处于大幅亏损状态,养殖户补栏积极性不佳,饲用需求整体不佳。玉米市场在该阶段处于供需宽松状态。

第二阶段,5月初至今,慢牛上涨。5月初期价见底,连盘玉米指数低位抬升。临储玉米拍卖初期,高成交率和高溢价加上出库费、运费等等使得临储玉米成本并不低,连盘玉米指数于1730元/吨一线获得支撑,并开始触底反弹。进入6月,随着华北黄淮地区贸易商忙于新麦购销,使得当地玉米出现阶段性上量减少,因而华北地区深加工企业提价保量,东北玉米南下入关,国内玉米现货价格进一步获得支撑。下半年以来,中美贸易摩擦导致了饲料中玉米用量的比例增加,饲料用玉米量并没有因为非洲猪瘟的影响而减少。此外,8月22日,国务院召开常务会议确定了生物燃料乙醇产业总体布局,并出台了一系列政策,玉米工业消费需求得到进一步提升。国庆节后,新季玉米由南到北开始收割,由于东北地区玉米收割时间推迟,国内玉米供给分阶段展开,并未对玉米造成明显的压力。此外,由于市场整体预期后市玉米供需将存在缺口,造成农户和贸易商惜售情绪浓厚,目前仍处于价格博弈状态,支撑玉米价格上行。

2018年大商所淀粉指数走势先抑后扬,涨势较玉米更为强劲,截止11月中旬,连盘淀粉指数年度涨幅约13%。具体分阶段如下。

第一阶段, 1-5月初。淀粉指数受连盘玉米指数带动,在2130-2200元/吨区间震荡。第一季度,淀粉行业延续2017年底的高开工率,保持在80%左右的较高水平,国内淀粉库存保持高位,淀粉上涨动能不足。国内淀粉现货价格则因基本面偏弱而震荡下跌,一方面在于临储玉米以每周800万吨的巨量持续投放,成本端玉米价格偏弱运行,拖累淀粉价格。二季度淀粉行业开工率有所下滑,但仍保持在75%左右的较高水平,使得淀粉库存高企,下游企业对于淀粉采购较为谨慎,淀粉需求旺季不旺,进一步抑制淀粉价格上涨。

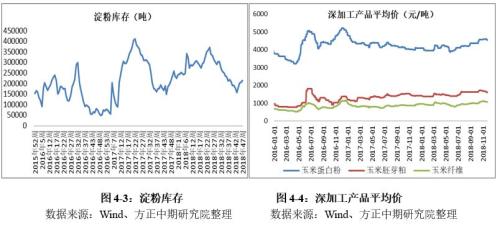

第二阶段,5月初至今。连盘淀粉指数走出了一波明显的上涨趋势。一方面是受到玉米指数上涨的支撑,另一方面在淀粉的替代品木薯淀粉价格自2017年上半年大幅上涨之后价格并未出现回调并持续保持高价水平,2018年下半年继续上涨,造成淀粉需求的大幅增加,国内淀粉库存也是出现了连续三个月的下降,造成淀粉指数相对于玉米走势更加强劲。

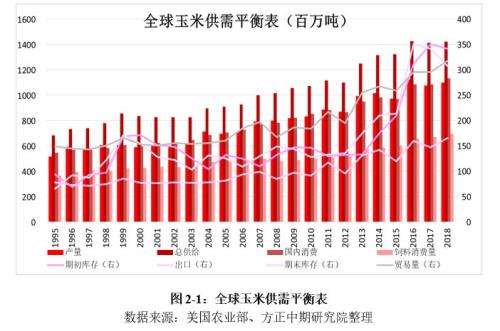

第二部分 国际玉米市场情况 一、全球玉米市场供需宽松

美国农业部在11月供需显示,2018/19年度全球玉米产量为10.99亿吨,比上月预估值10.68亿吨增加3064万吨,较2017/18年度的10.76万吨同比微增;数据显示2018/19年度全球玉米消费量为11.32亿吨,较上月预估值得11.07亿吨增加2529万吨,较2017/18年度的10.86亿吨增加2100万吨;数据显示2018/19年度期末库存为3.08亿吨,较上月预估值的1.59亿吨大幅增长,主要原因是美国农业部对过去十年中国玉米产量、消费和库存数据进行大幅修正。如果剔除中国玉米数据,同时考虑到中国玉米出口量很少,在全球玉米产量微增,消费增加明显的情况下,全球玉米库存用量比降至11.7%,玉米供需收紧,但考虑到库存因素,全球玉米供应依旧充足。

二、美国玉米市场供需收紧

美国农业部在11月份供需报告显示,预计2018年美国玉米产量为146.3亿蒲式耳,比10月份的预测值低1.52亿蒲式耳。玉米单产预计为178.9蒲式耳/英亩,比市场预测值低1.8蒲式耳。玉米产量数据下调的同时,玉米用量数据下调7500万蒲式耳,为150.8亿蒲式耳。2018/19年度玉米期末库存预测数据下调到17.36亿蒲式耳,库存用量比为11.5%,低于10月份预测的12%。出口方面,预计2018/19年度美国玉米出口量为24.5亿蒲式耳,上年为24.38亿蒲式耳。出口数据较上月下调5000万蒲式耳,因为来自全球市场——尤其是黑海地区的竞争将会加剧。本年度初期美国玉米出口强劲,不过到了10月中旬出口步伐放缓。美国统计调查局的数据显示,9月份玉米出口量为2.07亿蒲式耳,同比增加48%。周度出口检验数据仍超过上年同期水平。本年度前9周的玉米出口检验总量为3.897亿蒲式耳,比上年同期增加1.71亿蒲式耳,出口有望实现美国农业部的目前目标。

美国乙醇行业的玉米用量预计为56.5亿蒲式耳,比上年增加4500万蒲式耳。美国农业部的谷物加工及制成品产量报告显示,9月份乙醇行业的玉米用量为4.492亿蒲式耳,环比增加1%,不过比8月份减少7%。美国能源信息署的周报显示,11月份乙醇产量同比增加1.15%。乙醇生产步伐略快于美国农业部的预期。诸多因素将会影响到本年度剩余时间乙醇产量,其中包括汽油消费步伐和乙醇出口。截至11月2日,平均每周汽油需求比上年同期低1.7%。9月份乙醇出口量同比增加约6.5%,不过比8月份减少近25%。过去几个月汽油需求疲软,进入2019年后,汽油需求需要密切关注。汽油消费下滑可能需要市场更多努力放在出口,才能实现美国农业部的目标。

美国玉米的饲料用量和其它用量预计为55亿蒲式耳,比10月份预测值低5000万蒲式耳,比上年增加2.02亿蒲式耳或3.8%。饲料用量和其它用量同比下滑,可能意味着今后数据还会进一步下调。

由于美国玉米产量可能进一步下调,而玉米消费需求持续强劲,意味着从现在到2019年美国玉米供需收紧,玉米价格将会获得支持。但是,考虑到大豆价格走势看空,而且明年春季播种面积可能从大豆转为玉米,可能制约玉米期末库存趋紧带来的上涨空间。

第三部分 国内玉米市场情况 一、国内玉米短期供应充足,中长期缺口显现(一)种植面积与产量情况

2018/19年度,我国玉米的种植面积预计为3650万公顷,较去年同期增加105万公顷,增幅约为2.9%。分析认为,2017年玉米收成和价格都比较好,种植收益较大豆高,并且今年大豆补贴政策下达的时间较晚,因此2018年玉米种植面积并未出现减少。据cofeed数据显示,2018/19年度,我国玉米种植面积为3578万公顷,较2017/18年度的3440万吨增加138万公顷增幅约为4% 。2018/19年度我国玉米产量为2.06亿吨,较2017/18年度的2.0372亿吨增加228万吨增幅约为1.12% 。

尽管2018/19年度玉米种植面积同比微增,但国家对于玉米种植面积调减的意向并未改变。我国临储玉米库存较大,2016年临储玉米政策取消以后,玉米去库存进度不断加大,2018年消化1亿吨玉米,目前临储玉米仍有7854万吨有待消化。政府“十三五”计划中提出减少玉米播种面积以及提高大豆播种面积的目标。根据这一五年计划,未来四年里中国玉米播种面积每年将减少约0.7%,到2020年达到5亿亩(约合3330万公顷)。

2018年黑龙江省玉米生产者补贴标准为合法种植面积25元/亩,大豆生产者补贴标准为合法种植面积320元/亩。2017年玉米生产者补贴为122.46元/亩,大豆种植补贴为173.46元/亩,可见国家的政策导向依旧是鼓励种植大豆、调减玉米种植面积。

2019年,预计我国玉米种植面积预计将继续调减,到2020/21年我国玉米播种面积将调减至“十三五”规划的3330万公顷。

(二)临储玉米拍卖成交1亿吨

由于近十年的临时收储积累,2018年初仍有1.78亿吨临储玉米库存有待消化。2018年2月4日,新华社受权发布2018年中央一号文件,全面部署实施乡村振兴战略,其中第九条“推进体制机制创新,强化乡村振兴制度性供给”中提到:“深化农产品(000061,诊股)收储制度和价格形成机制改革,加快培育多元市场购销主体,改革完善中央储备粮管理体制。通过完善拍卖机制、定向销售、包干销售等,加快消化政策性粮食库存。”2018年中央一号文件,全面部署实施乡村振兴战略,明确提出加快消化政策性粮食库存。2018年1月份的全国粮食流通工作会议提到,要加快消化不合理粮食库存,既要深化改革“控增量”,又要消化库存“减存量”,玉米库存消化路径已经明晰,要继续积极有序推进。

国家粮油信息中心监测,4月12日国家临储玉米开拍至10月26日,28周累计投放临储玉米21991万吨,实际成交量10014万吨,平均成交率45.54%。2017/18年度,5月5日临储玉米开拍到10月底,同期投放25周,累计投放量为10005万吨,实际成交量5740万吨,平均成交率57.37%。

分省看,2018/19年度,辽宁累计投放1326万吨,成交1008万吨,成交率76.03%,成交均价集中区间为1570~1630元/吨;吉林累计投放6439万吨,成交量3851万吨,成交率59.81%,成交均价集中区间为1490~1550元/吨;内蒙古累计投放2664万吨,成交1428万吨,成交率53.62%;黑龙江累计投放11562万吨,成交3726万吨,成交率32.22%,成交均价集中区间为1390~1450元/吨。

预计2019年4-5月份临储玉米拍卖将重新启动,加上2018年产新玉米,2019年上半年玉米市场供应充裕。

(三)玉米进口量增加,但仍受进口配额限制

目前,我国实现进口玉米配额制度,每年玉米进口量配额内限制720万吨,实行1%的税率,而配额外实行65%的税率。目前配额外进口玉米不存在比价优势,因此国外玉米进口对我国玉米供应市场的影响有限。就出口而言,国际玉米市场供给充足,我国玉米价格不具有比价优势,因此我国玉米出口一直维持低位。

据海关数据统计,2018年1-10月我国玉米进口共计291万吨,较去年同期的227万吨增加64万吨,增幅达28.19% 。预计2018年我国玉米进口量为350万吨,而2017年我国玉米进口量为281万吨,同比预计增加24.56% 。2018年玉米进口增加的主要原因在于国内玉米价格连续上涨,上半年国际玉米价格具有比价优势,国内玉米预期存在缺口,市场看涨后市国内玉米,因而进口量出现增加。

2019年我国玉米价格预期大概率保持坚挺上涨,国外玉米价格优势将逐步显现,预计2019年度我国玉米进口量预计会同比微增或持平。但受制于进口配额的限制,进口玉米对国内玉米市场影响有限。

二、国内玉米市场需求强劲

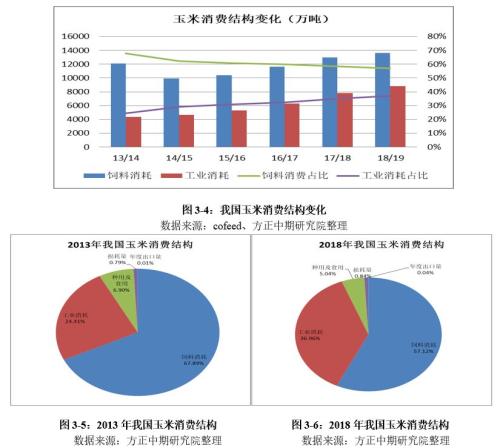

从我国的玉米下游的消费结构来看,我国玉米的饲用需求和工业需求总量占据了玉米消费总量的90%以上。我国玉米消费量逐年增加原因在于饲用需求和工业需求出现趋势性增长的态势。近五年来,我国玉米工业消费需求增长较快。2013/14年度,我国饲用需求消费1.21亿吨,消费占比67.89%,工业需求消费4350万吨,消费占比24.41万吨。到了2018/19年度,我国饲用需求消费1.36亿吨,五年增长了1500万吨,消费占比下降至57.12%,工业需求消费8800万吨,五年增长了4450万吨,消费占比增加至36.96% 。

(一)饲用需求—粕类价格上涨,能量饲料用量增加

从目前国内玉米下游的消费结构来看,饲料消费约占57.12%,工业消费约占36.96%,种用及食用消费约占5.04%,剩下1%为损耗以及出口。从量上来看,2018/19年我国玉米饲用消费量为1.36亿吨同比增加4.62%,增速明显放缓,但饲料消费仍是玉米的主要需求,主要供应生猪养殖和鸡禽养殖。

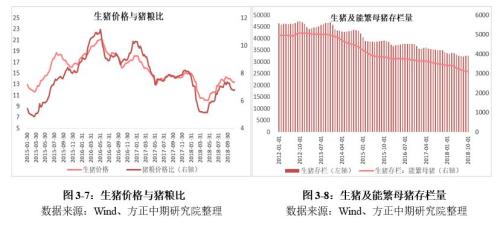

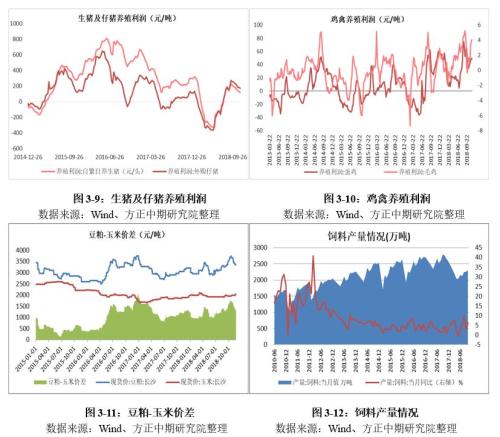

2018年生猪存栏量一度调减,2018年6月份开始,生猪存栏更是打破历年季节性上升的规律首次出现下滑,根据农业部公布的10月份数据,生猪存栏环比下降0.2%,同比下降6.6%,受前期猪价低迷影响,能繁母猪存栏及生猪存栏持续下降,养殖户补栏积极性偏低,后期受非洲猪瘟影响,活猪跨省调运受限,养殖量偏大省份输出受困,养殖户被迫压栏待售,生猪存栏量有所回升,但整体来看,2018年生猪存栏将延续下滑之势。受非洲猪瘟影响,市场养殖端积极性降低,补栏热情减缓,专业育肥空栏率高达50%,众多企业的战略布局将被打乱,计划产能投放将大幅延缓,预计2019年生猪存栏将继续微幅度缩减。但另一方面,2018年下半年生猪养殖利润回暖,截至11月下旬,全国猪粮比价7.03,自繁自养利润95元/头,外购仔猪育肥利润133元/头,后期进入12月以及2019年1月随着春节猪肉需求增加,猪价有望走高,受此提振,生猪养殖利润或将进一步提升,对于生猪的补栏有一定的刺激作用。

2018年,由于中美贸易摩擦的缘故,国内粕类价格大幅上涨,玉米价格虽然也在稳步上涨,但豆粕-玉米价差却在不断增加。2018年第一季度,长沙地区豆粕-玉米价差维持在1000元/吨左右,而4月份中美贸易摩擦加剧以来,豆粕-玉米价差走出扩大趋势,10中旬曾一度扩大至1800元/吨,截止11月底,豆菜粕价差仍在1200元/吨。由于豆菜粕价差的扩大,加之中国饲料工业协会批准发布《仔猪、生长育肥猪配合饲料》《蛋鸡、肉鸡配合饲料》两项团体标准。两项标准的出台将有效减少豆粕等蛋白饲料原料用量。受此影响,玉米的饲用需求将会有所增加。

(二)工业需求—深加工产能进一步扩增

工业消费是玉米的第二大消费,占据了37%,玉米深加工主要包括淀粉加工和酒精加工,其次是味精、柠檬酸、赖氨酸和苏氨酸等。玉米价格市场化后,玉米深加工企业在东北主产区转移和新建产能,加工能力显著提升。国家粮油信息中心数据显示:全国将在 2017 年和 2018 年两年建成 2600 万吨以上的玉米加工能力; 2017 年底之前,全国玉米加工转化能力增加近 600 万吨,2018 年年末计划新增近 2100万吨,主要集中在东北尤其是黑龙江。

玉米主要的深加工产品包括玉米淀粉、酒精、味精、DDGS、玉米蛋白粉等,其中玉米淀粉、酒精是最主要的深加工产品。

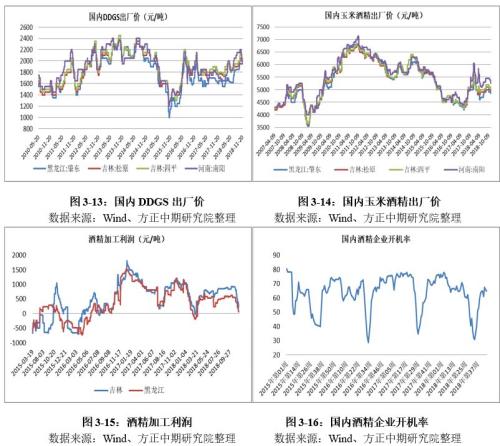

2018年我国玉米酒精生产企业酒精加工利润虽说较2017年有所下滑,但整体利润依旧较好,特别是东北地区,玉米酒精加工利润基本上全年处于盈利状态。2018年初,由于玉米价格上涨,DDGS和酒精价格低迷,造成企业加工利润出现大幅下滑至盈亏线下方,3月中下旬由于吉林、黑龙江深加工企业补贴出台,分别给予100、150元/吨收购补贴,导致东北地区深加工企业加工成本下滑,利润水平有所提高,以吉林为例,根据玉米价格1750元/吨进行核算,酒精价格在4900元/吨,深加工企业加工酒精补贴后的利润在365元/吨,较上月213元/吨回升152元/吨;以黑龙江为例,根据玉米价格1700元/吨进行核算,酒精价格在4800元/吨,深加工企业加工酒精补贴后的利润在395元/吨;较上月-90回升485元/吨。国内酒精企业利润保持在较高水平持续到10月底。11月初以来,由于国内粕类价格下跌带动DDGS价格大幅下跌,同时DDGS高库存造成酒精加工企业大幅下滑至盈亏线。总体来说,由于全年酒精加工利润较好,2018年国内酒精企业开机率虽有所下降但仍保持较高水平,2018年1-11月我国酒精行业开机率平均值为61.2%,去年同期是67.4% 。

东北地区深加工补贴政策:3月16日,吉林省有关机构公布了饲料及深加工企业收购2017年产玉米的补贴政策,将纳入补贴范围的玉米深加工企业和配合饲料企业,实际收购加工消耗的2017年省内新产玉米每吨给予100元/吨收购补贴。补贴时间为2018年3月15日至2018年4月30日期间收购入库且2018年6月30日前加工完成。3月23日,黑龙江省有关机构公布了饲料及深加工企业收购2017年产玉米的补贴政策。黑龙江省纳入补贴范围的玉米深加工企业和配合饲料企业,实际收购加工消耗的2017年省内新产玉米每吨给予150元/吨收购补贴。补贴时间为2018年3月23日至2018年4月30日期间收购入库且2018年6月30日前加工完成。

燃料乙醇方面,近年来国内新建燃料乙醇项目较多,但许多项目由于资金、技术等多种原因迟迟未能建成,例如福建宁德的木薯燃料乙醇项目、内蒙古中兴能源的高粱茎秆燃料乙醇项目等等。过去两年国内燃料乙醇的生产能力仍以此前的老牌生产企业为主,如:河南天冠、吉林燃料乙醇、中粮集团(包括安徽、黑龙江及广西三家企业)等。2018年,新增燃料乙醇仅涉及国投在广东及辽宁的两个燃料乙醇项目和吉林博大生化燃料乙醇项目。国家粮油信息中心统计数据显示,2018年国内现有燃料乙醇产能为322万吨,比上年增加75万吨;其中玉米燃料乙醇产能270万吨,比上年增加60万吨。

政策方面,2017年9月,经国务院同意,国家发展改革委、国家能源局等十五部门联合印发《关于扩大生物燃料乙醇生产和推广使用车用乙醇汽油的实施方案》(以下简称《方案》),文件要求,适度发展粮食燃料乙醇,科学合理把握粮食燃料乙醇总量,大力发展纤维素燃料乙醇等先进生物液体燃料,满足持续增长的市场需求。根据2018年8月22日召开的国务院常务会议,将有序扩大车用乙醇汽油推广使用,除黑龙江、吉林、辽宁等11个试点省份外,今年进一步在北京、天津、河北等15个省份推广,到2020年,全国范围内将基本实现车用乙醇汽油全覆盖。

(三)主要替代品分析—高粱、大麦进口量减少

玉米是我国主要的能量类饲料,最大的消费需求也在于饲用消费。同时,大麦、高粱也是我国主要的能量类饲料,与玉米具有比较明显的替代关系。2014年以来,在国内外粮食价格严重倒挂的情况下,我国进口粮食数量增加,而受到我国玉米进口配额以及转基因玉米的限制,玉米进口量较少,谷物替代效应增强。但2018年,大麦和高粱进口量均出现减少,替代效应减弱。

据海关总署的数据显示,2018年1-9月,我国大麦进口量为623万吨,较去年同期的698万吨减少10.7% ,年内大麦价格普遍出现了15%-22%的涨幅,造成了2018年大麦对于玉米的替代优势有所减弱。我国大麦产量比较稳定,年产量集中在160-200万吨,近两年大麦产量稳定在165万吨左右。2014年以前,我国大麦消费主要用于工业需求而非饲用需求,饲用消费量仅维持在100万吨以下,大麦进口量在200-360万吨左右,进口依存度55-70%左右。2014年以后,大麦进口量激增至800万吨左右,产量维持在150-200万吨,大麦进口依存度上升至80% 。而我国的工业消费需求稳定在420万吨左右,而饲用消费需求激增至500万吨,超过了工业消费需求,对于玉米的替代作用越发明显。2018年,受到国际贸易的不确定性,我国大豆供应预期存在缺口,蛋白类饲料价格大幅上涨,为此我国饲料工业协会下调了饲料蛋白比例,增加了能量类饲料用量。此外,2018年国内玉米价格出现了趋势性上涨。受此影响,2018年我国大麦价格也出现了趋势性上涨行情,国内大麦价格普遍出现了15%-22%的涨幅,造成了2018年大麦对于玉米的替代优势有所减弱。我国大麦进口来源国主要是澳大利亚、乌克兰、法国、加拿大,因此我们认为,大麦进口量的减少主要在于进口大麦的成本价出现了上涨,对于玉米的替代优势减弱。但随着玉米价格的重新上涨,预计未来大麦对于玉米的替代性优势将逐步增强。

据海关总署数据显示,2018年1-9月,我国高粱进口量为361.96万吨,较去年同期的424.10万吨减少62.14万吨,降幅14.65% 。2016/17年度以来,我国高粱年产量逐渐增加至300万吨。取消临储玉米收购以后,玉米价格大幅下跌导致高粱的饲用消费逐年下降,我国高粱的进口依存度也从2014/15年的的77.8%下降至2018/19年度的55.48% 。中美贸易摩擦之前,我国高粱进口来源国主要是美国,占据了进口总量的95%以上。2018年4月17日,我国商务部裁定原产于美国的进口高粱存在倾销,进口经营者在进口原产于美国的进口高粱时,应依据裁定所确定的各公司保证金比率(178.6%)向中华人民共和国海关提供相应的保证金。这一裁定随后于5月18日终止对原产于美国的进口高粱反倾销、反补贴调查,依据商务部2018年第38号公告征收的反倾销临时保证金如数退还。尽管如此,2018年我国高粱逐渐转向澳大利亚进口,减少了美国高粱的进口。2018年高粱进口降幅15%左右,主要源于中美贸易摩擦以及进口高粱价格的上涨。随着玉米价格的重新上涨,预计未来高粱对于玉米的替代性优势将逐步增强。

我国玉米已经连续三年产不足需,而受制于进口玉米配额的限制,我国玉米供需缺口主要依赖于临储玉米库存,在临储库存仅够维持一年的情况下,玉米供需缺口预计在2019年下半年显现,我国玉米供需格局也将有宽松转变为供不应求。产量方面,由于国家对于玉米种植面积调减的意向较为坚定,并且生产者补贴也逐步倾向于大豆,鼓励农民种植大豆而非玉米。因而预计2019年玉米种植面积将会调减,2019年玉米产量也将会出现下调。库存方面,2018年临储玉米拍出1亿吨巨量,目前仍有2000余万吨尚未出库,新粮平均销售进度不足20%,短期来看国内玉米供应较为充足。需求方面,近些年来以及未来三到五年我国玉米深加工产能特别是燃料乙醇产能将继续扩增,这也将极大地刺激玉米的需求。饲料方面虽然猪瘟对于养殖户补栏积极性有所打压,但由于蛋白类饲料粕类价格的上涨造成能量类饲料玉米的需求增加,2018年我国玉米的饲用需求并未受到猪瘟的影响而降低反而是有所增加。玉米供需短期内仍要关注售粮进度,预计元旦和春节前后将会出现售粮高峰,届时新粮陈粮叠加,造成玉米市场供给充足。2019年5月前后,临储玉米或重启拍卖,但由于玉米缺口逐步显现,临储玉米拍卖将会异常火爆,随着玉米的消化,国内玉米市场供需宽松的情况也将在2019年下半年成为过去式。总体来说,2019年上半年玉米供需宽松,2019年下半年玉米供需逐步收紧。

第四部分 国内淀粉市场供需情况 一、玉米淀粉市场的供给状况

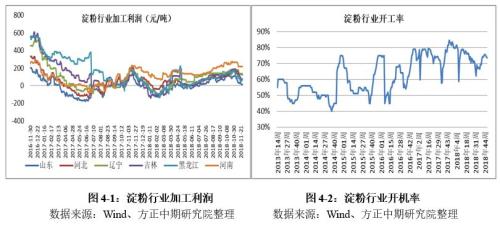

2018年我国玉米淀粉加工企业利润整体较好,国内淀粉行业开机率整体保持在73-75%左右的较高水平。

利润方面,淀粉加工利润(加工1吨玉米)=(淀粉收益+副产品收益)-玉米成本-加工费+加工补贴。2018年上半年淀粉行业加工利润先扬后抑,下半年加工利润持续回升,11月开始下降。就上半年而言,玉米淀粉企业利润主要是受到深加工补贴政策的影响。2018年3月16日,吉林省有关机构公布了饲料及深加工企业收购2017年产玉米的补贴政策,将纳入补贴范围的玉米深加工企业和配合饲料企业,实际收购加工消耗的2017年省内新产玉米每吨给予100元/吨收购补贴。补贴时间为2018年3月15日至2018年4月30日期间收购入库且2018年6月30日前加工完成。2018年3月23日,黑龙江省有关机构公布了饲料及深加工企业收购2017年产玉米的补贴政策。黑龙江省纳入补贴范围的玉米深加工企业和配合饲料企业,实际收购加工消耗的2017年省内新产玉米每吨给予150元/吨收购补贴。补贴时间为2018年3月23日至2018年4月30日期间收购入库且2018年6月30日前加工完成。第一季度,国内淀粉行业加工利润整体偏低,山东、河北、辽宁、吉林和黑龙江的加工利润都出现了连续亏损,2月份亏损达到最大,平均最大亏损分别达到-135.6元/吨、-38元/吨、-100元/吨、-112.8元/吨和-127元/吨。春节之后,国内淀粉行业加工利润逐渐增加,随着3月份深加工补贴政策的落实,淀粉企业加工利润大幅增加,4月中下旬,淀粉行业利润达到最大,山东、河北、辽宁、吉林和黑龙江地区淀粉行业加工利润分别达到26.4元/吨、54元/吨、75元/吨、111.2元/吨和151元/吨。随着深加工补贴政策的的结束,国内淀粉行业加工利润开始下滑,截止6月底,山东、河北、辽宁、吉林和黑龙江地区淀粉行业加工利润分别为-1.4元/吨、29.4元/吨、94元/吨、20元/吨和33.2元/吨。就下半年而言,淀粉行业加工利润连续回升,截止10月底国内玉米淀粉加工行业利润增加至年内的高点,山东、河北、辽宁、吉林和黑龙江地区淀粉行业加工利润分别为114.2元/吨、157.2元/吨、177元/吨、187.8元/吨和161.8元/吨。下半年,淀粉行业加工利润回升的原因一方面在于国内淀粉行业库存自6月初至10月底连续4个月出现下降,淀粉现货价格涨势较为强劲,该时间段行业利润回与淀粉库存呈现出明显的负相关性。此外,2018年下半年以来,中美贸易摩擦造成国内蛋白粕类价格大幅上涨,玉米蛋白粉、玉米胚芽粕也出现了连续的上涨,同时玉米纤维价格走势也较为坚挺。多重因素共同促使玉米淀粉行业加工利润回暖。随着淀粉行业加工利润的回升,国内淀粉开机率连续走高,造成国内淀粉库存止降回升。11月以来,受到月底G20峰会中美元首就贸易摩擦进行磋商的因素扰动,国内粕类期货大幅下跌,同时受到非洲猪瘟继续蔓延的利空带动,国内粕类价格下跌,玉米蛋白粉、玉米胚芽粕、玉米纤维价格均出现不同程度的下跌,11月玉米蛋白粉、玉米胚芽粕、玉米纤维分别下跌0.55%、5.59%、3.79%,淀粉行业加工利润高位下滑,截至2018年11月底,山东、河北、辽宁、吉林和黑龙江地区淀粉行业加工利润分别为10元/吨、124.5元/吨、134元/吨、68.8元/吨和76元/吨。随着年度春节备货的启动,淀粉订单将会增加,届时淀粉企业或挺价淀粉,利润也将逐步抬升。

开机率方面,2018年1-9月,我国玉米淀粉行业开机率平均为73.7%,较去年的74.67%有所减少。目前影响淀粉行业开机率的主要原因在于利润以及环保政策的影响。随着华北地区供暖开始,环保督查也将会限制淀粉行业的开机。但另一方面,春节之前是淀粉的消费旺季,在淀粉利润下降的情况下,订单增加将造成淀粉企业挺价淀粉,后期淀粉利润有望抬升,届时淀粉行业开机率将会有所增加。

库存方面,今年下半年淀粉价格连续上涨的原因一方面是成本端玉米的支撑,另一方面则是 淀粉库存连续下降带来的利好。2018年6月中下旬至10月底,我国淀粉库存连续4个月出现下降,而不少淀粉企业的订单还延续到了年底,11月以来淀粉库存积累速度也较为缓慢。造成淀粉库存减少的主要原因在于下游利润较佳,采购积极,另一方面也是在于淀粉替代品木薯粉价格的上涨。春节前夕,淀粉消耗量增加,预计淀粉库存在年前难以得到迅速积累,低库存将会是支撑玉米淀粉价格的又一因素。

二、玉米淀粉市场的需求状况

从消费量来看,2014-2016年玉米淀粉消费量变化不大,2016年第四季度以来,玉米淀粉消费量增加明显。根据淀粉工业协会数据显示,2017年全年玉米淀粉消费量在2552万吨,较2016年的2038万吨增加514万吨,增幅为25.22%,并且新增面粉掺兑及饲料两项消费。整体而言,2018淀粉消费延续2017年的良好态势,根据淀粉工业协会数据显示,2018年1-8月份,我国玉米淀粉消费量为1757万吨,较去年同期的1669万吨增加88万吨,增幅6.34%。

从玉米淀粉的消费结构上看,2018年1-8月,淀粉糖消费982万吨占比约为55.89%;其次是造纸1-8月消费230万吨占比13.09%,食品1-8月消费135万吨占比7.68%,啤酒、变性淀粉、化工和医药都分别占比在4.2%-5.6%间,面粉、饲料和其他消费分别占比在1.1%-1.7%之间。除造纸以外,玉米淀粉的其他消费基本保持稳定。2017年下半年以来,纸浆价格增长了约22%。受此影响,造纸消费的玉米淀粉从2017年8月的14万吨增加至2018年8月的27万吨,造纸用淀粉消费量增加了约一倍!

第五部分 2019年市场展望和操作策略

回顾2018年,国内玉米市场需求强劲,玉米去库存力度坚决,基于宏观经济层面、供需层面和政策层面三大影响因素,我们对2019年玉米、玉米淀粉市场持以下观点:

(一)2018年玉米生产者补贴大幅下降,政策性调减玉米种植面积、增加大豆种植面积的意图明显,预计2019年我国玉米种植面积将继续减少,产量也将有所下降。

(二)国内玉米供需格局或将改变。2018年我国临储玉米库存拍出1亿吨,而玉米价格依旧保持坚挺,玉米消费需求非常强劲。临储玉米库存仅剩7800万吨左右,预计2019年将拍卖殆尽,届时我国玉米供需缺口将会显现,玉米价格也将走出连续上涨行情。

(三)关注重点:政策面的变动,包括拍卖政策,定向销售政策,进出口政策等;国内宏观经济的走向;种植面积和产量的变动;气候因素;深加工产能扩增,下游需求变化等。

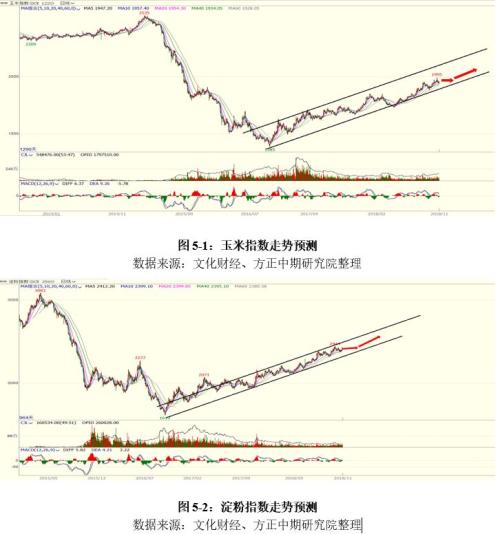

基于以上观点,对玉米和玉米淀粉走势进行如下分析。

对于玉米而言,我们持有短期回调,下方空间有限,中长期看涨的观点。2019年种植面积会继续调减,玉米进口配额制度也会限制国际市场对于我国玉米市场的影响。需求方面,为支持玉米去库存,2018年国内深加工行业产能扩增明显,特别是东北地区燃料乙醇产能投产大幅增加,预计2018年来自深加工行业需求继续增加。总体来说,在国家政策性指引下玉米供需逐步趋紧,预计2019年玉米价格将延续上涨行情。但目前来看,玉米供给还是比较充裕。截止11月中旬,东北地区售粮进度为4%-17%,华北地区售粮进度为17%-30%,按照往年的情况来看,预计年底会出现一波集中售粮情况,集中售粮时间我们预计在12月中下旬至1月中下旬,2月中下旬至3月末。此外,目前仍有2000余万吨拍卖粮尚未出库,短期玉米价格仍有回调风险。但今年玉米种植成本大幅增加,农资、地租都出现了大幅增加,预计东北地区玉米新粮成本增加了200-400元/吨,因此我们预计玉米价格底部支撑将会非常有力,玉米价格下方空间有限。多空力量共同作用下,预计2019年上半年玉米预计维持震荡走势,下半年玉米将迎来牛市上涨行情。预计上半年玉米指数在1900-2100元/吨区间震荡,下半年玉米指数预计能上涨至2200元/吨一线。

就玉米淀粉而言,玉米淀粉走势与玉米价格走势相关度较高。燃料乙醇产能扩增,拍卖粮有可能是最后一年,在玉米高成本的带动下,淀粉价格也将会走出牛市行情。预计淀粉指数在2019年上半将在2250-2600元/吨区间震荡,下半年淀粉指数有望跟随玉米走势牛市上涨行情,有望突破2700元/吨。

客服热线:

客服热线: