作者:易乐,一德期货生鲜品事业部总经理(投资咨询资格证号:Z0011428)

协助整理:张海艳,一德期货生鲜品事业部分析师

报告发布时间:2018年12月17日

内容摘要

苹果市场相对产业明晰,每年供应产地时间相对固定,消费从应季鲜食到最终库存消化,基本不存在跨作物年度的库存,所以开秤价由产量定,后期行情演变多因库存消化进度而起。2018-19年度又是产销矛盾最重的一年,库存和消费两者互相影响,唱响冰与火之歌。

苹果的减产势必会伴随着苹果价格的上涨,高价的苹果会抑制鲜食、加工和出口。鲜食缺口的替代一方面依靠价格上涨抑制需求,另一方面依靠其他水果的替代。

受本年度减产、贸易商资金短缺,价格偏高等影响库存量大降。根据卓创资讯统计,截至2018年12月13日,全国苹果入库量605万吨,同比2017年入库量966万吨下降37%,其中陕西入库量 141万吨,同比下降50.5%,山东入库量约274万吨,同比下降16.4%。

水果间替代存在,但更多是经济因素对大势的影响,水果需求增速下滑,内部替代加剧。

现货是苹果期货交易的本源,现货去库存速度快,现货上涨,期货上涨,反之期货受到抑制,后面的任何逻辑都要基于这个逻辑基础上。

期现公司和贸易商交割成本计算不同导致交割意愿有别,当前市场可交割量有限,套保额度有限,01合约围绕交割量多空博弈。

核心观点

行情建议:对现货保持谨慎乐观态度,05合约11000-300仍有买入价值,12300之上在现货没有真正启动前有阻力,区间震荡对待,等待重要时间点的选择。

期现建议:01由于以上分析原因,仓单交割量可能大于50%,结合种种分析,11300之下具备买入01接货抢仓单的价值,等待05在春节旺季的反弹,在12100-300抛出,按8%利息理论转抛每吨仓单成本360元,盈利预期440-640元。

苹果期货概述

苹果期货自2017年12月22日上市来刚满一年,短短一年内话题不断,堪称期货界的流量王,交易逻辑的演变更是错综复杂,自上市以来苹果期货运行分6个主要逻辑:

(1)上市初17年收购价高出货难库存偏高,春节前消费疲软,价格持续下跌。

(2)3月份随着市场逐渐了解苹果基本面,以及交割要求的不断强化,补涨。

(3)清明节冻害后市场开始交易大幅减产预期,随着时间推移调研团队增加市场逐渐明白减产的严重性,行情不断推升至高位,调控开始成交量缩减。

(4)7月下旬早熟苹果开始上市价格大涨,同比上涨20-40%不等,推升晚熟苹果价格预期,带动市场重新向上攻。

(5)晚熟富士苹果陆续上市,山东价格低于预期,盘面回归价格,震荡回落,构筑震荡区间。

(6)苹果入库后成本缓慢抬升,低库存和弱消费的博弈促使行情持续震荡。

2018-19年苹果供需概述

苹果市场相对产业明晰,每年供应产地时间相对固定,消费从应季鲜食到最终库存消化,基本不存在跨作物年度的库存,所以开秤价由产量定,后期行情演变多因库存消化进度而起。2018-19年度又是产销矛盾最重的一年,库存和消费两者互相影响,唱响冰与火之歌,到底胜利属于何方,且看下文阐述。

(1)苹果产量

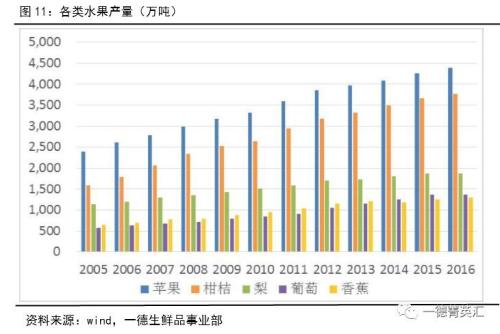

国家统计局发布的《中国统计年鉴2018》显示:2017年我国苹果总产量为4139.0万吨,产量较2016年同期增长2.47%。

受清明期间大范围冻害影响, 2018产季全国减产已成定局。但各地受害情况不一样,减产程度也不一样。根据各家数据分析,山东地区总体减产量约为20%。今年山东地区苹果坐果略晚,所以前期调研套袋量减产,但是天气情况较好,苹果总体生长状况良好,个头普遍较大,甜度较高,优果率高,总体减产程度低于套袋量减产数据。陕西地区受灾情况较重,除了受霜冻的影响,后期落叶病也导致大量减产。山西地区纸袋富士主要集中在北部地区,受灾情况明显。甘肃地区受灾主要集中在庆阳地区,川道货源受灾达到3成左右。全国总体减产25-30%。

(2)苹果消费

中国的苹果消费主要有3个去处:一是75~80%是鲜食,另有果汁和其他加工品约占20%以上,只有3%左右能够出口。全国鲜食苹果每年消费量约为3000余万吨。现在我国苹果汁年产能为100多万吨,由于我国的苹果浓缩果汁主要是出口销售,由于国际市场的波动,实际我国现在每年的加工果汁量往往达不到这么多,按照业内常规7斤鲜苹果生产一斤苹果果汁,即便生产100万吨果汁,最多需要800-1000万吨苹果。另外,就是出口鲜果,每年可能在100-130万吨左右。这样全部加起来,构成了整个中国苹果消费需求。

USDA平衡表和国内数据也相差不大。

根据USDA平衡表推算,2018年理论产量为4600万吨左右。根据卓创资讯对产地的实际减产情况进行调研数据,推算2018/2019年全国减产30%,则2018年预估产量为3220万吨。苹果的减产势必会伴随着苹果价格的上涨,高价的苹果会抑制鲜食、加工和出口。鲜食缺口的替代一方面依靠价格上涨抑制需求,另一方面依靠其他水果的替代。

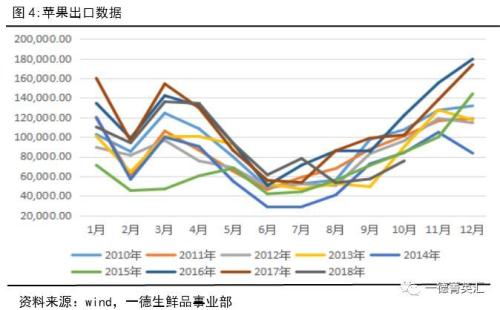

(3)苹果出口

海关统计显示,2017年我国鲜苹果出口量为133万吨,出口额为14.6亿美元,与前一年相比基本持平。2017年我国进口苹果总量为6.8万吨,同比增长了2%;进口苹果总额为1.1亿美元,同比减少了7%。从苹果的出口总量来看,2017年我国继续保持了世界第一大苹果出口国的地位。苹果出口目的地排名前五的国家为:孟加拉国、菲律宾、印度、泰国以及印度尼西亚。其中2017年对印度尼西亚的出口量同比增长了30%,达到了11.7万吨;对菲律宾的出口量同比基本持平,而对其它三国的出口量出现不同程度的小幅下降。

2017年6月起因被查出有害生物,印度政府禁止进口中国苹果,11月底,中国农业农村部农业贸易促进中心组织多家中国企业到访印度,并与当地水果进出口商成功对接。如果一切进展顺利,中国苹果有望再获“合法”身份出口印度消费市场。如果能较早恢复中印苹果贸易,对整个出口市场的提振是明显的。

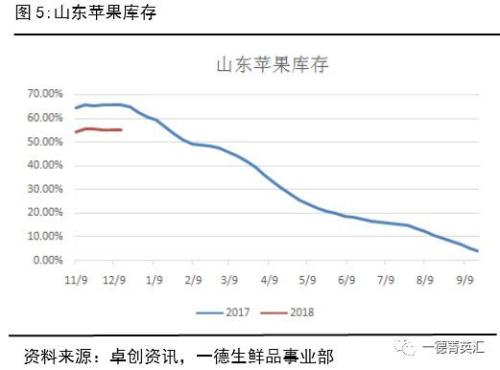

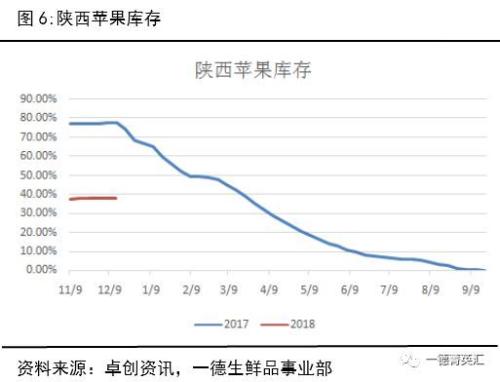

(4)苹果库存

如果从现在往后看18-19年苹果市场,追踪库存数据将是最重要的一点。众所周知,苹果是生鲜品。生鲜是只做必要保鲜和简单整理上架而出售的初级产品,其中有个特点未经特殊处理时保质期较短。那么这就意味着一年四季都能采购到的苹果,它在消费周期内是分两个阶段的。第一阶段是10-1月的应季水果消费期,2-9月的反季节库存消费期。

应季和库存的最大区别是度过应季期苹果不经过保鲜就会质量下降甚至变质,而苹果的入库量是受产量、库存以及贸易商预期影响的,入库就意味着成本上升,当然也意味着销售周期拉长半年以上。如下图所示,受本年度减产、贸易商资金短缺,价格偏高等影响库存量大降。根据卓创资讯统计,截至2018年12月13日,全国苹果入库量605万吨,同比2017年入库量966万吨下降37%,其中陕西入库量 141万吨,同比下降50.5%,山东入库量约274万吨,同比下降16.4%。

从库存消化周期看,12月是去库存的开端,对出库的担忧显得有些偏早,37%的库存下降幅度注定意味着价格上涨,抑制消费,从而去库存速度减缓,这是经济学的真理,是必然规律,当然我们看到春节是苹果去库存的重要时点,如果这一阶段大幅低于均值,对后市的忧虑也会不胫而走。

(5)苹果现货市场情况

陕西产区

陕西地区苹果行情变动不大,地面货源结束,客商逐渐冷库寻找合适货源采购。陕北地区果农要价较高,客商采购量小,以客商发自存货为主。渭南地区货源质量中上,客商采购积极性较高,以采购果农货源为主,白水地区客商充足,订货积极性较高,较多果农货被预定,出库量不及订购量大。

山东地区

山东地区总体苹果出库价格维持稳定,整体行情变动不大。总体表现为存储商与果农报价较高,客商采购谨慎,实际成交量不大。当前交易以低价货源交易为主,好货价格过高,实际成交困难。山东烟台地区本周强降雪天气,销区市场也有明显降温,不利于苹果销售。

批发市场

批发市场到货量不大,走货缓慢,有利润,出货量少三成到五成。当前柑橘尚处在大量供应阶段,价格低,市场出货情况良好,小商贩多数选择采购柑橘,对苹果出货影响较大。批发市场地面货逐渐被冷库货替代,总体质量有所提高,成本也相应增加,但是价格方面并未因质量增加而出现价格上涨,多数市场稳定为主。

据我们和多名贸易商沟通以及前往广东市场调研综合判断,目前整体市场特点如下:

① 不论级别,各级苹果均有不同幅度上涨,其中70左右或同级三级果上涨幅度最大,85情况不佳,走货差价格表现差基本无上涨。

② 发市场有利润,又因今年减产预期好,贸易商调货积极,地面果结束早,导致12月以来低价区洼地基本填平,果农货涨价幅度过高,客商一二级货源主流报价在5元/斤左右,果农货报价也在4—4.5元/斤之间,发市场利润缩减,双方僵持加剧,市场到货更少,元旦圣诞备货气氛淡。

③ 好货少,市场还是三级果为主,一二级走货还没大量开始。

替代品市场情况

(1)柑橘类市场

2017年全国柑橘总产量3816.7万吨,比上一年增长225.26万吨,同比增长6.3%。我国柑橘产业带分布明显,主产区优势地位明显,主要集中在南方地区。其中广西产量682万吨,产量位列全国第一,其次是湖南501万吨、湖北466万吨、四川416万吨、广东410万吨、江西404万吨、福建315万吨、重庆251万吨、浙江187万吨。

2018年广西柑橘产量有望突破700万吨;湖北、湖南两个温州蜜柑主产区大幅增产;江西受黄龙病影响,产量预计减产20%;四川作为晚熟柑橘的重要主产区近几年大面积扩种,2018年为上市高峰期,产量预计在430万吨较上年小幅增长;浙江温州蜜柑产量预计与往年基本持平或小幅增长。总体来看2018年全国柑橘产量预计会小幅增长。

季节性上市时间:

四川省眉山市发布了《关于规范2018-2019年度柑桔采摘期的通知》。

对于当地柑橘的具体上市时间及可溶性固形物标准,该通告如下:

爱媛38:2018年10月中旬,可溶性固形物达到12°以上。

琯溪蜜柚:2018年11月上旬,可溶性固形物达到11°以上。

脐橙:2018年12月中旬,可溶性固形物达到11°以上。

春见:2019年2月上旬,可溶性固形物达到13°以上。

不知火:2019年3月上中旬,可溶性固形物达到13°以上。

沃柑:2019年4月中旬,可溶性固形物达到13°以上。

2018/2019产季受蜜橘产区产量增长影响,今年蜜橘价格较低。据中国果品流通协会知价格监测显示,目前蜜橘市场价格高开后逐渐回落,趋于稳定,收购价格保持在1.90-2.00元/公斤、批发价格在3.90-4.00元/公斤。整体较去年低1元/公斤左右。全国批发价格进入12月份,蜜橘的采收到中后期,湖南、湖北各地收购逐步结束,但大量蜜橘还有待销售,随着砂糖橘大量,上市后期市场价格可能会走低。

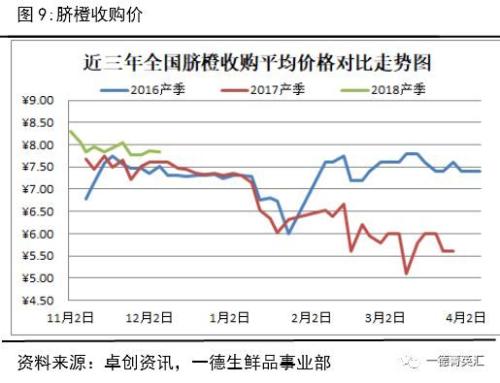

2018/2019产季,脐橙产区减产呈减产趋势,全国最大的脐橙产区的江西赣州预计减产30%左右。市场上脐橙明显供应偏紧,带动今年脐橙整体价格的提升。据中国果品流通协会价格监测显示:今年脐橙开秤价格8.31元/公斤,较去年同比增长8.2%,批发价格开秤价在8.65元/公斤,同比增长3%。

(2)替代性分析

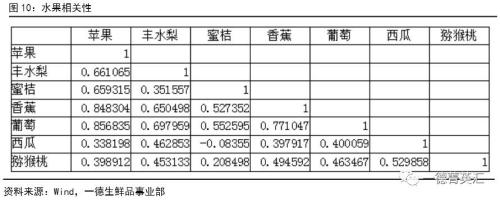

根据对各类水果与苹果之间的相关性研究发现,葡萄、香蕉与苹果的相关系数在0.8以上,丰水梨与蜜桔与苹果的相关系数在0.6以上,西瓜、猕猴桃等水果对苹果的替代性不高。

这么多年来水果产量大增,价格也并没有崩盘,需求同时也在增加。在这之中也存在谁高谁低的情况,最后并不是谁替代了谁,而是大家需求同时增加被消化,所以我们认为水果的替代,需求分析其实更多还是要考虑居民人均收入增长的速度,而且还得是真实的情况。这两年居民杠杆率大增,经济疲软,失业增加、就业难、宏观悲观预期等负面情况就不多说了,确实是真实的情况,这个可能才是影响水果或者说苹果消费的本源,对苹果高点的抑制是显著的。

苹果期货交易逻辑

这一年的期货运行中,多空双方的博弈是全方面立体的,苹果基本面相对简单,交易逻辑的演化对期货行情产生重大影响。

(1)现货交易逻辑—去库存进度

现货是苹果期货交易的本源,现货去库存速度快,现货上涨,期货上涨,反之期货受到抑制,后面的任何逻辑都要基于这个逻辑基础上,每周跟踪库存和现货数据可知。

当前期现价差合理,80一二级带量涨跌将直接引导期货走势。

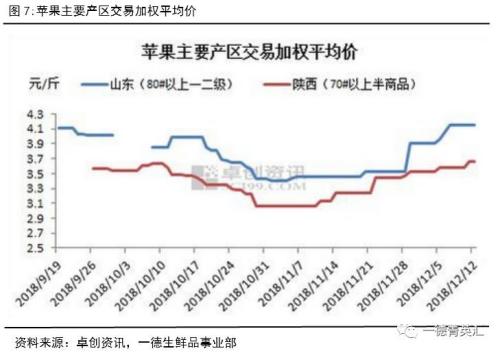

(2)交割成本

交割成本构成:收购价,代办费,冷藏费,优果率,残果价,分拣费,资金成本,税费,交割费用。

现在就有一个问题了,4元收购的一二级苹果现货值5元,算成本是按4元算还是5元算。从经济学上算,肯定是应该按5元的市价做成本,这就回到上面的交割成本计算了,按5元算和4元算成本的差距是明显的,如下图所示,直接影响交割意愿的判断。

回到现实,今年10月收购期的现象是期现公司参与苹果现货收购,收购量大概3-4万吨左右,这批公司不具备现货处理能力,在计算期现套时按照4元成本计算原料,打残按现价计算,所以成本相当低,有相当大的抛盘面动能。现货商则是按5元成本计算,所以期货价格相对诱惑力不大,参与积极性低,罕有贸易商参与交货。

贸易商如果调5元货走市场较为确定的有3毛左右毛利,那么期货交割如果低于3毛交割意愿是不足的,按当前价格算11650+600=12250,交割月低于这个价格没有贸易商大量参与。可交割量就是期现公司收购的这批货。

(3)可交割量

对交货主体分析得知,10-12过去交割价对期现公司是合适且有盈利的,剩余可交割量还很充足,按理说1月作为主力合约会继续大量交割,但大概率会低于预期。这就不得不提到限仓制度。

苹果限仓制度造成法人户交割月持仓10手限制,和可交割量完全不成正比,也和市场资金量不成正比,因此多空各家公司纷纷申请套保额度,结果,郑商所在套期保值审核中发现某果品公司疑似使用虚假材料申请套期保值额度,给予取消其套期保值申请资格3个月。经证实,是申请的买入套期保值额度。但同时也对套保审批加强管控,截止12月15日,买保680手,卖保840手额度,而01保值额度已经截止,所以额度创下新低,一个主力合约只有840手卖保。其他法人户如果交割也只能区区10手,那么01允许交割量最多只有1万吨左右,低于可交割量,无论溢价0还是1000,2000可交割量都已经确定,这在任何一个品种里都是很危险的。

上文也提到可交割苹果都在期现公司手上,而货源多集中在某几个交割库,每名工人一天分拣量最大1.5吨,分拣的碰压伤短期不显长期会出现,所以如何在单月完成1万吨的分拣是个难题,最后很可能结果是交割量低于1万吨,只有6000-8000吨。再加上今年苹果质量问题,长期存储带来的风险对期现公司是难以接受的,是否剩余未交割量继续抛在03和05也不好说。

其实到这里发现,空头是明牌出战,多头当然也是明牌对垒,因种种原因所致,多头需要更多的法人户去承接货源才可,但现在多头也远不如当初强势,最终苹果交割鹿死谁手还未可知。

苹果期货行情展望

2018-19产季已进入后半场,减产带来的低库存,高价导致的低消费,这场冰与火之歌何去何从现在都只能是猜测,只能根据行情发展的逻辑和两种可能性推演最终的走向。

重要时间点

① 农历腊月消费、库存、价格。

② 正月十五后去库存速度。

③ 清明前后消费、库存、价格。

推演

乐观:如果去库存进度不慢,现货很可能在正月十五后这个节点出现价格持续上涨,4月80一二级现货产地出货价上涨至6元左右。05期货目标可达13500附近。

悲观:如果去库存进度偏慢,现货甚至会在清明前后受时间受应季水果逐步上市等因素出现落价去库存的情况,80一二级现货产地出货价在5-5.5遇到阻力,回落至5甚至以下,预期走弱,05期货有可能回落至11000附近。

最终由于库存总量低,不论是前期边去边涨还是后期跌价去库存,最终7、8月80一二级都有可能抵达6元甚至更高位置。

行情建议:对现货保持谨慎乐观态度,05合约11000-300仍有买入价值,12300之上在现货没有真正启动前有阻力,区间震荡对待,等待重要时间点的选择。

期现建议:01由于以上分析原因,仓单交割量可能大于50%,结合种种分析,11300之下具备买入01接货抢仓单的价值,等待05在春节旺季的反弹,在12100-300抛出,按8%利息理论转抛每吨仓单成本360元,盈利预期440-640元。若风险暴露,接车板不能转抛或者期货下跌没能保值成功,接货价值可按80一二级现货价格计算,每吨最大亏损1300元。考虑仓单交割量预测,建议01买入不超过1000吨可降低风险。

客服热线:

客服热线: