历史总是惊人的相似,有时甚至是简单的重复。近些年来,在每一次原油价格大幅波动之际,媒体总会爆出中国国企在油价套保上触雷之事。2004年,是中航油;2008年,是深南电、中国国航、东航;这一次是中石化。当然,如果仔细去看每家公司的交易细节,可能是各有各的不同,有些是假套保、真投机;而有些是真套保却被误解为投机。那么,中石化原油衍生品交易是套保交易吗?

中石化在临时公告中声明是套期保值交易。中石化目前还没有公布其全资子公司联合石化的具体交易细节,公司在2018年三季度中也没有披露原油衍生品的持仓情况。在2019年1月4日的临时公告中,中石化称:“联合石化是中国石化全资子公司,主要从事石油与石化产品贸易。本公司在日常监管过程中发现联合石化套期保值业务出现财务指标异常,在某些原油交易过程中因油价下跌产生部分损失。本公司正在评估具体影响。”

这个公告给了市场几点重要信息:一是联合石化是在进行套期保值业务;二是套期保值业务出现财务指标异常;三是财务指标异常的原因是在某些原油交易过程中因油价下跌产生部分损失。众所周知,中石化是通过进口原油进行炼油的,选择合适的原油价格进行锁定是公司正常的经营行为,锁定后油价反向下跌不能说是套期保值的失败,更不能说成是投机,只不过是公司不能享受到低油价的好处而已。任何事情都是有代价的,套期保值也是有成本的。

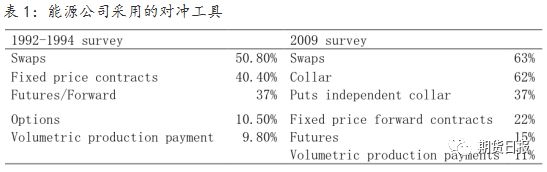

市场所传言的联合石化使用的零成本领口期权(Zero Cost Collar)也是国际上能源公司常用的套期保值交易策略。市场传言,其子公司联合石化进行了零成本领口期权交易,即买入了执行价在70美元/桶的原油看涨期权,同时卖出了原油看跌期权(不知道执行价多少),数量在3000—7000万桶之间。根据一些咨询公司的调查,目前能源公司所用的对冲工具相对于以前有很大的变化,那就是以期权为基础的变种策略更受欢迎,见表1。

笔者也整理了美国前几大页岩油生产商在原油上的套保工具情况。包括依欧格资源公司(EOG Resource)、先锋自然资源(Pioneer Natural Resources)、埃克森美孚(ExxonMobil) 旗下的 XTO Energy、切萨皮克能源公司(Chesapeake Energy)、怀廷石油(Whiting Petroleum) 诺伯能源(Noble Energy)等。除了埃克森美孚(ExxonMobil) 旗下的 XTO Energy由于报表合并看不到相关原油衍生品头寸之外,其他公司都在三季度报中披露了使用原油衍生品进行油价锁定的情况。零成本期权也是他们常用的策略。

表2是依欧格资源公司在2018年三季报中公布的原油互换合约头寸情况(所有基差互换合约折算过来)。可以看出依欧格2018年三季度已经到期的衍生品互换是每天13.4万桶,占其每日原油产量40.9万桶的32%,锁定的价格是60.04美元/每桶。而公司仍按这个价格与数量进行了第四季度的油价对冲操作,并已经对2019年做了每天1.3万桶的对冲操作。

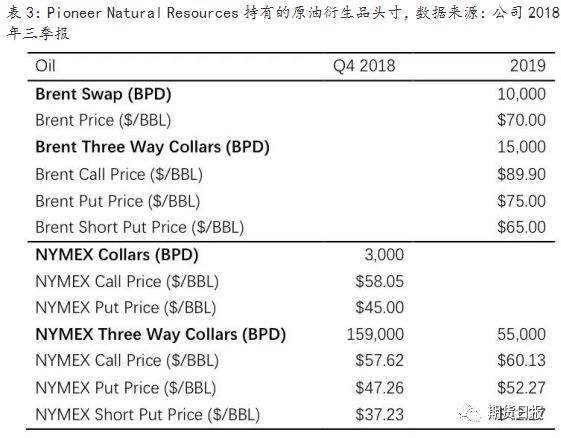

表3显示的是先锋自然资源在2018年第四季度和2019年的衍生品头寸,我们可以看到先锋自然资源利用大量三项式领口期权和少部分领口期权来进行套期保值。针对2018年四季度的产量,公司利用三项式领口期权,即买入NYMEX执行价在47.26美元/桶的原油看跌期权的同时,卖出了执行价在57.62美元/桶的原油看涨期权与执行价在37.23美元/桶原油看跌期权,数量为159000桶/天。另外,公司还利用领口期权,买入执行价45美元/桶的原油看跌期权,卖出执行价为58.05美元/桶的原油看涨期权,数量为3000桶/天。总套保比例达到了86%:(159000+3000)/187756。对于2019年的产量,公司利用三项式领口期权,买入NYMEX执行价在52.57美元/桶的原油看跌期权的同时,卖出了执行价在60.13美元/桶的原油看涨期权与执行价在42.27美元/桶的原油看跌期权,数量为55000桶/天。同时,也利用三项式领口期权基于Brent原油做了类似的操作,价格分别为75美元/桶、89.9美元/桶、65美元/桶,数量为15000桶。还做了10000桶基于Brent价格的互换,锁定价格为70美元/桶。如按2018年的公司日产量水平计,公司已经对冲了42.6%的2019年产量。

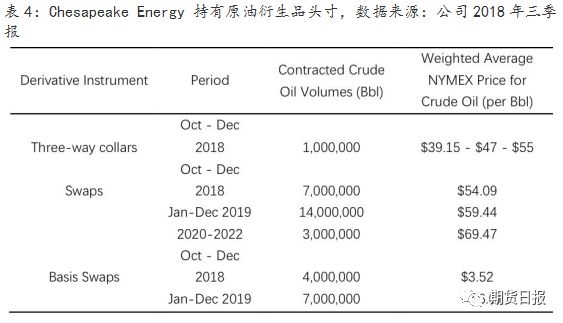

表4显示了切萨皮克能源公司(Chesapeake Energy)2018年第四季度以及2019年的衍生品头寸。2018年四季度持有的衍生品包括以54.09美元/桶的价格锁定700万桶产量的互换合约;以三项式领口期权(买入NYMEX执行价为47美元/桶的原油看跌期权,同时卖出执行价为55美元/桶的原油看涨期权与执行价为39.15美元/桶的原油看跌期权)锁定100万桶产量;以及原油价差互换合约400万桶,锁定价差为NYMEX价格3.52美元。所有衍生品加在一起大约锁定了2018年40%左右的产量。2019年持有的衍生品包括以59.44美元/桶锁定1400万桶产量的互换合约;700万桶的价差互换合约,锁定价差为NYMEX价格6.01美元。2020—2022年的产量公司也以69.47美元/桶锁定了300万桶。

表5显示了怀廷石油(Whiting Petroleum) 2018年第四季度以及2019年的衍生品头寸。可以看到怀廷石油2018年四季度持有原油衍生品包括三项式领口期权(买入NYMEX执行价47.07美元/桶的原油看跌期权,同时卖出执行价为57.30美元/桶的看涨期权以及37.07美元/桶的看跌期权)435万桶和120万桶锁定在61.74美元/桶的原油互换合约。对冲比例达到了70.2%:(4.35+1.2)/7.9。另外,2019年持有990万桶的领口期权合约(买入NYMEX执行价为51.21美元/桶的原油看跌期权,同时卖出执行价为77.14美元/桶的原油看涨期权),几乎是全部对冲了2019年的产量。

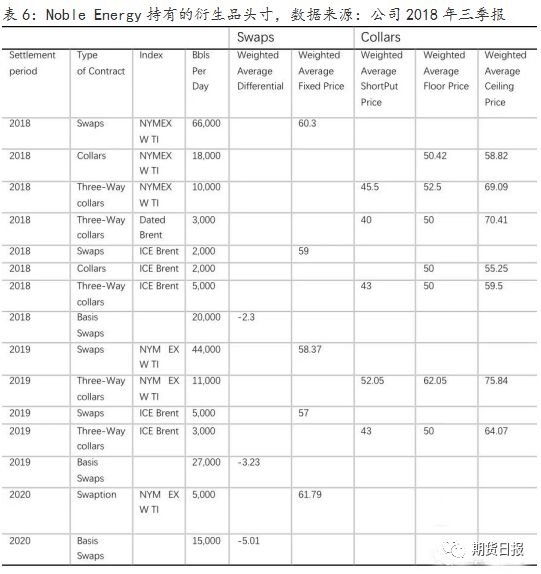

表6显示了诺伯能源(Noble Energy)2018年、2019年以及部分2020年的衍生品头寸。诺伯能源运用衍生品种类较多,除了领口期权、三项式领口期权还用了基差互换和互换期权。其中标的物也包括NYMEX WTI、ICE Brent和Dated Brent三种。2018年持有的衍生品有:锁定NYMEX价格为60.3美元/桶的互换合约,平均每天6.6万桶;领口期权(买入NYMEX平均执行价为50.42美元/桶的看跌期权,同时卖出执行价为58.82美元/桶的看涨期权);三项式领口期权(买入NYMEX执行价为52.5美元/桶的看跌期权,同时卖出执行价为69.09美元/桶的看涨期权以及45.5美元/桶的看跌期权)等。公司2018年的产量基本上是完全对冲了。从公司持有的2019年衍生品来看,相当于每天对冲了9万桶的产量,对冲比率约为74%。

另外,市场传言的联合石化原油衍生品交易的数量在3000—7000万桶,没有超过中石化年度外购原油加工量,仍在套保数量的范围内。数据显示,2017年中石化外购原油加工量为21103万吨,约155000万桶,联合石化交易的这个量级并没有超出母公司外购原油所用,也就是说做了部分套保。

从以上几点分析来看,此次中石化原油衍生品交易损失事件可能更类似于中国国航与东方航空在2008年的航油套保交易,而不是2004年中航油投机交易。当时,在高盛看多国际油价要涨到200美元/桶的时候,这两家航空公司大约在原油120美元/桶时锁定了航油成本。采用的交易策略也与市场传言的中石化交易策略类似,即买入原油看涨期权的同时,卖出原油看跌期权收取期权费以降低套保成本。后来,由于金融危机爆发导致国际油价暴跌而使这两家航空公司产生了会计上公允价值记账亏损。这与公司采取的套保策略没有关系,而是与公司对油价的预测能力有关系。按道理,无论是中石化,还是中国国航、东方航空,都应该在油价低位时,进行利润锁定套保,而不是等油价已经上涨了,基于对后市还会上涨的预测进行套保。一个好的套保策略,是不基于对市场未来预测的。再说了,谁具有预测市场的能力呢?高盛还是中金?(作者系上海财经大学客座教授)

(文章来源:期货日报)

客服热线:

客服热线: