原油成本端来看,价格在2018年第四季度开始大幅回落,未来OPEC+可能会采取“小步慢跑”减产策略,即减产幅度较小,缓慢递减的方式,预计2019年上半年原油价格难以有明显改观,而对于沥青价格起到了压制作用。而原料供应方面,马瑞油后期的供应形式将会对未来沥青的供应产生一定影响。需求端上,下半年国家出台多项促进基础设施投资政策措施,预计明年基础设施投资有望企稳回升。虽然国内公路建设投资增速有所放缓,但公路项目重点将向农村以及贫困地区倾斜,水泥路面转沥青路面以及路面养护对于沥青需求起到一定支撑作用。综合来看,我们认为2019年沥青将继续维持供需双弱的格局,成本端的波动对于沥青价格影响较大,价格运行重心相较2018年将有所下移。

第一部分行情回顾

一、沥青现货市场走势分析

2018年年初以来沥青现货价格整体呈现震荡上行局面,春节前夕北方地区冬储行情支撑市场行情,而南方受制于雨雪天气,下游需求表现一般,整体价格表现较为平稳。节后原油价格不断攀升,沥青生产亏损使得炼厂开工积极性降低,在低开工率、低库存的情况下,供应紧张压力不断增大,沥青价格不断推升,沥青均价突破3000元/吨。而进入二季度,由于前期沥青价格上涨过快,导致炼厂出货压力不断增加,部分地区由于环保因素以及雨水天气增多,使得下游需求并未完全的释放。沥青现货价格整体处于震荡走势。进入第三季度,随着美国对伊朗政策逐步实施,引发市场对于原油供应短缺担忧,成本端价格不断上行。沥青供应量不及同期水平,同时地方政府专项债的加快发行、基建短板的加快补齐等政策的推动下,沥青价格再度被推高,部分地区现货价格突破4000元/吨。但“国庆”、“中秋”两节过后,天气逐渐转冷,北方地区道路施工逐步进入收尾阶段,沥青需求不断减少,南方地区整体需求平平,另一方面,原油价格大幅下跌,贸易商采取观望态度,沥青价格有下调压力。

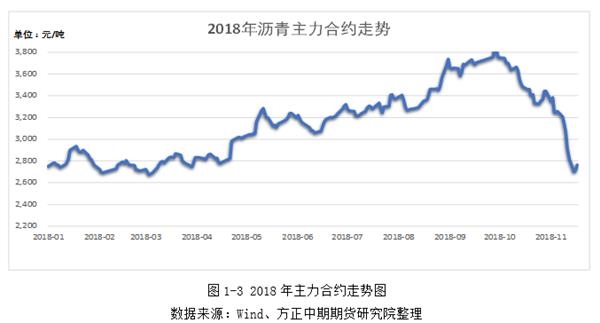

二、沥青期货市场走势分析

2018年沥青期货价格整体呈现先扬后抑,年初受到OPEC减产协议提振,原油价格不断上行,北方沥青冬储对于市场又一定的支撑,主力合约价格升至2900高点,春节后沥青需求恢复较为缓慢,原油价格在前期大幅上涨后有所企稳,沥青期价呈现震荡走势。进入第二季度,美国宣布对伊朗进行制裁,油价再度进入上行通道,成本大幅上涨以及焦化料的利润较好,使得炼厂生产沥青积极性不高,供应资源偏紧,同时需求逐步回暖,沥青期价不断攀升。而进入第三季度后,全国雨水天气较多,部分地区遭遇台风袭击,对于道路施工造成一定影响,需求释放延后,沥青期价上涨幅度有限。“国庆”节前后,天气逐渐转凉,进入道路施工最佳时期,沥青需求迎来高峰,同时原油价格大幅上涨,主力1812合约一度攀升至3860元/吨,创下四年内新高。但进入十一月后天气逐渐转冷,北方地区道路施工接近尾声,南方沥青需求平平,原油受供给过剩影响大幅下跌,沥青价格承压下跌。

第二部分宏观经济走势分析

一、国内经济稳中求进公路固定资产投资规模高位运行

面对异常复杂严峻的国际形势和国内的改革发展任务,国内GDP总体平稳、稳中有进的发展态势,经济结构调整优化。2018年前三季度国内生产总值同比增长6.8%。分季度看,一季度同比增长6.8%,二季度增长6.7%,三季度增长6.5%。国内市场价格继续保持平稳运行态势。消费领域价格温和上涨,生产领域价格总体平稳,2018年前三季度,全国CPI上涨2.1%,涨幅比去年同期扩大0.6个百分点。扣除食品和能源价格的核心CPI上涨2.0%,涨幅比去年同期回落0.1个百分点。PPI年底有所回落,主要由于原油等大宗商品价格回落。PMI整体维持在50以上,制造业总体继续运行在扩张区间,但扩张速度放缓。

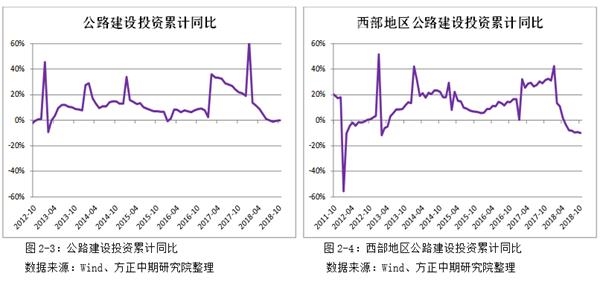

今年以来基础设施投资增速逐月回落的运行态势,下半年国家出台多项促进基础设施投资稳定发展的政策措施,着力聚焦补短板,重点投向铁路、公路及水运、机场、水利、能源、农业农村、生态环保和社会民生等领域。1-10月份,基础设施投资同比增长3.7%,增速比前三季度提高0.4个百分点,其中道路运输业投资增长10.1%,增速提高1.2个百分点。鉴于当前经济下行压力较大,预计明年基建投资增速有望企稳回升,将着力加大基础设施领域的补短板力度。但这并不意味着基建投资会大幅走高。目前我国经济已由高速增长阶段转向高质量发展阶段,优化经济发展方式,“大干快上”的粗放的发展方式将不会再出现。

今年前10月交通固定资产投资累计同比增长0.6%,其中公路交通固定资产投资完成1.7638万亿元,累计同比减少0.1%,高速公路、农村公路投资分别增长11.6%和1.5%,普通国省道投资下降14.4%;。分区域来看,西部地区公路固定资产投资与去年同期相比下降9.9%,主要由于新疆地区公路投资有所降温。而中部与东部地区投资额度有所增加。整体来看,今年国内公路建设投资计划基本完成,全年投资额度有望超越去年水平。

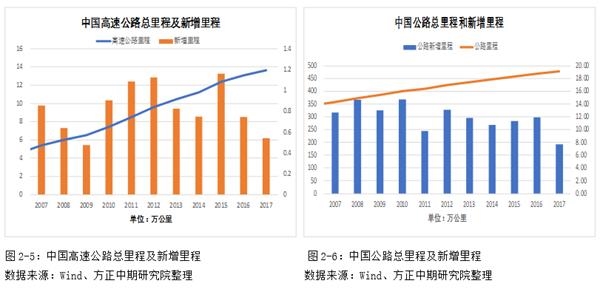

二、“十三五”后期公路建设增速放缓

2018年,全国公路系统以高质量发展为主要目标,以国家公路大通道、国高网并行线联络线、普通国道省道建设为重点,加大了公路基础设施投资力度,同时将加大对贫困地区高速公路、普通国道建设的倾斜支持。2018年将新改建农村公路20万公里,新增通硬化路建制村5000个,新增通客车建制村5000个,加强对外骨干通道建设和内部通道连接。2017年全国公路总里程477.35万公里,比前一年增加7.82万公里。公路密度49.72公里/百平方公里,增加0.81公里/百平方公里。二级及以上等级公路里程62.22万公里,增加2.28万公里,占公路总里程13.0%,提高0.3个百分点;高速公路方面,截至2018年11月高速公路工程建设统计,预计全年新增高速公路里程为7525.5公里,其中新建性质通车里程为6768.64公里,扩建性质的通车里程为756.86公里。“十三五”后两年仍然是国内公路集中建设、扩大规模的重要年份,更是加快成网、优化结构的关键时期。公路将继续保持一定的规模和速度。2020年我国将实现贫困地区国家高速公路主线基本贯通,提升贫困地区农村公路安全水平,到2020年基本完成乡道及以上行政等级公路的安全隐患治理。未来一个时期,交通部门将加快“十三五”规划内的项目,特别是中西部地区的重大项目的前期工作,确保项目的顺利实施。

第三部分 上游原油走势分析

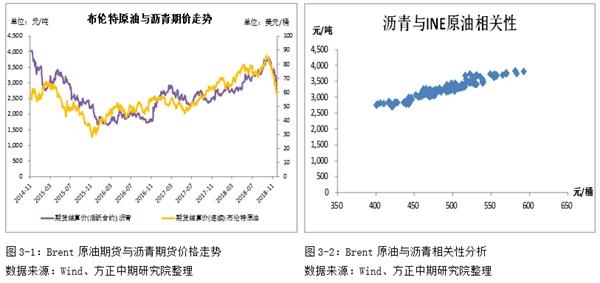

石油沥青是原油蒸馏后的残渣,是原油重要的副产品,原油价格的变化对于沥青价格走势产生十分重要的影响。近一年石油沥青与全球三大原油价格有较强相关性,其中与SC原油相关性接近0.9,与Brent和WTI原油相关性也在0.6以上。但2018年频繁的地缘冲突使得原油价格在部分时段与沥青走势有所背离。

2018年原油价格虎头蛇尾,2017年年末OPEC与俄罗斯宣布延长减产协议后,以沙特为首的OPEC保持着较高的减产执行率,减产执行率超乎市场预期。而零星的地缘冲突助推油价持续上行,5月美国宣布推出伊核协议并恢复对伊朗制裁措施,计划11月初完全切断伊朗原油出口。委内瑞拉经济持续恶化,虽然政府推出多种措施试图恢复经济,但原油产量仍不断下降。供应短缺忧虑弥漫于市场中间。需求端方面,美国经济实现快速增长,中国经济稳中向好,虽然贸易纠纷不断,在一定程度上打压市场情绪,但实体经济依旧保持稳健。在多重利好刺激下,Brent原油一度升至86美元/桶,SC原油接近600元。但进入10月中旬原油进入下跌通道,一方面美国并未完全切断伊朗原油出口,并暂时豁免了八个国家和地区进口伊朗原油。另一方面,由于前期油价大幅上涨,OPEC+在今年六月份宣布增加产量,将减产执行率恢复至100%水平,在此后四个月中OPEC产量不断增加,市场由过去的供应短缺转向供应过。另外美国国内原油产量与库存不断攀升也主推原油跌势。总体上,2019年原油的供应仍存在过剩的可能性,将会压制沥青价格。

第四部分 石油沥青供给分析

一、沥青产量不及去年同期

2018年1-10月份,国内沥青产量为2147.92万吨,同比下降5%。分区域来看,华东地区是国内沥青主产区,产量占比达52.7%,东北和华南地区分别占18%和16%,其他地区产量占比较少。分省份来看,山东省、江苏省、辽宁省、广东省、浙江省是沥青的主要产地,这5省产量占比达到80%左右。分炼厂来看,2018年1-10月份,中石油、中石化、中海油以及地方炼厂的产量水平分别为572.98万吨、627.55万吨、161.07万吨、786.32万吨,市场份额分别达到27%、29%、7%和37%,其中国有炼厂整体产量与去年同期相比有较大幅度的下降,中海油沥青产量与去年同期相比下降25%。而地方炼厂沥青产量与去年同期相比有小幅增加。

马瑞油作为我国重要的沥青炼制原材料,在国产沥青原料中占比约47%,马瑞油API值为16,属于重质原油,是炼厂加工出产沥青的优选原料,目前地方炼厂以及中石油旗下炼厂利用马瑞油生产沥青。受到委内瑞拉国内经济环境不断恶化的影响,自2016年原油产量持续下降,截至2018年10月份委内瑞拉原油产量为117.1万桶/日,与2016年初相比下降120万桶/日。委内瑞拉原油产量的下滑也势必导致原油出下滑,2018年1-9月份马瑞油到港量为1049.9万吨,与去年同期相比下降20%,但是对于国内沥青生产影响较小,由于前期炼厂库存较为充足,仍能保证沥青正常生产。即使马瑞油供应量并未有明显提升,但随着进入冬季以后沥青需求持续降低,炼厂将会对马瑞油需求也将不断减少。鉴于委内瑞拉目前国内状况,马瑞油的供应将无时无刻牵动着沥青行业,但短期内马瑞油供应大幅减少的可能性不大,部分炼厂也在积极的寻找替代油品以防止出现断供的可能性。

二、产能持续增长炼厂维持低开工

“十二五”以来,随着国家大力发展基础交通建设,沥青需求量不断扩大,带动我国沥青产能增速迅猛。受到“十三五”道路规划、“一带一路”政策等刺激,部分炼厂继续扩大沥青产能,2018年我国沥青产能将达到4620万吨/年,同比增加5%。与去年相比,沥青产能增加的省份主要有山东、浙江、辽宁、广产能增加企业为辽宁华路、京博、青州金源、北海和源等炼厂。但进入“十三五”以来沥青需求量增速有所放缓,导致产量过剩,整体开工率维持在50%左右,产能并未充分利用。预计2019年沥青产能增速将不及2018年,炼厂将根据生产效益以及物料情况综合考虑。

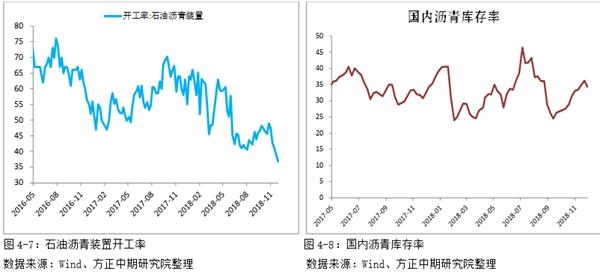

由于沥青季节性明显,存在消费淡旺季,并与成本端密切相关。在需求旺季来临前,沥青装置开工率呈现明显上涨走势,而成本大幅上升后,炼厂开工意愿不强。2018年整体开工率波动较大,主要由于沥青生产效益不稳,炼厂间歇停产和转产较多。年初国内炼厂沥青开工率保持高位,开工率维持在60%左右。一方面部分地区道路施工收尾仍在继续,另一方面,北方地区冬储在有条不紊进行。春节后原油价格持续上涨,造成炼厂成本不断堆升,同时冬储行情也接近尾声,下游需求萎靡,炼厂开工率跌至50%附近。进入第二季度原料成本仍居高不下,沥青现货价格持续上涨,部分炼厂结束停产检修恢复沥青生产,整体开工率有所回升。但六月份现货价格涨势趋缓,市场观望情绪浓厚,造成了沥青“有价无市”,同时部分地区进行环保督查限制炼厂开工,特别是华北、山东地区六月份后沥青开工率持续低位,令全国整体开工维持在45%左右。进入三季度下游需求不断释放,沥青利润持续向好,炼厂开工积极性明显提升,开工率恢复至55%。国庆节后天气逐渐转冷,北方地区道路施工接近尾声,下游需求持续下滑,炼厂出货压力增大,南方地区沥青价格下行,贸易商采取观望态度,沥青需求平平,整体开工率降至45%附近。

三、沥青炼厂利润持续攀升

2018年沥青炼厂利润整体呈现先抑后扬的局面,上半年原油价格不断攀升,但下游受到天气、环保等因素需求迟迟难以打开,沥青价格涨势缓慢,炼厂利润由盈转亏。进入第三季度,传统需求旺季以及在政策刺激下,沥青需求不断回升,成本端大幅上涨,沥青供应量同比缩减情况下,沥青价格大幅上涨,涨幅在200-500元/吨,炼厂理论炼油利润维持在250元/吨。而进入第四季度,原油价格持续下跌,但沥青价格降幅较小,炼厂利润一度攀升至464元/吨,但随着需求持续下滑,沥青价格将继续下行,炼厂利润将持续减少。从沥青与原油比价来看,上半年沥青与原油的比价维持在相对低位,但下半年两者比价持续上行,沥青涨势大于原油,而随着四季度成本端与需求端走弱叠加,沥青与原油比价将有所回落。2019年原油价格预计将维持低位,对于沥青炼厂成本压力料将有所减轻。

四、焦化料分流作用明显

焦化料和沥青存在替代生产关系,从生产工艺来看,原料原油进常减压装置出沥青或焦化料。如果此时炼厂需要的是焦化料而非沥青,只要进行简单的生产调节,常减压装置就可转产沥青,炼厂可根据自身利润情况,选择生产沥青还是焦化料。今年上半年与沥青行情萎靡不振相反,焦化料需求表现较好,价格大幅提升,炼厂生产焦化料积极性大幅提升,一般来说,当焦化料与沥青的价差达到200元/吨以上时,炼厂生产焦化料更具有经济性,上半年焦化料与沥青价差一度升至到970元/吨。第三季度随着原油价格不断上涨以及沥青需求放开,沥青价格一度高于焦化料。两者价差维持在±200元/吨。但进入第四季度原油价格大幅下行,焦化料与沥青价格在十一月份均出现较大幅度的下滑。而随着北方地区道路沥青需求持续减弱,沥青出货压力不断增大,部分炼厂转焦化生产。从近几年的情况来看,流向焦化市场的沥青量有所增加,焦化料的分流作用明显。

第五部分 石油沥青需求分析

一、沥青需求整体偏弱

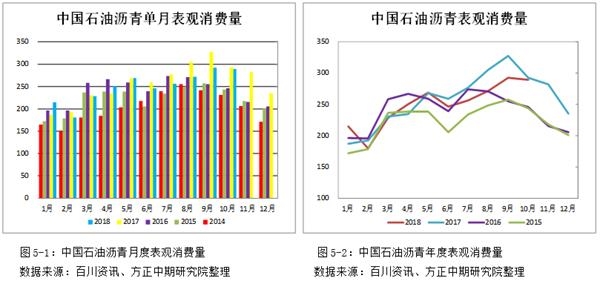

2018年1-10月份沥青表观消费量2667.60万吨,与去年同期相比下降6%,沥青整体需求偏弱。近几年来非道路沥青消费比例有所上升,据百川资讯数据统计显示,今年前十月非道路沥青消费占比13.3%,主要流向焦化、船燃以及防水市场。而在公路沥青使用方面消费占比则有所下滑,随着过去十几年的大规模公路建设,“十三五”期间我国公路新增里程已经出现了不可避免的下滑。2017年全国公路总里程为477.35万公里,增速降至1.64%,远低于2016年2.6%的增速。但是由于我国道路的总里程巨大,沥青整体依旧存在两方面的巨大需求。从铺装路面来看,我国目前水泥混凝土铺装路面占比仍然较大,因此在未来较长的一段时间内路面换铺对沥青需求的增多,将很大程度弥补新建道路对沥青需求的下滑。另一方面,从养护道路的占比来看,随着部分道路的建成时间逐渐增加,公路养护里程的占比也逐年增加。截至2017年我国养护道路总里程已经达到了459万公里,占公路总里程的97.74%,道路养护对沥青的需求也将长期维持较大的体量。未来路面换铺以及道路需求能够弥补新增道路减少的压力。

从PPP 项目的来看,2018年前三季度交通运输业PPP项目1758个,与去年同期相比减少125个,投资金额减少4183亿元,其中二级公路和高速公路项目数量分别降至279和269个。从项目规模和数量都有所减少,这主要因为PPP项目爆发式增长背后问题凸显,2017年年底多部委出台规范PPP项目的监管意见,PPP项目入库速度开始放缓。同时财政部开始对PPP项目库进行整理,一些不符合规范或者不适合使用PPP方式的项目逐渐被清理出PPP项目库。整体来看,随着未来监管的逐步严格和规范,PPP项目将由“量”向“质”进行转变,但交通运输行业仍将是PPP投资重点领域。

二、沥青进口有所萎缩出口再创新高

2018年国内沥青进口量出现明显回落,今年前十月沥青进口总量约在423.55万吨,与去年同期相比下降3%。总体来看,1-2月份进口量偏低,主要受到春节假期影响,而5月份进口量达到55.97万吨,为今年最高单月进口量。从进口来源上看,韩国仍然是我国最大的沥青进口来源国,1-10月份进口量为274.6万吨,占比为66%。新加坡进口占比达到22%。从价格来看第一季度由于国内沥青资源抽紧,加之国内价格持续走高,进口商积极进口沥青,进口沥青价格稳步上涨。进入二季度后沥青进口量增加有所放缓,一方面进口沥青价格追随国内沥青价格上涨,同时美元持续走强,进口价格优势逐步丧失;另一方面,目前燃料油利润好于沥青,尤其韩国部分炼厂转燃料油生产。进口成本的持续增加也令进口商持观望态度。进入三季度随着国内沥青需求的不断开启,沥青进口量维持高位,而四季度国际油价暴跌及国产沥青价格大幅走低,北方沥青需求持续走弱,贸易商观望态度明显,沥青进口量有所萎缩。预计2018年由于需求端走弱,整体进口量难以突破500万吨,不及2017年水平。

进口沥青利润方面,2018年上半年大部分时间华东地区沥青进口利润为正,主要由于上半年进口沥青价格相对国产沥青价格偏低,贸易商进口沥青有一定利润,这也提升了贸易商进口的积极性,但进入6月份进口价格的过快上涨使得利润快速流失,三季度后国内沥青价格不断上调,进口沥青跟随上涨,沥青扭亏为盈。但四季度后,国内沥青需求转淡,同时国内价格低于进口价格,贸易商承受较大亏损。

近几年来,中国沥青表观消费量不断攀升,但沥青出口缺不温不火,总体保持每年20-30万吨,不过,国内沥青产能开始过剩,主营炼厂正尝试加大出口缓解国内供应压力,2018年前十月沥青出口量为61.29万吨,与去年同期相比增加113%。目前,中国沥青出口厂家主要以中石化、中石油国营厂家为主。从沥青出口国来看,2018年中国超过90%的沥青出口至澳大利亚及东南亚地区,主要由于东南亚旅游业快速发展,公路网络建设的积极性不断提高,沥青需求量不断增大。澳大利亚的沥青市场主要以进口沥青为主,目前的年需求量大概在100万吨左右,沥青需求主要以道路养护为主。且未来5年,政府计划投资350亿美元新建6条高速公路,每年的沥青需求量有望增加5%-10%左右,对中国沥青出口有利好支撑。虽然今年沥青出口量大幅增长,但出口配额、税费等问题依然困扰着沥青厂商,短期内难以突破瓶颈,预计未来难以出现持续大幅增长的局面。

第六部分 供需平衡表解读与预测

2018年前十个月沥青产量不及去年同期,年初受春节影响整体产量维持低位,而沥青产量高峰出现在今年第三季度,最高月度产量为257.23万吨,与去年基本持平。预计2018年全年沥青产量将略低于2017年。出口方面,今年美元汇率大幅走强,进口沥青价格优势减弱,沥青进口量有所萎缩,从前十个月来看,上半年沥青进口量多于下半年,预计全年难以突破500万吨。相对于进口量弱势,进口量今年有较大幅度的提升,主要东南亚地区道路建设需求旺盛,刺激国内沥青出口,预计今年全年出口量有望大幅提升。由于今年产量与出口不及去年同期,而出口量大幅攀升,今年前十个月表观消费量有所下滑,但今年全年表观消费量仍有望突破3000万吨。

第七部分技术分析与展望

一、技术分析

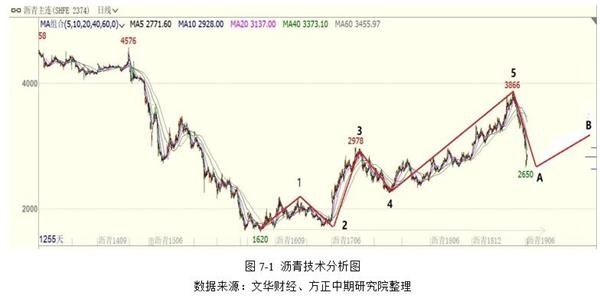

2016年2月份,沥青期货在创出1624元/吨的上市以来的最低点后,整体运行中枢不断抬升,根据波浪理论,沥青期货指数已完成上升1浪、调整2浪、上升3浪和调整4浪、上升5浪,价格创下近四年以来价格新高,此后将跟随三条下跌浪。

二、后期展望

原油成本端来看,价格在2018年第四季度开始大幅回落,未来OPEC+可能会采取“小步慢跑”减产策略,即减产幅度较小,缓慢递减的方式,预计2019年上半年原油价格难以有明显改观,而对于沥青价格起到了压制作用。而原料供应方面,马瑞油后期的供应形式将会对未来沥青的供应产生一定影响。需求端上,虽然国内公路建设投资增速有所放缓,但公路项目重点将向农村以及贫困地区倾斜,水泥路面转沥青路面以及路面养护对于沥青需求起到一定支撑作用。

综合来看,我们认为2019年沥青将继续维持供需双弱的格局,成本端的波动对于沥青价格影响较大,预计2019年沥青价格运行区间在2500-3500元/吨。

(文章来源:方正中期期货)

客服热线:

客服热线: