一、2018年动力煤走势回顾

回顾2018年的动力煤行情走势,有几处明显的转折点。春节前,由于冬季气温偏低,且天然气供暖不足,燃煤日耗始终维持高位水平,电厂库存逐步下滑至1000万吨以下,市场煤供不应求,春运也加剧了运输的难度,期价出现较大幅度的上涨。春节过后,由于进口煤的补充及煤矿复产促使港口和电厂库存明显回升,加上气温显著回暖,用户需求下滑,期价快速回落至550附近,相比年初高位跌幅达20%。四月中旬,开始重启进口煤限制政策,且由于前期价格跌幅过大,贸易商采购热情恢复,沿海市场价格出现反弹,加上天气异常升温,电煤需求旺盛,采购热情持续增加,看涨氛围浓厚,主力合约在一个月的时间内上涨近百元。五月中旬,相关部门发布政策调控煤价的各项举措,力促煤价回归合理区间,期价出现数次反转,但随后中秋节前夕再次创阶段新高。六月中旬以后,进口煤放开限制,水电出力增加,且国家保夏季供应,产业链各环节库存快速增加,期价持续下行。八月初开始,主产地环保安全检查、大秦线检修、进口煤政策收紧预期以及沿海运价走高等因素叠加推高主力期价上行至670附近。但是随后整体市场呈现旺季不旺的行情,供暖季期间虽有几次反弹,但是由于日耗启动比较晚,且港口电厂库存较高,下游用户采购需求不足,最终使得主力合约震荡下行。

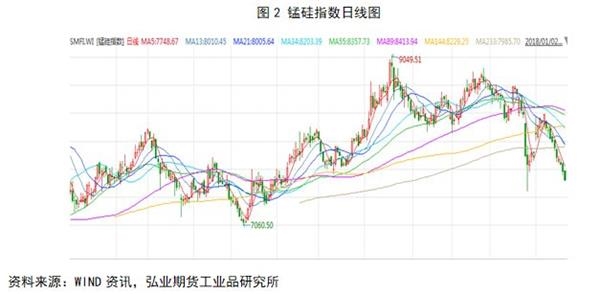

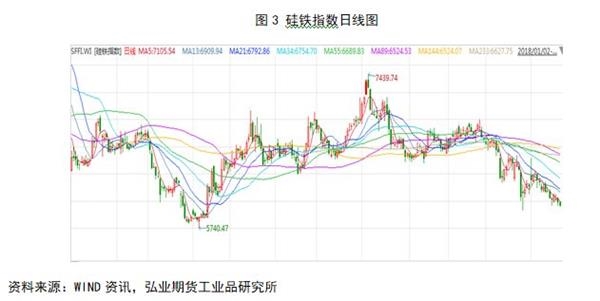

回顾2018年的铁合金品种,交易价格重心较2017年相比均有所上涨。三月底前钢厂始终未能进入正常的招标区间,需求尽显疲态,加上供应端过剩以致市场更加弱势,多数贸易商轻易不敢入市,流通环节不畅,价格不断走低,悲观情绪占据主导地位。4月13日,硅铁主力合约放量涨停,进而带动现货市场的逆转,同时下游钢厂需求也开始释放,且主产区的环保回头看,大厂方面减产较多,市场货源紧俏,报价坚挺。由于钢厂需求维持高位,库存偏紧,贸易商寻货积极,锰硅也维持较好态势。8月相继到达高点位置,在新产能投放与螺纹新规叠加下,硅铁整体下行幅度更大,主要原因在于大厂利润空间大,新开工意愿不断增多,这样使得主产区域新增产能较多且集中,增加了下行的动力。硅锰面临着同样的情形,下半年供应快速增长,短期内出现供大于求的现象。

二、行情回顾及展望2.1 供给侧改革步入尾声,保供稳价成果显著

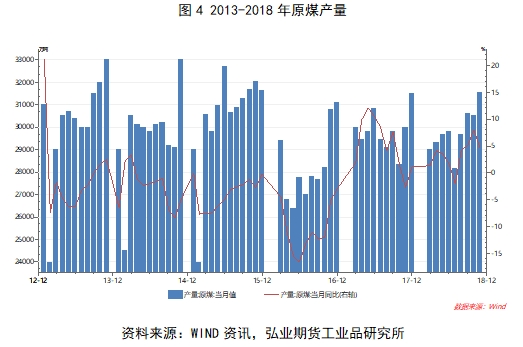

从上图可以看出,2016年相比上一年份的原煤产量出现大幅度下滑,全年当月同比都处于水下,实际退出产能达3亿吨左右,供给侧改革推进比较顺利,基于此,国家发改委、国家能源局于2016年12月发布《煤炭工业发展“十三五”规划》,要求化解淘汰落后产能8亿吨,通过减量置换和优化布局增加先进产能5亿吨。而在今年年初的两会期间,《2018年国务院政府工作报告》中明确指出,今年再压减钢铁产能3000万吨左右,退出煤炭产能1.5亿吨左右,淘汰关停不达标的30万千瓦以下煤电机组。2016-2018年去产能已经超过6亿吨,接下来两年年均去产能目标低于1亿吨,煤炭供给侧改革已经进入收尾阶段,2019年煤炭供给有望继续稳步回升。

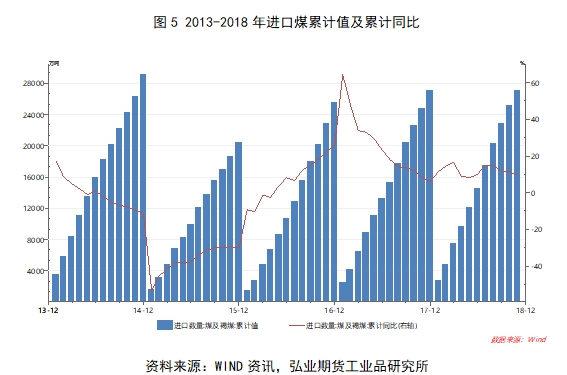

今年的进口煤总量基本与2017年保持一致,11月15日,据媒体报道,中国发改委已在通过口头和会议形式通知全国主要港口,在今年年底之前,基本不再安排进口煤炭通关。只有个别为保障冬季供电有紧急需求的电厂,可以通过上属集团公司向发改委进行申请豁免。作为国内煤的有效补充,国家严格执行煤炭进口调控各项政策措施。春节后,国内港口电厂库存持续增加,4月份,我国首度对一类口岸的进口煤进行限制。包括厦门港、珠海高栏港、广西防城港、广东新沙港等均收到通知,被要求延长通关时间,或外地用户不受理、劝退货物到港、加大抽查力度等,甚至暂停进口煤船靠卸。为了避免出现去年煤价暴涨的局面,该政策并非“一刀切”,而是对南方终端用户实行配额制。12月14日,发改委召集五大电及相关企业召开会议,2019年进口煤政策实行平控,总量与2018年幅度不增不减。根据国内市场供需缺口弹性调节,研究制定精准调控,采取厂矿直接对接的方式,控制好平控总量。

2.2经济增速变档,能源消费结构改变

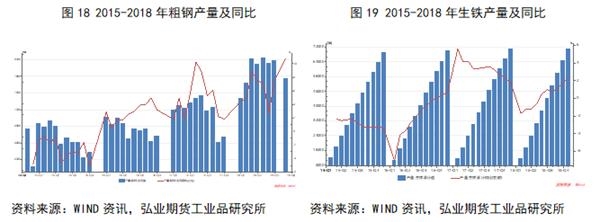

从我国动力煤的消费结构来看,主要集中在电力、冶金、建材、化工和其他行业。其中电力行业消费占比最大,水电在夏季出力明显,火电在下半年增速较为乏力。从全社会的用电量来看,1-11月,全社会用电量累计61626亿千瓦时,累计同比增长6.9%。第一产业用电量673亿千瓦时,同比增长10.0%;第二产业用电量42684亿千瓦时,同比增长7.1%;第三产业用电量9890亿千瓦时,同比增长12.8%。全年整体的用电量中,第二产业用电量占比最大,对增量贡献最高,为50%左右,这一比例相比去年有所下滑。季节性因素和错峰要求下,水泥产量近几年来相对稳定,1-11月水泥产量19.98亿吨,累计同比增长2.3%。由于供给侧改革的顺利推进,粗钢产量明显回升。1-11月粗钢产量8.57亿吨,累计同比增长6.7%。

固有的用电格局决定,我国发电量呈现明显的周期性波动格局,夏季用电需求旺盛,尽管今年的高温天气不如往年,但发电量仍出现峰值,维持较快的增长走势。作为火电的重要替代品,夏季水电保持快速增长,火电占比出现下降。长期来看,发电结构将逐步优化,除了水电以外,核电、风电等其他清洁能源的发电情况需值得关注。目前而言,煤炭仍是我国的核心能源,在技术不发生突破性进展的情况下,肩负着保障能源安全的重任。

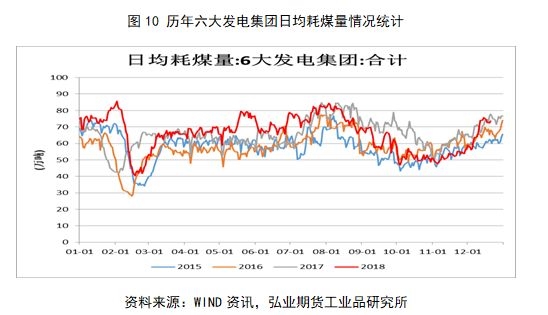

全年沿海六大电厂的耗煤量呈现明显的季节性特征,夏冬季是用电的高峰期,需求持续攀升。春秋季是需求淡季,耗煤量保持偏弱运行。淡季中天气出现异常时也会对耗煤量有不小的影响。总得来看,不论是温度的升高或是降低,全社会的用电量将会增加,占比最大的火电发电量也会随之增加,下游电厂的耗煤量稳步提升,动力煤需求将会增加。

2.3 调控继续升级,运输系统逐步优化

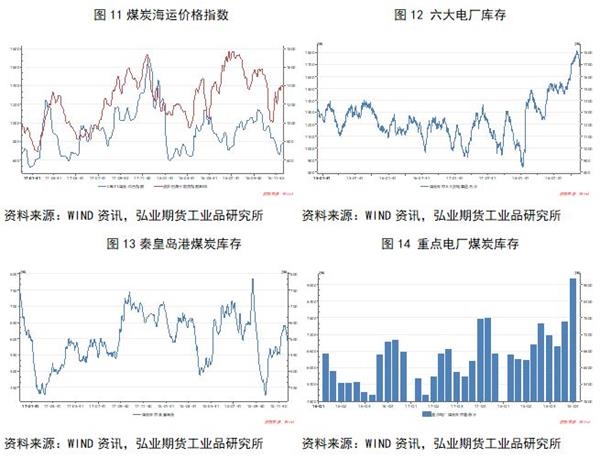

由于煤炭资源与消费地的错配现象,使运输系统显得尤为重要,近年来公转铁政策不断强化,2018年5月生态环保部发布,2018年9月底前,山东、长三角地区沿海港口煤炭集疏港运输全部改由铁路,2019年底前,京津冀及周边、长三角地区沿海港口的矿石、钢铁、焦炭等大宗货物全部改由铁路运输,禁止汽运集疏港,铁路部门运力进一步集中。除了既有的大秦线、蒙冀线、朔黄线及瓦日线四条主线,新的运煤专线-蒙华铁路将于2019年底通车,这将改变北煤南运格局,远景估计运力在2亿吨/年,但目前还是主要集中在固有主流通道上。煤炭由铁路运输至各个港口,其中环渤海港口的煤炭运发量占据绝对重要位置,由于今年的运输比较通畅,环渤海及长江沿线各中转港口库存基本维持高位运行状态,这也抑制了消费旺季价格的上行。除了各港口库存高位运行外,沿海六大电厂及全国重点电厂库存也呈现震荡走升趋势,下游电厂用户的高库存运行趋势不仅有利于煤炭价格的稳定,对于海运价格的暴涨也起到抑制作用,2018年度煤炭海运价格尤其是下半年处于偏弱状态,出现与波罗的海干散货走势背离的走势。

2.4 铁合金供应增加

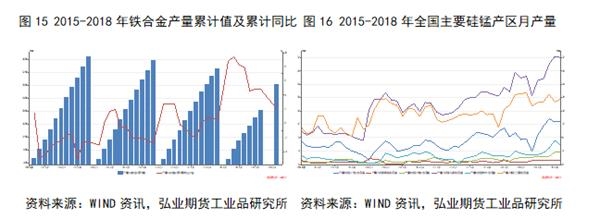

作为炼钢时的脱氧剂与合金剂,铁合金对于改善钢的质量和性能具有非常重要的作用。1-11月,全国累计铁合金产量2814.4万吨,累计同比2.0%。

涉及到上市品种,我国的锰矿资源主要分布于广西、湖南、云南、贵州、重庆等地,产地与消费地错配现象明显,需求量最大的河北省需从主要产区依靠公路运输。1-10月硅锰产量694.32万吨,同比增长9.16%,供给增量明显。由于硅锰价格的抬升,不少企业利润情况较好,新增产能陆续投产,部分老产能也在逐步重启。锰矿是我国重要的稀缺矿产资源,主要从澳大利亚、南非、加蓬、加纳、巴西等国进口。一般而言,中国市场上的澳大利亚、加蓬和巴西锰矿的销量较为稳定,虽遭受南非锰矿的冲击,但是以上主流产矿国家的产矿成本较低,在竞争中优势明显,在中国市场的份额比较稳定。

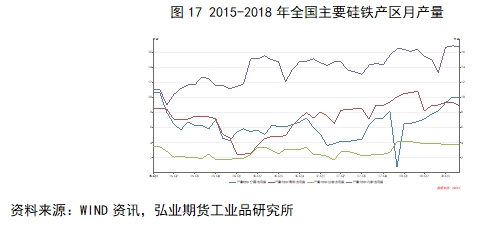

硅铁主要产地分布在内蒙、青海、甘肃、宁夏,我国硅铁总产量占全球的60%以上,处于世界领先位置。经过多轮次环保安全检查,在产企生产较为规范,因此2018年环保检查对行业边际影响效用减弱,前11个月这四个主产地硅铁产量合计418.67万吨,同比增长25.5%。内蒙和青海依旧是贡献最大的省份,同时宁夏和甘肃增幅明显,其中宁夏前11个月产量92.9万吨,同比增长57.7%,甘肃前11个月产量43.3万吨,同比增长59.9%,这也是由于下游良需求拉动的供给增量。

2.5 铁合金需求或出现小幅下滑

需求方面来看,今年前11个月粗钢产量累计8.57亿吨,同比增幅6.7%,增长较为明显。当前钢铁行业提前两年完成“十三五”期间压减粗钢产能1.5亿吨的目标,钢铁企业兼并重组更加完善。对于上游的铁合金行业,产业集中度亦有所提升,产能将集中于优质企业,最终向市场化发展。此外,随着社会经济的发展,建筑工程上对钢材的质量强度要求越来越高。2018年2月6日,我国热扎带肋钢筋(螺纹钢)新标准发布,新标准编号为:GB/T 1499.2-2018,替代旧国标GB/T 1499.2-2007,2018年11月1日正式实施。新国标的实施将直接增加螺纹钢的生产成本,预计螺纹钢的平均成本或因增加了Mn、V等合金元素的添加量而出现70元/吨到100元/吨左右的增加。其中,因添加Mn元素增加的成本约18-30元/吨,占比约25%到30%;添加V元素增加的成本约52-74元/吨,占比约70%到75%。从长远角度来讲,新国标将对钢铁行业产生积极的影响,促进钢铁行业转型升级,从某种意义上也对硅锰有一定的提振作用。

但是明年房地产市场预计会进入下行周期,作为重要消费品的钢材或将出现小幅下行。随着我国对环保标准的提升以及废钢数量的增加,对环境影响更小的电炉炼钢或将逐步代替高炉炼钢,进而使得炼钢过程中硅铁的边际用量有所增加。硅铁作为脱氧剂时,会在脱氧反应中生成二氧化硅的同时释放大量的热,有利于提高钢水温度,因此使用废钢作为原料的电炉炼钢会增加硅铁的用量。步入供给侧改革去产能的尾声,后两年钢厂将普遍完成产能集中度的工作,以去产能来抬升价格的局面将结束,未来需求对价格弹性将更加明显,以维持合理利润区间。此外,金属镁的冶炼对于硅铁的需求相对比较稳定,展望未来,镁在新型战略材料方面拥有广阔的前景,包括在电子信息、轨道交通及航天航空等智慧基建领域。

三、2019年策略

动力煤方面,总的来说,2018年的整体供需情况基本维持平衡,部分时间出现动力煤供需缺口通过国家有关部门协同调控或者进口煤政策适时调整,2019年煤炭行业供给侧改革将进入收尾阶段,供给将继续回升,需求端占比最大的工业用电增速或将放缓,动力煤整体需求也将回落。供需紧平衡逐步向供需平衡过渡,煤价运行重心大概率下移,需求淡季下有望打破长协价535的政策底,预计全年整体将维持520-650区间震荡。策略上以区间操作为主,季节性用煤需求依然存在,同时也要警惕淡季下天气出现异常。

风险提示:国家宏观调控力度过大,包括环保督查、安全检查以及进口煤政策等。宏观经济低预期等。

铁合金方面,2019年作为钢材主要消费品的房地产市场或将走向下行周期,但是基建方面或有所提振,多因素影响导致钢材需求量的承受一定的阻力,进而影响合金行业的利润,价格面临不小的压力。对于硅铁行业的需求,金属镁的冶炼增长预期或将弥补钢材方面的减量,并且可能刺激智慧基建领域的需求。我们认为,铁合金行业的高利润可能面临挤压,建议企业单位利用期货合约手段,规避市场价格波动带来的企业经营风险。

风险提示:环保回头看超预期,下游钢材需求未见回落。

(文章来源:弘业期货)

客服热线:

客服热线: