针对此次QFII、RQFII投资范围的扩大,我们对股指期货、国债期货和外汇期货的具体品种有如下的猜想:

综合来看,此次QFII、RQFII制度的扩大投资范围,即从原先的股指期货扩大到整个金融期货范畴,我们认为无论是在相关衍生品的发展层面,还是在金融市场整体开放层面,随着外资的进入都将利于国内金融市场的进一步发展。

一、想像1:放开股指期货限制有望提速

此次证监会放开QFII和RQFII的投资范围,从股指期货角度来看,我们认为外资准入加快有望进一步推动股指期货规则放开限制。我们认为主要有两点理由:一是现货持股维度,二是资金维度。

现货持股维度:QFII持股主要是以消费白马为主,其与三大股指相关度较高

历史上来看,QFII持股整体偏防御属性,以2018年三季度持仓为例,持仓前五行业分布在银行、食品饮料、家电、医药以及电子元器件,五者合计占比达到66%。而消费白马与三大股指走势相关度较高,以中信家电指数为例,2015年、2016年、2017年、2018年其与沪深300指数相关性分别为0.89、0.92、0.71、0.85。于是,当权益市场出现系统性风险时,期货工具成为境外投资者对冲风险的备选项。

资金维度:伴随入摩入富,股指期货潜在需求有望提升

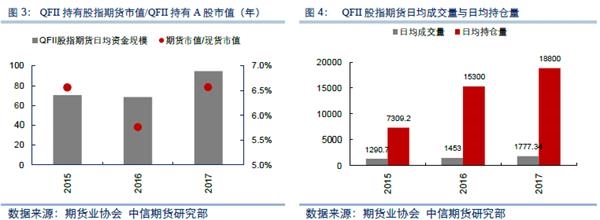

与此同时,从2015年至2017年的经验来看,QFII股指期货沉淀资金与QFII持有股票市值的比例维持在相对稳定的状态,近三年上述比值分别为6.56%、5.76%、6.56%。而从量仓水平来看,伴随外资参与度的提升,QFII对于衍生品的需求也在同步变化。从日均持仓量来看,2015年、2016年、2017年QFII平均仓位分别为7309手、15300手、18800手,呈逐年提升之势。

进入2019年,伴随入摩入富以及新兴市场现估值洼地(美元指数或见顶),外资净流入规模势必提升。根据我们年报中的初步测算,仅仅因为被动增持外资净流入规模就可达720亿美元。若假设2019年外资持有期货市值占股票市值的比例仍为6%,同时以6.7的汇率进行折算,期货端潜在新增市值约为290亿,大致对应3万手的IF期货。

于是从改善股指流动性的角度出发,放开股指期货限制有望提速。而从放开手段来看,鉴于第三轮调整已在日内开仓手数上限做出重大调整,我们认为平今仓手续费可能是未来规则调整的主要方向。

二、想象2:国债期货开放与接纳,比翼齐飞

因此,随着QFII和RQFII从原先的只能投股指期货扩大到整个金融期货,国债期货市场将喜迎第一批合格境外投资者。那么对于境外投资者的加入,我们也对以下三点着重关注:一是境外机构的潜在规模;二是具体操作方式;三是国债期货市场是否能够容纳。

境外机构的潜在规模:潜在规模巨大,促进国债期货市场发展

随着我国债市逐渐被纳入国际重要债券指数,越来越多追踪这些指数的ETF基金增持我国债券的需求也将迅速上升。根据多家机构前期测算结果,这一规模可能在2700亿美元左右。因此,境外机构投资规模的增长预期需要我们提供更丰富的对冲工具来吸引投资者的加入,增强投资者的持仓粘性,从而利于债券市场的平稳运行发展。

具体操作方式:或借鉴股指,以套保为主

从经验上,具体方法可能会借鉴股指现有的经验。我们来看一下QFII/RQFII在股指期货的经验。首先在期货参与的性质上定性为套期保值,参与之前需要提交套保申请到中金所。这一模式已经在期货市场运行多年,可借鉴性很强。其次,从参与规模和额度审批上,可能会借鉴QFII/RQFII参与股指期货的比例要求,如投资额度的100%比例,能够对冲所有现券持仓从而让投资者达到完全风险对冲的目的。

国债期货需求:对冲需求可观,有望推进银行、保险入市

我国债券市场的开放进程,始自2005年,在2010年之后开始加速。2012年开始引入QFII和RQFII的机构投资者,在2016年备案制和投资限额取消实行以来,境外机构持债规模增速上升趋势明显。更为重要的,随着债券通的开通,2017年6月之后,境外机构参与中国银行间债券市场的节奏开始出现了质的提升。截至2018年底,境外机构持有我国债券的规模总计在1.6万亿以上,其中国债持有规模大于1万亿,占比65%以上,其余为政策银行债和同业存单。

同时,此次规则对QFII和RQFII参与国债期货的放开,对于正处于债券市场持续引入外资的进程来讲,无疑是一大助力。对于国债期货市场而言,境外机构的引入带来了国际化的发展的同时,也提出了期货市场规模容量提升的要求。

虽然从规模上我们较难剔除出QFII和RQFII的持债规模,但是这一对冲需求也是相当可观的。目前参与到国债期货市场的投资者主要是证券公司和基金公司,二者在国债现券中的持有占比仅为7%左右,国债期货的总持仓在8万手徘徊,最高峰超过14万手。因此,境外机构的进入,需要国债期货在现有规模容量上继续提升。而从规模提升的实现方式来讲,银行、保险的入市是国债期货市场容量迅速上升的关键因素之一。

从另一个角度来讲,境外机构投资者中,商业银行和保险的参与是非常积极的。以债券通的账户结构为例,商业银行在所有参与账户中占比平均在20%左右,证券公司占比为7%左右。因此,随着QFII和RQFII参与国内国债期货市场的放开,相信国内银行、保险机构参与国债期货的制度限制也将逐步打开。

三、想象3:探索推进场内外汇衍生品上市

那么在金融市场的大门越开越大的情况下,鉴于外资的进一步进入中国市场,探索推进场内外汇衍生品上市也势在必行。主要有以下三个方面的考虑:一是汇兑损益影响;二是外资对冲汇率风险的不便;三是金融市场开放的进一步完善。

汇兑损益:影响外资投资收益和投资意愿

在人民币双向宽幅波动特征愈加明显的背景下,外资参与境内金融市场会承受很大风险敞口,这一点在固定收益类产品上将体现得更为明显。若无法提供便捷、有效的汇率风险管理工具,很可能会影响境外投资者参与我国金融市场意愿。

外资对冲汇率风险的不便

目前来看,当期可用的对冲手段主要有三种方式:1)境内银行间外汇市场,包括远期、外汇掉期、货币掉期和期权;2)在离岸市场与香港结算行办理外汇资金兑换;3)离岸人民币外汇期货。

但是,现有模式也存在一些不便利的地方。一方面,场外工具灵活性有限,特别是对于交易型的机构而言多有不便。不仅如此,机构还需向代理交易和结算的中间行支付一定的业务费用,汇率管理的成本也会升高。另一方面,场内工具虽然可以很好地形成弥补,但目前无论是香港交易所还是新加坡交易所的美元兑人民币汇率期货,其流动性相对有限,且成交效率不高。我们从2019年1月(截至1月30日)数据来看, 这两个品种的日均成交额仅有5.8亿美元和33.4亿美元,日均持仓分别为32.7亿美元和36.3亿美元,远远不能满足外汇对冲的需求。

探索推进场内外汇衍生品上市,有助于进一步完善市场开放工作

探索推进境内场内外汇衍生品上市,完善境外机构投资者对汇率风险管理的需求是非常有必要的。而且在当前人民币汇率双向宽幅波动的大趋势下,更加灵活有效的风险管理工具有助于增加境外机构粘性,同时也是对股债市场对外开放和人民币国际化进程的重大补充。

(文章来源:期货日报)

客服热线:

客服热线: