1月25日,上期所、郑商所、大商所分别在其官网公布了首批上市交易的天胶、棉花、玉米期权合约的挂牌基准价。

从公布的信息看,首批上市交易的天胶期权合约共计192个,对应的标的期货合约为RU1905、RU1906、RU1907、RU1908、RU1909、RU1910、RU1911、RU2001。其中,天胶期货主力1905合约对应的买权和卖权合约分别为12个。挂牌基准价最高的合约为RU2001P14500,基准价为1957元/吨。挂牌基准价最低的合约为RU1905P10250,基准价为46元/吨。

根据棉花期权合约规定,首批上市交易的棉花期权合约数量为104个,对应的标的期货合约为CF1905、CF1907、CF1909、CF2001。挂牌基准价最高的合约为CF2001P17200,基准价为1565元/吨。挂牌基准价最低的合约为CF1905P14000,基准价为32元/吨。

玉米期权首批上市交易132个合约,对应的标的期货合约为C1905、C1907、C1909、C1911和C2001。挂牌基准价最高的合约为C1911P2040,基准价为144元/吨。挂牌基准价最低的合约为C1905C1980和C1905P1740,基准价为1元/吨。卖方保证金收取最高的合约为C1911P2040,保证金收取标准为2395元/手。卖方保证金收取最低的合约为C1905C1980和C1905P1740,保证金收取标准为474.5元/手。

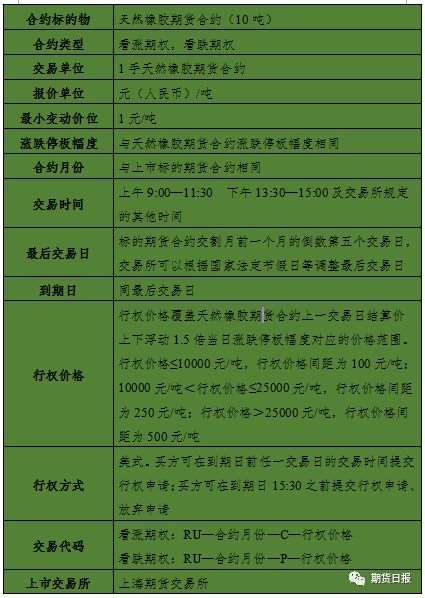

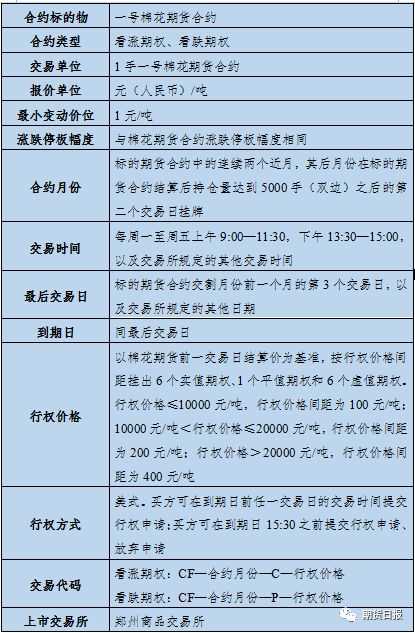

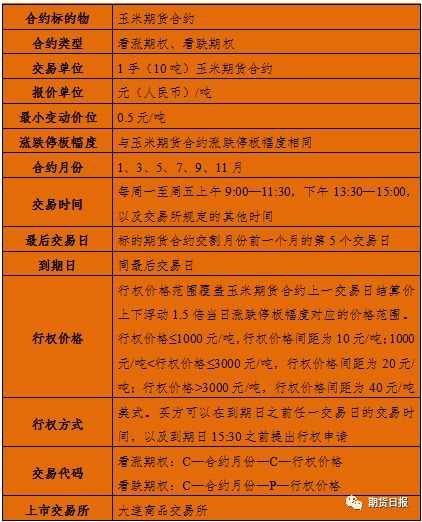

期权合约细则

天然橡胶期权合约

棉花期权合约

玉米期权合约

交易策略

天然橡胶期权

一德期货指出,从波动率角度来看,当前沪胶90日波动率处于历史偏低水平,长短期波动率基本持平,均处于25%分位数以下,建议投资者做多波动率。结合方向考虑,可以选择购买虚值看涨期权,或构建牛市价差策略。若投资者手中持有橡胶期货多单,也可以考虑买入看跌期权,构建保护性看跌组合,对手中头寸进行下行风险的保护。

浙商期货认为,橡胶短期多空驱动不足,但一季度不排除一波炒作,且当前橡胶期货波动率已经较低,加上面临春节假期,因此策略上以做多波动率为主(买入跨式组合),20%以下可做多波动率,可同时买入RU1905—C—11750和RU1905—P—11500。因为行情短期仍未有驱动,有持仓的投资者可考虑备兑策略增加收益。若投资者有橡胶期货多单,可以同时卖上方看涨期权(RU1905—C—12500);若投资者有橡胶期货空单,也推荐同时卖下方看跌期权(RU1905—P—11000)。

棉花期权

一德期货表示,棉花后续将开启修复式和驱动式上涨,投资者可以采用方向性交易策略,购买CF1905看涨期权。从波动率角度看,当前棉花期货历史波动率略低于均值水平,处于25%分位数与50%分位数之间。对于期权交易而言,当棉花期权隐含波动率高于历史波动率80%分位数值,即隐含波动率高于19%以上时,投资者可以考虑做空波动率。通过构建跨式空头策略或卖出期权并进行Delta对冲收益;当棉花期权隐含波动率低于历史波动率20%分位数值,即隐含波动率低于8%以下时,建议投资者考虑做多波动率,通过构建跨式多头策略或买入期权并进行Delta对冲获益。由于国内棉花期货价格具有典型的季节性周期,所以投资者也可以考虑季节性效应对波动率的影响。

据浙商期货分析,棉花行情将是一个底部有支撑的筑底过程,短期振荡区间在14800到15600,因此推荐卖出勒式期权组合,操作为卖出虚值看涨期权(CF905C16000)同时卖出虚值看跌期权(CF905P14600)。如果投资者对风险管理要求较高,可在该勒式期权组合上再买入深虚值看涨期权(CF905C16400)和买入深虚值看跌期权(CF905P14200)作保护, 构成铁鹰式组合。首日合理波动率在13%附近,短线上10%以下可做多波动率,16%以上可短线做空波动率。

玉米期权

国内玉米现货价格具有典型季节性周期,一德期货建议投资者利用玉米期权进行方向性操作,此外也可以考虑使用期权进行跨品种套利。目前,大商所已上市豆粕期权,考虑到玉米与豆粕之间的相关性,投资者也可关注两期权品种间的套利策略。当前玉米期货历史波动率略高于均值水平。对于期权交易而言,当玉米期权隐含波动率高于历史波动率80%分位数值,即隐含波动率高于15%以上时,建议投资者考虑做空波动率,通过构建跨式空头策略或卖出期权并进行Delta对冲获益;当玉米期权隐含波动率低于历史波动率20%分位数值,即隐含波动率低于6%以下时,建议投资者考虑做多波动率,通过构建跨式多头策略或买入期权并进行Delta对冲获益。

浙商期货认为,非洲猪瘟影响下饲料需求下滑严重, 玉米未来行情偏空,但近期有国储表态保护粮价提振市场信心,预计下方空间有限,因此推荐有增益的做空策略,例如做空备兑策略,即做空C1905期货同时卖出等手数的下方看跌期权(C1905—P—1800)。根据波动率分析得到的区间,投资者可进行波动率低买高卖,首日开盘做空波动率为主,波动率14%以上可做空波动率,若波动率在6%以下,做多波动率的安全边际较高。

(文章来源:期货日报)

客服热线:

客服热线: