国际市场给正在“休市”的中国投资者一个措手不及,美国三大股指下挫,国际金价大跌3.3%,目前已回到英国脱欧公投之前的1270美元的水平,美元指数一度上涨至两个月来的高点。

国际市场给正在“休市”的中国投资者一个措手不及,美国三大股指下挫,国际金价大跌3.3%,目前已回到英国脱欧公投之前的1270美元的水平,美元指数一度上涨至两个月来的高点。

国际市场给正在“休市”的中国投资者一个措手不及,美国三大股指下挫,国际金价大跌3.3%,目前已回到英国脱欧公投之前的1270美元的水平,美元指数一度上涨至两个月来的高点。

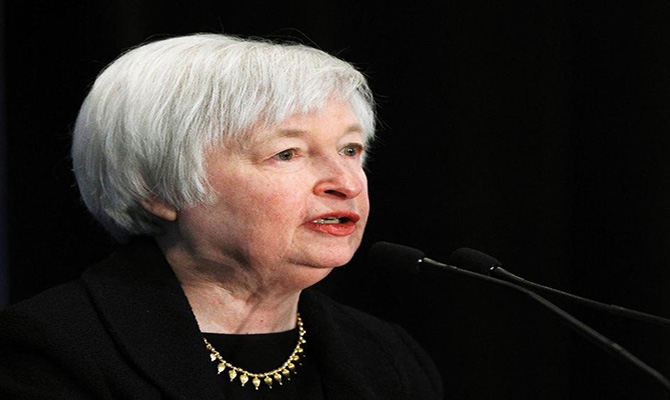

美联储" alt="美联储" width="670" height="400" border="0" vspace="0" />

美联储" alt="美联储" width="670" height="400" border="0" vspace="0" />

第一部分:美联储才是全球央行,不是IMF

金价的波动往往能观测出宏观面发生的突然变化。IMF下调美国经济增速预期,但维持中国经济增长。这一消息并没有被市场重视,而这一消息的另一个背景是,IMF刚刚宣布新的SDR生效(人民币已纳入)。

美联储加息除了考虑通胀、就业和经济增长之外,“美元作为世界储备、结算和交易货币,除了扮演美国主权信用货币的角色,还在有力的“维护”着世界货币体系朝着有利于美国的方向运转。因此,在加息或不加息的选择上,更深层次的考虑是美元地位问题。”

按照目前市场增加的变化,比如人民币加入SDR被持续关注,IMF持续看跌美国经济,已经可能在影响到美联储维护美元的长期思考,打破其原有节奏。如果从“美元地位”的角度看,美国根本不担心全球的负利率和超级宽松,美联储甚至不关心所谓的货币竞争性贬值,反而更在乎其他央行加息或收紧货币。

货币市场的博弈永远存在,主要的原因在于货币代表着主权国家的信用,信用是决定经济和金融的基础,美国可以接受任何贸易逆差、财政赤字,以及巨量的债务,但绝对不会轻视全球对美元信用的挑战(包括美元金价的剧烈波动),

第二部分:全球市场都关注黄金价格波动

金价走势由于单一,并不像股市一样可以有多种分析角度和多种推荐及选择,也不像债券和外汇市场一样分类庞杂、跨越多个期限和维度,分析黄金市场的落脚点只有涨跌、

自英国脱欧以来,由于市场风险并未增加,投资者在买入黄金之后,目前已进入比较困难的选择期。而黄金市场的短期走势往往难以在宏观层面给出答案,9月22日美联储并未决定加息的举动,仅仅将金价的上涨维持了不到一周,目前国际金价已连续下跌超过六个交易日,对美联储不加息的反馈几乎是负面的。

目前的全球市场,大部分资金配置在流动性极高的外汇、债券和股票 市场,由于全球融资成本极低,利率处在历史最低水平,因此只要市场稍微有所波动,投资者就会赌性大发。

由于波动加剧,目前市场传递的是一种激进信号,没有投资者愿意在美国加息消息落地前变得保守。黄金作为一种保守型资产,暂时会受到抑制。低利率之下,更多的投资者愿意去扩充杠杆冒险,从基数配置方面,同样会提升对避险资产的持有总量。假设投资者可以获得一百万的低成本投资资金,大部分用于追逐风险资产,有一小部分会拿来对冲,自然是买入黄金等,至少这类投资者很难在此时抛售保守型资产。

正因为如此,今年以来,金价的底部总是在抬升,而每一次回调总具备相当的阻力,因为抛售方并未形成共识,专业的机构投资者和对冲基金没有从战略和趋势上认为持有黄金的风险更大,波段性沽空目的是将可预期的利润最大化。

国际 学家在一份报告中写道,“出于几个原因,12月份加息仍然是... 2016年10月07日 08:47

国际

芝加哥联储主席埃文斯周三(10月5日)表示,如果美国经济

数据继续表现稳... 2016年10月05日 11:52 客服热线:

客服热线: