3月加息概率逼近100%,可市场担心起了美联储与美国涨幅空前的债务规模,若美联储进入如众分析师预期的一年至少加息3三次,不仅要损了美联储的利润、还要伤及美联储的财政收入,影响现任总统“特朗普”重振美国基建的经济承诺。

3月加息概率逼近100%,可市场担心起了美联储与美国涨幅空前的债务规模,若美联储进入如众分析师预期的一年至少加息3三次,不仅要损了美联储的利润、还要伤及美联储的财政收入,影响现任总统“特朗普”重振美国基建的经济承诺。

3月加息概率逼近100%,可市场担心起了美联储与美国涨幅空前的债务规模,历史上美国有3轮强势加息周期,每一时期都带有不同的经济及政治意义。有分析认为,若美联储进入如众分析师预期的一年至少加息3三次强势周期中,或不仅要损了美联储的利润、还要伤及美联储的财政收入,影响现任总统“特朗普”重振美国基建的经济承诺。

美联储" alt="美联储" width="550" height="341" border="0" vspace="0" />

美联储" alt="美联储" width="550" height="341" border="0" vspace="0" />

美联储全称美国联邦储备银行,其实它既不是不属于联邦政府,也没有储备,更算不上银行。

美联储1951年从美国财政部中独立出来后,和美国政府关系甚是亲密:美联储委员会们得由总统提名,参议院任命;美联储的高级雇员得由政府任命;美联储需要与白宫协调来制定金融货币政策;还得承担货币政策的制定和执行、会员银行监管、国家支付系统等职责;同时还要接受国会监督,并接受国会有权调整其职权的决策……

而美国政府则没有货币发行权,必须将美国人民的未来的税收抵押给美联储,从而获得美联储发行的美联储券以换得美元……美联储职能像极了一个政府机构。

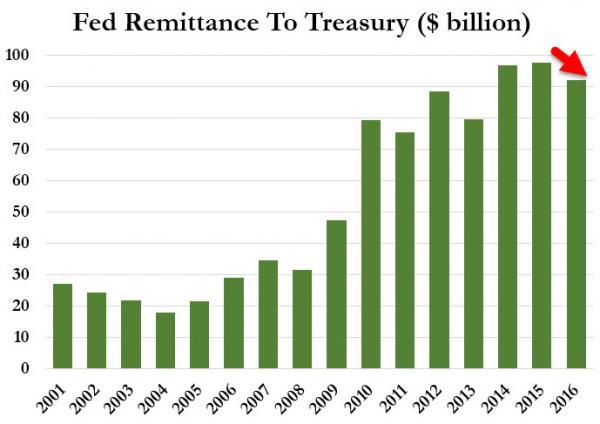

据悉,美国财政部一半的财政收入来自于美联储上缴的利润,这利润占比美联储盈利的22%(金融危机以前占比7%左右)。

美联储的收入主要是来自投资美国国债和抵押债券的利息收入,此外为商业银行提供服务收取的点费用也是利润来源,不过显然还是利息收益占据了绝对的大头。

根据公开数据,过去16年来,美联储已经向财政部上缴了9720亿美元。其中2016年给财政部上缴利润920亿美元,较上一年977亿美元下降。

美联储年度上缴财政部利润" alt="美联储年度上缴财政部利润" width="550" height="341" border="0" vspace="0" />加息令美国的债务及支出糟糕数据雪上加霜

美联储年度上缴财政部利润" alt="美联储年度上缴财政部利润" width="550" height="341" border="0" vspace="0" />加息令美国的债务及支出糟糕数据雪上加霜美联储一直在赚钱,而美国政府2016年净亏损较2015年增长了5332亿美元(涨幅103.7%)达1万亿美元,亏损则飚出了新高。2016财年年底的净值为亏损19.3万亿美元,高于2015年的18.2万亿美元亏损及2014年的17.7万亿美元亏损。

而美国政府2016年美国政府的主要支出来源于本身较高的运营成本,支付巨额债务利息,兑现权利义务等等。据悉,特朗普上任不到一周,财政支出就已经增加了20亿。美国财政部现有的现金盈余为2000多亿美元,只够新上任不久的特朗普团队再撑两个月。

美国政府当前债务逼近20万亿美元,按每年债务支付利息近2.5%计算,意味着这一部分支出一年要花掉近5000亿美元。

有人预计到2017年3月中旬,美国债务可能达到20.1万亿美元。如果不采取措施,国库现金余额将大幅减少至约250亿美元。

而3月加息预期的概率已经超过90%,若真落地的话,强势加息的后果可能伤及美联储自身及美国财政收入,令美国政府这些这糟糕的数据更加雪上加霜。

有报道指出:“联邦债务规模越大,联储要保持低利率的压力也就越大。即便1个百分点的加息,也意味着美国政府每年要多掏2000亿美元。”

在最近由《格兰特利率观察》杂志举办的会议上,霍伊辛顿投资管理公司经济学家莱西·亨特估计,现在美国各种债务的总和超过69万亿美元。这是2000年美联储统计的30万亿美元债务总额的两倍多。如果亨特的数据准确,那么现在美国的债务总额占国内生产总值的比例已从2000年的294%升至370%。

高盛曾计算,如果利率上升1%,可能导致巴克莱美国综合债券指数损失1.1万亿美元。且美国债券的全球抛售将进一步加深。

全球不愿借钱给美国了美债抛售额度空前有迹象表明,其他国家对美国债券的需求疲软。现在,外国央行持有的美元资产总额已从2013年底的3万亿美元降至约2.8万亿美元。

的确,根据公开数据,2016年至今,美债遭到全球央行的空前减持抛售。尤其最大的债券持有国中国、日本等国抛售都创近年来规模最大。中国在2011年7月开始停止购入美国国债,并开始成为美国国债的净卖出国。

而美联储量化宽松的手段主要是买进各种债券,同时还要卖出短期债券供实体经济借贷(即向市场抛售美国国债)。

美联储2008年金融危机以来,为了极尽所能释放流动性,连续搞了三轮量化宽松,资产规模从不足1万亿美元飙升到4.5万亿美元以上,每年盈利2.46万亿。

随着美联储持有的国债证券收益率不断上升,美联储也已经开始加息周期,因此削减资产负债表规模的政策也更加合理。

不然,若美联储规模膨胀,利息支出增大,利润减少。美银行业累积持有2.4万亿美元的债券创历史新高。据悉,2016年,美联储给旗下12家储备金银行支付的银行利息达120亿美元。

也就是说,美联储加息预期升温,已经开始导致全球范围的美债抛售现象,似乎大家都不愿意再借钱给美国,而更为严重的是,一旦美联储加息落地,债券市场实质性的损失将超过万亿美元。给财政部上缴的利润减少,将影响财政部的下年支出预算。

对于美联储而言,这显然并不是加息政策的本意,然而却真实地成为了美联储必须面对的尴尬。

美国政府再申请20万亿限额上调,特朗普或没钱搞建设因此,3月9日,美国新财长努钦紧急向国会发言,希望国会可以通过提高债务上限的提案,即允许美国政府在当前20万亿美元债务的天花板下上调以致可以额外再借更多的钱进来。据报道,自1939年开始,美国债务上限已上调105次,几乎平均每9个月就要上调一次。

特朗普向国会要1万亿美元来搞大基建,还要六千多亿搞大军备。基础设施的重建并不是一个低成本的项目,根据一项被广泛应有的估计来看,在未来十年,由基础设建设带来的政府债务将会从目前的5.3万亿美元上升至11.5万亿美元。

这么多钱先不说国会批不批,人民答不答应,就目前的美国财政来看,如果20万亿债务天花板不突破根本就玩不起这烧钱的游戏。简而言之,特朗普的所有政策都需要额外的借债来维持,没有债务额度怎么行?

如果在美国国会不能达成修改债务天花板的法案,那么特朗普这角色扮演游戏怕是得歇一会。例如在奥巴马总统时期,2013年也曾因为这个债务额度问题谈不拢导致美国政府阶段性停摆。

最糟糕的情况,美联储继续激进加息,联储上缴的资金大幅减少,国会将不得不去寻找另外的资金来源,或者是进行大规模公共财政开销缩减,迫使政府认真的考虑该削减哪些计划。

届时,基建带动美股大涨的利好梦想就要破灭,也许美国股市的牛市就将真的终结了,美国政府及美联储或会进行更深入的会议交涉以确保财政平衡、债务平衡稳步发展而促进进行。

国际基金货币组织(IMF)前首席经济学家奥利维尔.布兰查德(Olivier Blanchard)布兰查德表示,美联储正试图找到能够产生符合供应的需求的利率水平,不能太多,不能太少,最好的加息路径就是缓慢上升。

">外汇

布朗兄弟哈里曼(BBH)全球外汇策略主管Marc Chandler周日...

2017年03月13日 15:45">热点

自2月底开始,美联储频频释放鹰派加息言论,3月加息概率也一路飙升,截至...

2017年03月13日 15:34">国际

直到刚刚结束的德拉吉的新闻发布会上,其实德先生的口风已经一点点的在做出...

2017年03月13日 14:50 客服热线:

客服热线: