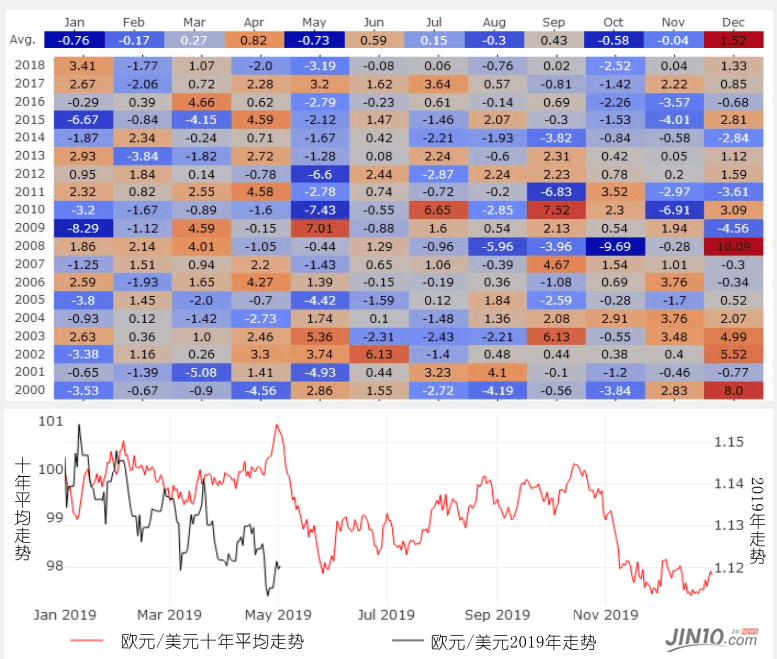

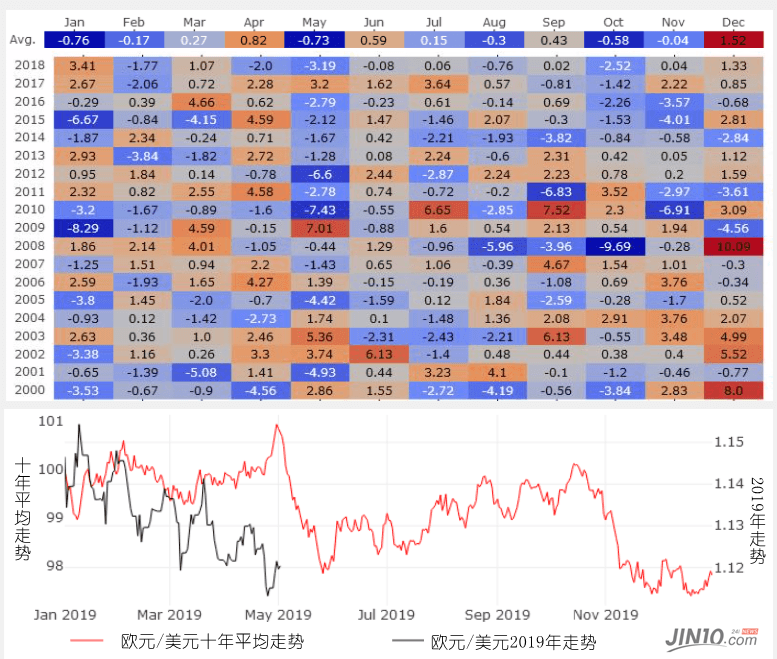

欧元兑美元习惯性在5月下跌。在历史上,5月是欧元兑美元过去20年间表现第二弱的月份。过去17年的数据显示,5月份欧元/美元平均下跌0.73%,最近十年这种现象更加明显。

具体来看,过去十年里,有八年欧元/美元都在5月下跌,平均跌幅为1.7%。到了6月,欧元有望翻身,过去19年都在这个月份录得涨幅。这种趋势在过去十年也是越来越明显。

但东京三菱日联银行分析师哈彭尼(Derek Halpenny)指出,今年5月或许是个例外,因为欧元已经弱到了极点,而且多德-弗兰克期权流动(Dodd-Frank Options Flow)数据近期显示欧元看涨情绪已经浮现。

荷兰国际集团(Dodd-Frank Options Flow)是欧元/美元的中期和长期多头,虽然短期内依然看空并认为该货币在反弹前有跌至1.10的风险,但该集团还是给出了做多欧元的五个理由,并认为汇价在今年年底能温和涨到1.15,明年有望升至1.20水平:

1. 当下美国经济增速虽然快于欧元区(3.2% VS 1.2%),但由于受库存攀升和贸易形势的影响,这种优势不可持续。ING预期至2020年美国经济增速将下滑至2.0%下方,同时欧元区在未来的6-8个季度内将维持在1.1-1.5%区间。随着美国宏观经济的优势减弱,应能有力支撑欧元区股市和欧元。

2. 不同经济体之间的利率差通常会通过外国资本的流动来影响货币走势,国际资本青睐利率前景较高的地区。虽然美国当前的利率仍在支撑美元,但ING认为美国利率有下滑的风险,而欧元区则可能保持不变,美元将因此丧失优势。

3. 未来随着美国经济增速减慢,美国政府将更难平衡双赤字的压力,因此将不得不在美国之外的地区寻找融资,美元将因此承压,而欧元作为成本较低的融资货币或能吸引更多买盘。另外,美国企业利润回流政策带来的刺激作用结束后,美元也将失去一大利好,企业要支付的股息将比一年前增加5000亿美元,它们将要动用海外资金来向美国股东支付股息。

4. 相比之下,欧元区收支平衡的状态对欧元而言颇为利好。欧元区的国际收支已经显著改善,欧洲央行对欧洲投资者进入外国债券市场的挤出效应显著放缓,这些意味着基本收支方面(经常帐+直接投资+投资组合流动)将更有利于欧元走势。

5. 按照购买力平价计算,欧元被低估了19%。

客服热线:

客服热线: