在2008年金融危机之后,全球多数国家得到了一个教训:既然债务是危机的始作俑者,那么未来几年有必要大力推行去杠杆化。然而,没有几个国家能做到。

相反,彭博指出,全球主要央行带有缺陷的货币政策让世界陷入了危机前的深渊。例如,在美国,债务只是在不同行业之间互相转移,但其实并未消失。(下图为2007年与2018年全球债务分布)

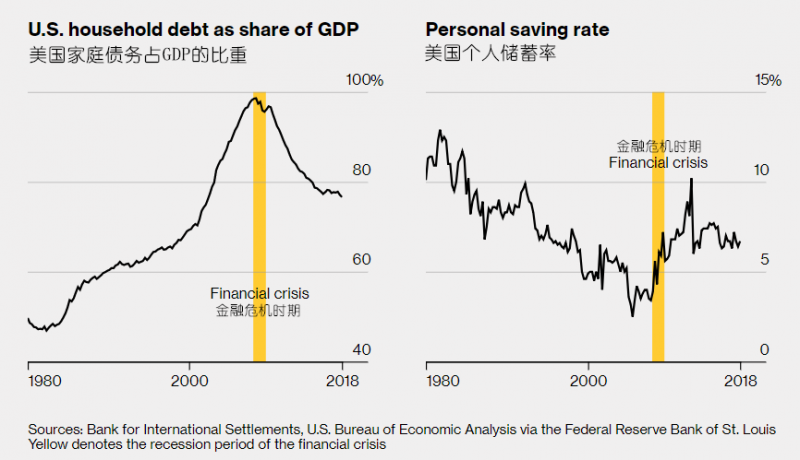

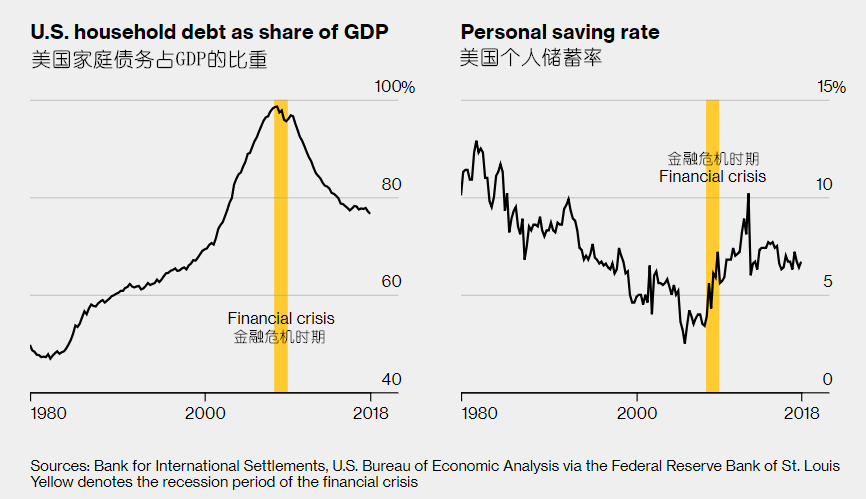

众所周知,2008年危机之前的杠杆太高了。2007年,随着次级抵押贷款机构破产,危机开始爆发。一方面,美国家庭债务占GDP的比例急剧上升,而另一方面,美国家庭储蓄率大幅跳水,接近零的水平。

踏入金融危机之前,市场以极其宽松的条款向消费者提供大量的廉价信贷,步入了过度杠杆化的阶段。而作为最终贷款人的欧洲大部分银行,最终遭受了可怕的损失。

当然,没有人会喜欢长期且痛苦的去杠杆化,因为这个过程通常会导致消费低迷以及经济增长放缓。因此,各国央行为了将痛苦最小化,选择降息、甚至把利率降至零以下,而这样做只会导致更高的杠杆。

美国消费者和西方银行体系已经在一定程度上削减了支出,但杠杆只不过是转移到其他地方去了。这些削减的支出,远远不够填补美国企业,特别是美国政府不断上升的借贷成本。

全球经济经历了艰难的十年——全球范围的萧条、随后西欧经济持续低迷、美国经济增长缓慢和不平等加剧。如果没有央行的政策措施和债务推动的消费,情况可能更糟糕。然而,这虽然避免了痛苦的去杠杆化,但却一系列严重的问题。

美国债务的变化

在2008年,家庭债务占美国GDP的98%,美国人的消费和借贷远远超出他们的能力范围。尽管过度支出在一定程度上得到控制,但新型的债务却已开始崭露头角。自2008年金融危机前夕以来,汽车贷款和学生贷款翻了一番,从1.36万亿美元增加至2.73万亿美元。

不过,事情还是有好的一面。住房贷款,按名义利率来计算仍低于十年前的水平;房屋净值信贷额度已急剧下降。虽然银行提供的信用卡债务刷新历史新高,但客户仍保持在信贷额度范围内。

美国正在去杠杆化 但欧洲还有很长的路要走

危机过后,随着政府的介入,美国的银行开始去杠杆化。在监管加强之后,美国一直在利用低利率来整顿自己的金融机构。令人惊讶的是,美国大型金融公司的债务与股本之比甚至比上世纪70年代还要小。

欧洲银行业也在推进去杠杆化。10年前,德国银行的资产占GDP的3倍有多,如今这一比降到了2倍。欧洲许多大型银行仍然规模巨大,一旦陷入危机,欧洲各国政府也难以束手无策。尽管在过去10年里,这些银行削减相当于整个地区GDP的资产,并间接导致了欧元区经济的低迷,但这种削减程度还远远不够,欧洲前方还有很长的路要走。

企业借贷飙升 但质量下降

踏入2008年危机之时,非银行企业的杠杆率远低于本世纪初。但自那以后,企业的新债务远远超过了它们获得的自由现金。对于罗素2000指数(Russell 2000 Index)中规模较小的公司来说,情况最为明显,不堪一击。

由于工资增长缓慢,大型企业享受了丰厚的利润,这也使得他们能够称受巨大的债务负担。但评级机构的数据显示,信贷质量已经大幅下降。根据标普的全球评级,评级为BBB+、BBB或BBB-的企业数量已经超过了A级的企业数量。这样看来,企业似乎正在“玩弄”评级公司尽可能多地借贷。

客服热线:

客服热线: