据报美联储可能最早在明年春季暂停加息周期,隔夜耐用品订单月率创十五个月最大降幅。美国企业支出放缓且楼市疲弱,或助长加息损及经济的忧虑。

欧盟对意大利预算案启动纪律程序,意大利政府对小幅调整持开放态度。受益于美元疲软及欧洲政经乱局,上一交易日现货黄金一度触及11月7日以来高点至1230.07美元/盎司,目前回落到1225.84美元/盎司。

尽管对全球原油供应不断上升的忧虑犹在,但出现了技术修正的超跌反弹,美油创七周最大涨幅,11月21日收涨2.34%。美国能源股大涨叠加风险偏好回升,美股一度走高,不过因感恩节假期临近,资金做多意愿不强,道琼斯工业指数几乎收平,纳斯达克指数收涨0.92%,报6972.25点。

美国数据不佳或预示经济软着陆周三(11月21日)美国商务部公布的数据显示,美国10月耐用品订单环比下降了4.4%,这是自2017年7月以来的最大降幅。

10月份商业设备订单连续第三个月表现疲弱,因贸易政策不确定性削弱企业在第四季初加快投资的信心。10月份核心资本订单(不含飞机)与前值基本持平,低于经济学家预期中值增长0.2%,9月份数据下修为下降0.5%。

10月成屋销售数据虽微增至522万户高于前值、预期,但总体而言今年房屋购买仍大幅下降。企业在设备方面的支出不振,加上房地产市场乏善可陈,可能会引发人们的担忧,认为加息正在损害经济。

同样表不佳的还有美国11月密歇根大学消费者信心指数终值,由于利率上升和股市大跌,美国人对经济的看法恶化,11月份的消费者信心指数下降超过预期,从98.3下修至97.5,为今年8月以来最低水平。

其中衡量耐用品购物景气的指标跌至三个月低位,买房买车方面的信心指标都表现低迷。密歇根大学消费者调查主任Richard Curtin在一份声明中表示,在就业市场强劲、工资提高和汽油价格下降的情况下,未来几个月投资者信心可能不会突然恶化,不过利率升高对消费者的成本负担影响已经显现。

OECD在近日预计,2020年美国经济成长率将从今年的近3.0%放缓至略高于2.0%,因减税红利影响消退,叠加关税上调增加了企业成本等因素。

该组织认为,贸易紧张和利率上升正在拖慢全球经济增长,预计许多国家将出现经济软着陆,美国可能亦无法幸免。

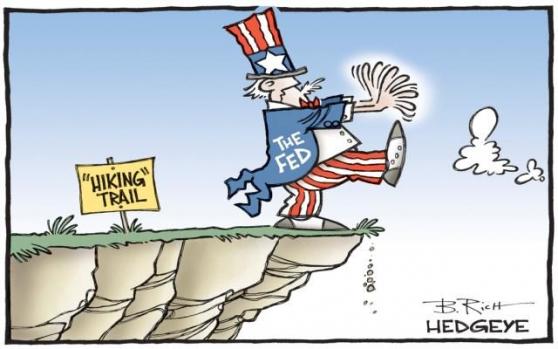

美联储掉转货币政策预期升温,黄金ETF持续受到追捧据美联储资深人士的言论,美联储开始考虑暂停逐步紧缩货币政策的想法,并可能最早在明年春季结束加息周期。

此前,达拉斯联储行长卡普兰、美联储副主席克拉里达都提到,美联储应该保持耐心,因为利率接近其估计的中性水平。偏鹰派官员,纽约联储主席威廉姆斯讲话也耐人寻味,他称美联储不预设货币政策路径。

9月加息点阵图预期中值显示2019年有三次加息,2020还有一次,不过市场预期明年只有两次加息的概率升温,而何时终止货币正常化路径也可能在明年年中被讨论。

市场担忧美联储调转货币政策的预期升温,这使得无息资产黄金受益,而欧洲政治局势的不确定性也刺激了部分避险买盘。

周二(11月20日)黄金ETF持仓量2138.7吨,在10月份触及一年低位后延续反弹势头,持仓量连续第二天增多,达到8月10日以来最高水平。

道明证券分析师Ryan Mckay认为,市场可能会质疑美联储决策者先前暗示的三次加息预期,考虑到此前空头头寸较多,出现了一定程度上的空头回补的情况。

美银美林金属研究主管Michael Widmer表示,黄金仍值得买入,而黄金ETF是一种便捷的交易方式,特别是对散户投资者而言。

高盛与摩根大通仍看涨美元尽管金融市场震荡不安,高盛和摩根大通仍坚持美联储到2019年底还有五次加息的预期不变。两家投行发布的报告称,美联储将在12月年内第四加息,明年年底联邦基准利率将升至3.50%,当前为2%-2.25%。

摩根大通经济学家Bruce Kasman认为,美联储加息次数会比市场目前预期的更多,理由是如果失业率进一步降至3.3%,美联储青睐的核心通胀指标或升至2.3%,届时将迫使美联储进一步上调基准利率目标区间。

高盛分析师表示,近期美股等风险资产回调引发了市场的担忧情绪,认为美联储可能调整货币政策减少对实体融资的伤害。不过从1994年以来对市场下跌的回顾显示,仅当其它金融状况指标也大幅恶化,或经济增速低于长期趋势时,美联储才会放宽政策。他还补充道,尽管近期信用债利差有所扩大,但美国经济增速仍远高于潜在水平。

美原油创七周最大涨幅,市场聚焦下个月的维也纳会议11月21日(周三),美原油收涨2.34%,录得54.64美元/桶,创七周来最大单日涨幅。这主要是受到当天凌晨的API数据大降的余温影响,具体美国截至11月16日当周API原油库存意外减少154.5万桶,预期增加209.9万桶。

另外贝克休斯数据显示,美国原油钻井数量减少3口至885,总钻机数量减少3台至1079。近期油价的暴跌主要是因为供过于求,美国是其中的重要推手。今年以来美国石油增长近四分之一,达到了创纪录的1170万桶/日,而作为先行指标的钻井活动数据下降,短线打压了美油继续下行的空间。

不过晚间美国EIA数据依旧是给原油多头浇了一盆冷水,导致美油涨幅有所收窄,露出了较长上影线。

数据显示,美国11月16日当周EIA原油库存增加485.1万桶,高于预期增加的350万桶,前值为增加1027万桶,创2017年2月份以来最大单周增幅。

多伦多宏利资产管理公司的高级投资组合经理Craig Bethune认为,虽然EIA报告中显示,上周美原油库增加485万桶,但汽油和馏分油库存下降,表明石油需求依然健康。他提到,总体而言,总库存是下降的,库存数据会比人们预期的最坏情况要好,油价可能在未来出现反弹。

OPEC将于12月6日在维也纳与其他主要产油国会谈,沙特阿拉伯提议每天减产至少100-140万桶以稳定价格,目前距离这一时间节点还有两周时间,但这一利多消息并未去充分定价。市场可能认为,俄罗斯不愿意配合承诺减产,该国倾向更耐心地等待观察供需如何平衡,而不是去帮助沙特缓解油价跌势。

另外,由于美国政治方面的压力,沙特减产的幅度也可能有限,美东时间11月21(北京时间11月22日早间)特朗普又发了一条推特,里面写道: 油价在下降。太棒了!就像给美国和全世界大幅减税一样。享受吧!54美元,以前是82美元。感谢沙特阿拉伯,让油价再降一些吧! 紧接着,特朗普又发了一条推文, 让美国再次伟大。

分析师认为明年是否会出现供大于求的关系取决于三个因素,分别是石油市场需求是否强劲(会否有替代燃料普及)、各国的闲置产能还有多少,以及12月OPEC产油国的决定,会否规定减产的具体数额。

风险偏好略有回升,美股在感恩节前止跌受能源和科技类股反弹提振,周三美股小幅反弹企稳,道琼工业指数以平盘作收,报24,464.69点;标普500指数收高8.04点或0.30%,至2,649.93点;纳斯达克指数收涨63.43点或0.92%,报6,972.25点。

近期,美股的暴跌主要是一些科技股牵头,比如巨头苹果公司现在陷入销量、订单下滑的泥潭,苹果果产业链的公司也跟着遭殃。

但短线以纳斯达克为例已经跌至今年4月初的水平,一般在前低位置会有支撑,而昨日石油价格上涨也带动了部分能源股。

RJO Futures的市场策略师Alex Turro表示,在感恩节前夕,市场的追空意愿并不强烈,风险偏好有所修复,另外美联储可能松绑货币政策预期也利好股市。

客服热线:

客服热线: