据悉,近日包括仍在排队待批的科创板基金、存量的开放式权益基金、战略配售基金,至少有2100亿元的资金预留给科创板。

科创板即将正式开闸,该如何对港股科创概念威胜控股(03393)进行估值呢?

威胜控股为港股主要8家科创板概念股之一,市场关注度较低,与金山软件、信利国际、天能动力、以及微创医疗一样,威胜控股也是选择分拆上市。

从2018年的财报来看,威胜控股2018年全年实现营业收入33.4亿元人民币(单位下同),同比增长14%;净利润2.71亿元,同比下降10%,可见业绩没有惊喜,甚至是不及市场预期,但是该公司在年报中就明确披露拟将威胜信息分拆在科创板上市,分拆完成后,威胜信息将继续为威胜控股附属公司,而其业绩仍将于集团财务报表内综合入账。

可见,冲刺科创板将成为公司估值提升的最大催化剂。智通财经APP了解到,早在2017年1月份,威胜信息就开始股份制改造,欲分拆回A上市。

但是港股上市公司拆分资产回A成功者可谓凤毛麟角,从严监管的原因之一是防止相关方通过不同市场之间的估值落差进行制度套利。幸运的是,科创板的设立让这家湖南的明星民营企业威胜信息有了再次回A股的机会。截至2019年4月17日,威胜信息已通过上交所问询。

近日,有业内人士表示,交易所研究部门已经关注到科创板一级市场估值虚高的问题。那么,对于早已实现盈利的威胜信息,其成功登陆科创板,对其控股公司威胜控股估值能有多大影响呢?

持续高企的应收账款影响股价表现

威胜控股主要从事智能计量解决方案业务,通过三个业务部门运营:智能电表部(电AMI)、智能计量解决方案部(通讯及流体AMI)、智能配用电系统及解决方案部(ADO)。

而拟分拆的威胜信息技术主要从事两项业务:数据采集终端和水、气和热量表。截至2018年报公告日期,威胜控股拥有威胜信息技术 65%股权。

在 2018 年国家电网采购量下降的情况下,威胜控股虽然实现了营收增长,但是净利润同比下降10%,其中电力AMI业务收入由2018年的15.91亿元增加 9%至2018年的17.349亿元,来自通讯和流体 AMI 的收入 在 2018 年增加 23%至 9.299 亿元,ADO业务同比增加16%至6.755亿元。可见,威胜信息的业务增长明显快于其他业务。

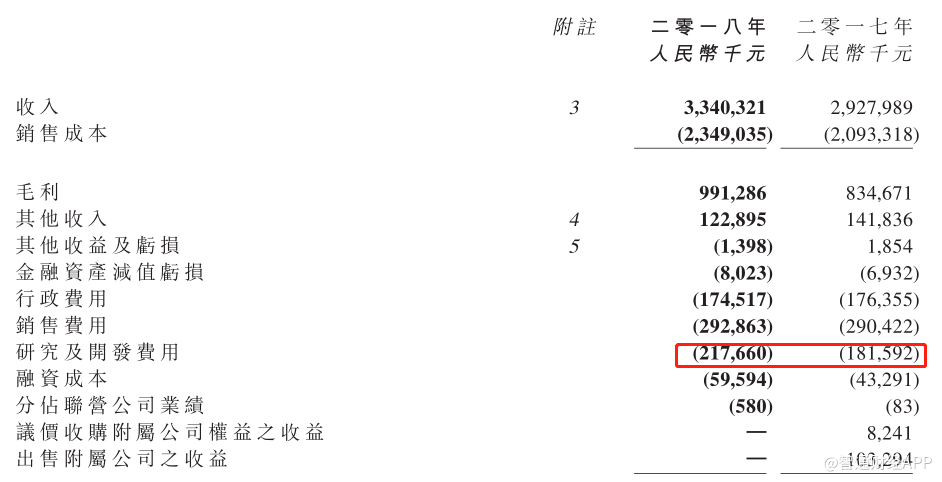

智通财注意到,其净利润出现负增长,一来受到国家电网采购减少,二来受研发投入增加影响,如其研发投入由2017年的1.82亿元增加20%至2.18亿元。

威胜管理层此前表示,国家电网正在推动泛在电力物联网的发展,这将产生对高端测量设备的需求,因此其2018年的研发支出增加正是为新标准作准备,预计国家电网很可能在2019 年发布测量设备和通信的新标准。

自公司发布年报以来,公司对其新的测量设备增长动力及前景非常有信心,此外又有分拆登陆科创板的利好催化,尽管资本市场反应并不强烈,但这并不影响公司近来持续回购。

值得注意的是,公司持续高企的应收账款,可能也是造成股价低迷的主要原因,其2018年的应收账款及应收票据净额为27.16亿元,较2016年同比增加15%,其2018年应收账款及其他应收款及预付款总额更是高达33.04亿元,接近于全年的营收33.4亿,2017年应收账款总额更是高达32.45亿,远高出当年的营收29.28亿。

值得一提的是,威胜信息一样面临过高的应收账款。如威胜信息2016年,应收票据及应收账款账面余额甚至超过了营业收入,而2017年和2018年占比分别为71.40%和74.19%。

威胜信息业绩已占到威胜控股的42%

目前,威胜信息已成为一家聚焦于智能公用事业领域的物联网综合应用解决方案提供商,并逐步向智慧消防、智慧路灯等领域拓展。

如从客户方面来看,主要集中在国家电网和南方电网以及部分城市的市政系统,做过粤港澳大桥和上海世博会这样的明星项目。

从财务数据来看,威胜信息2018 年净利润为1.77 亿元,分别高于2016、 2017年的8050 万元、1.49 亿元,营业额也从2016年6.803 亿元增加至10.386 亿元。

鉴于威胜控股持有威胜信息65%的股权,对应权益净利润为1.15亿,占威胜控股全年业绩的42.45%。

根据招股说明书草案,威胜信息在2018的前五大客户分别为:国家电网、南 方电网、威胜控股、长沙供水和 ISK Raemeco Energy Measurement,合计占 2018 年总营业额的 64.78%。

并且披露,在满足利润分配条件的前提下,公司原则上每年度进行一次现金分红,并且每年向股东现金分配股利不低于公司当年实现的可分配利润的 20%。

威胜信息本次融资金额为6.05亿元,主要投向物联网感知层监测设备、流体传感设备扩产及技改等项目及补充营运资金项目。显然,其搭上科创板顺风车募集资金扩产的意愿迫切。

成功分拆上市后,威胜控股该如何估值?

对于科创板公司而言,要保持科研优势和竞争优势,它的研发投入一定要很高,因此研发投入占比也是估值的参考因素。

作为参考,目前公告申请科创板上市的这些企业里面,江苏北人是一家做机器人的公司,目前市值大概17亿左右,市盈率在40倍左右,它的科研投入占比只有3%。而另一家企业,先临三维是做3D打印的,它的市值是20亿左右,目前市盈率是70倍,这三年科研投入占比平均超过15%。

而2016-2018 年,威胜信息的研发费用分别为 5214.65万元、8174.47万元和7407.74 万元,营业占比分别为7.67%、8.21%和7.13%,属于中间水平,因此估值不会太低。

此外,从毛利率来看,科技企业如果有核心竞争力,那么毛利率一定是不低的。2016年-2018年威胜信息的主营业务毛利率分别为27.24%、35.41%和32.47%。

鉴于威胜信息早已实现盈利,且近几年业绩增速较快,可以用PEG(市盈增长比率)和PS(市销率)进行估值。

从行业发展来看,随着终端连接的广泛化、服务的平台化及数据分析的延伸化,物联网整体解决方案在各个应用领域持续渗透,行业增长将继续维持在较高水平,公司预计2020年行业规模将达到7.1万亿美元,2014-2020年复合年增长率高达20.7%。

综上,鉴于公司2018年毛利率下降,盈利增速放缓,说明公司所处智慧公用事业行业细分领域众多,在贡献公司主要收入的电力市场,其处于充分竞争状态,但是保守给予25倍不为过。

根据行业增速,按20%增速计算,预计威胜信息2019年净利润为2.124亿元,威胜控股持有其65%股权,权益净利润为1.38亿元,按25倍PE计算,对应估值约35亿元。

鉴于威胜控股估值中枢长期处于12倍,跟目前该股13倍TTM相差不大,因此分拆后的威胜信息,为其估值主要催化剂。

截止2019年4月31日,威胜控股总市值为40亿港元,对应人民币约34亿元,相当于扣除威胜信息业绩占比的42%,其它业务价值为0,因此,只要威胜信息成功登陆科创板,威胜控股的估值将获得提升。

客服热线:

客服热线: