智通财经APP获悉,招银国际发表报告表示,邮储银行(01658)的营运效率提升及减税效应带动盈利加速增长。邮储银行2019年首季净利润达到185亿元(人民币,下同),占市场一致预期全年盈利预测的32.5%。净利润同比增速由2018年全年的9.7%提升至12.2%,而一致预期对2019年全年增速的预测为8.8%。得益于收入端的稳健增长及成本收入比的下降,拨备前利润保持强劲增长,同比增速14.4%。不过,减值拨备同比大幅增加24.5%,一定程度上削弱了净利润增速,但部分被增加政府债投资导致的所得税同比下降9.3%所抵消。

业绩正面因素

1)由于收入增速大于开支增速,成本收入比同比下降2.5个百分点至53.3%,显示邮储银行的营运效率有所改善;2)资产扩张速度提升,环比增长6.6%,由于贷款的稳健增长,公司贷款及零售贷款分别环比增长6.9%及5.2%;3)存款增长强劲,环比增速为6.0%,主要由零售存款贡献,而这得益于该行广阔的网点布局;4)资产质量进一步改善,不良贷款率环比下降3个基点至0.83%(行业最低水平),拨备覆盖率则环比提升16.4个百分点至363%(行业最高水平)。

业绩负面因素

1)净息差环比收窄8个基点,至2.58%,可能是由于监管要求降低对小微及民营企业的贷款利率。此外,邮储还扩大了债券投资规模,主要投向政府债券,虽然具有减税效应,但收益率低于贷款。同时,同业资产环比提升20%,可能是由于降准释放的额外资金,适度增加了同业拆借;2)资本充足情况有所减弱,由于一季度放贷速度较快,核心一级资本充足率/资本充足率环比下降16/32个基点至9.61%/13.44%。

该行表示,邮储银行估值依然较为吸引。该行预期2019年一季度业绩将对邮储银行的股价表现产生正面影响。邮储目前的估值为0.68倍2019年预测市帐率,低于其历史平均的0.79倍及H股中国上市银行平均的0.74倍。该行认为,邮储应该较同业享有估值溢价,因为其具备更强的零售优势及更强的风险抵补能力来抵御宏观经济的下行风险。潜在催化剂包括货币政策边际性收紧、由信用成本下降带来的盈利增速进一步提升,以及市场一致预期上调全年盈利预测。

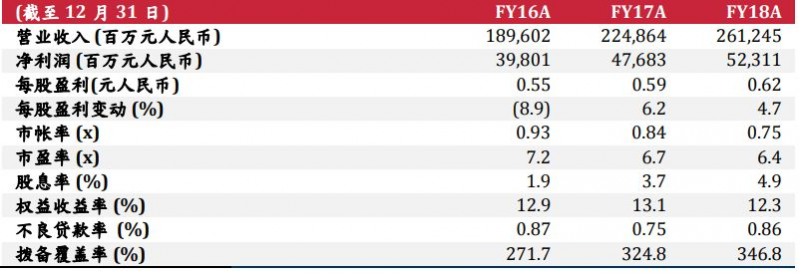

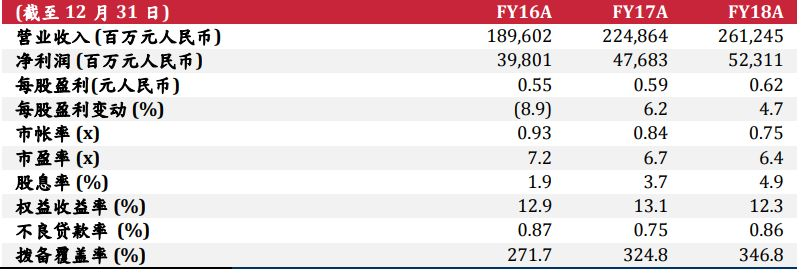

财务资料

客服热线:

客服热线: