十年跌宕起伏,Uber终于上市了。

投资界(微信ID:pedaily2012)消息,巨无霸Uber终于迎来敲钟时刻,发行价定为每股45美元,出售1.8亿股普通股票 。按此计算,Uber估值高达800亿美元,缔造了今年创投圈IPO历史纪录。

成立于2009年,Uber开创了共享出行模式,也颠覆了外界的认知——把钱当作兴奋剂,最终长大迈向IPO。据不完全统计,Uber一共进行了至少15轮融资,累计金额超过150亿美元,堪称史无前例。

一路争议,一路狂奔,Uber惊心动魄的发展历程,成为互联网圈过去十年的缩影。

Uber崛起:

它曾掀起互联网公司高估值浪潮

在Uber出现之前,人们的出行方式从未被如此改变。

这一切,源于那位“史上最倒霉的成功创业者”卡兰尼克。他早年的人生就经历了各种起伏:小学就会写编程,大四辍学创办音乐交换网站,最后被迫卖掉公司,宣告破产;三年后创立了RedSwoosh,在2007年卖掉公司成为千万富翁,尽管在此期间他多次走入人生低谷,但都挺了过来。

后来创办Uber的故事人尽皆知。苦于寒冬的夜晚叫不到车,卡兰尼克萌生了开发手机打车软件的念头。Uber在2009年应运而生,隔年10月开始引入外部资金,崭露头角。

为什么Uber迅速崛起?

从Uber外卖业务的一个小例子中或许可以窥见。决定推出外卖业务后,Uber突然有了成千上万的快递配送员在伦敦市区里穿梭,迅速占领市场,一位UberEATS 的前员工回忆:“在几周内烧掉我们的营销预算是我们做过的最好的决定之一。” UberEATS在几周之内就迅速取代了在伦敦排名第二位的外卖服务商。

出行业务的逻辑也是一样。它始于一个绝佳的想法,又懂得利用资本的力量提供给用户良好的体验,迅速铺开市场。

2012年,Uber利用3年时间力破非议,大获用户欢迎,成为出行领域的霸主。这一年,大洋彼岸的滴滴成立,早于Uber上市的美国第二大打车应用Lyft诞生,开启了同行业竞争者间的围追堵截。

为了竞争,Uber在全球各地区病毒式扩张,争夺全球市场份额的战略渐渐演变成补贴大战和价格战,这也是近十年互联网圈最疯狂的“烧钱”竞赛。

备受外界抨击的“烧钱”行为,VC们却不以为然。美国雷洛克风投公司合伙人simon rothman曾撰文:一个理性的竞争者只会用钱换速度,只要获取用户成本小于终身价值,它们就会尽量多地获取用户。这就是为什么Lyft 有一个好的开头,但Uber 却后发制人的原因。

然而,原本可能成为教科书般的扩张路径,却在中国遭遇折戟。2016年,优步中国被滴滴收购,中国市场成为了Uber的遗憾。

钱是Uber的兴奋剂,冷静后也浮现一系列问题。最近两年,Uber麻烦缠身。一连串的负面新闻和法律诉讼显示,Uber的经营方式、竞争手段,甚至职场文化和卡兰尼克的个人作风,都遭到投资者、媒体、业界人士和公众的质疑。2017年8月,卡兰尼克被迫宣布永久辞职。

从出行到外卖

Uber到底值多少钱?

此后,估值争议一次又一次将Uber推上风口浪尖。

最初传闻,Uber的IPO估值将接近1000亿美元,甚至一度达到1200亿美元;4月25日《华尔街日报》称,Uber IPO的估值最终被下调为800至900亿美元;甚至,著名资产估值专家、美国纽约大学斯特恩分校教授达摩达兰用两种方法对Uber的价值进行了评估,得到的结果分别是617亿美元和586亿美元。

1200亿到586亿的估值差,横亘在中间的是一份始终亏损的报表,成立了10年,亏损了10年,Uber始终在挑战投资人的耐心。

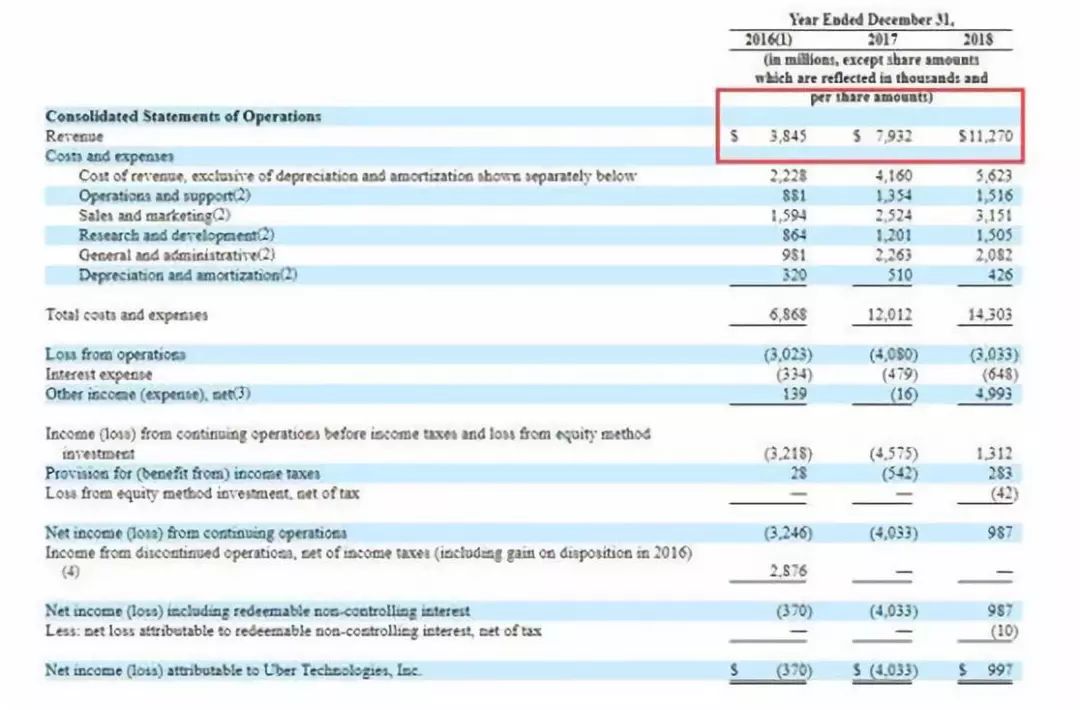

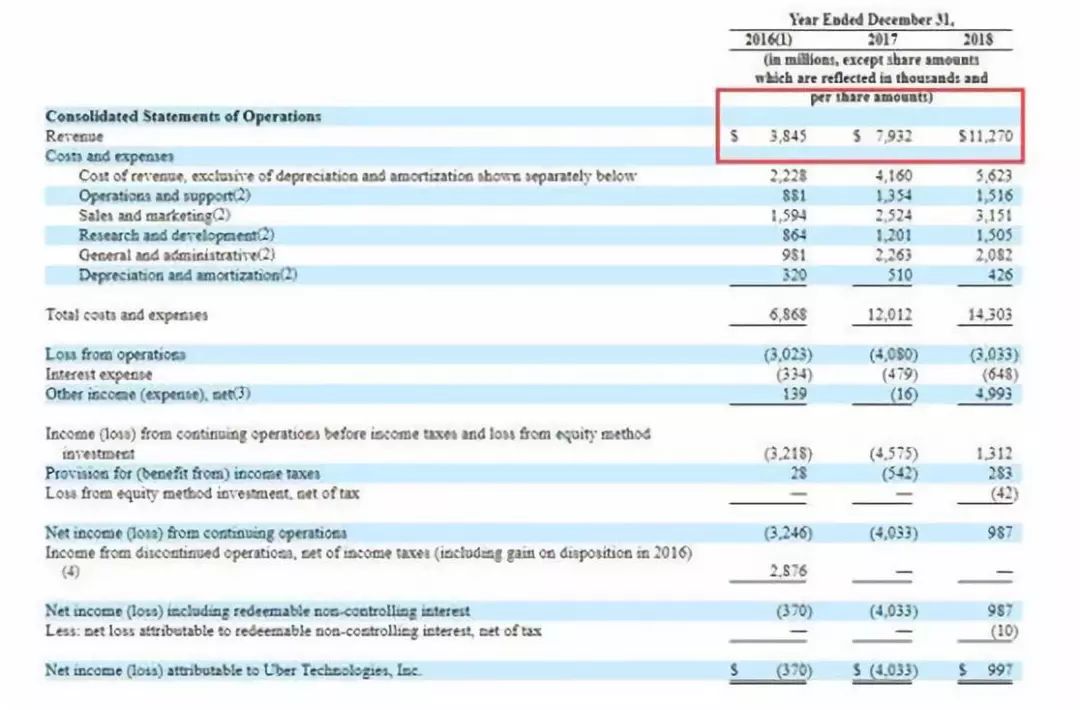

招股书显示,Uber在2018年营收为112.70亿美元,高于上年的79.32亿美元,同比增42%。不过,Uber在2018年的运营亏损为30.33亿美元,上年同期运营亏损为40.80亿美元。

实际上,几年内,Uber为了扩大发展规模持续在市场运营及平台建设上不断投入,导致亏损率不断上升,对网约车司机的补贴也成为Uber最大的负担之一。于是,为了减少亏损来实现顺利上市,Uber不得不减少补贴和司机抽成,这直接导致了5月8日美、英、澳等地司机罢工抗议工资苛待。

为了缓解压力,Uber送起了外卖。根据招股书,Uber现如今的业务可以统分三类:出行、外卖以及其他。表面看起来,Uber丰富了业务体系,但打车仍然是营收的大头。所幸的是,ber推出的外卖业务增长较为可观,外卖业务的营收增长在2017年为2059%,2018年为106%,比出行业务快很多。

Uber还开始了“瘦身”计划。资料显示,Uber将其东南亚业务卖给了竞争对手Grab,并换取后者30%的股权;随后也把俄罗斯的生意合并给了Yandex.Taxi,截至2018年底,Uber对这家公司持股38%。

回顾Uber的成长历程,亏损是逃不开的字眼,但这并不意味着这家公司没有未来。想当初,亚马逊上市时,也头顶亏损的阴霾,如今却坐拥近万亿美元市值。

问题在于,二级市场的投资者是否会相信Uber的故事。从Lyft的上市表现来看,情况似乎不太乐观。

一场财富盛宴:谁赚得最多?

Uber上市,造就一场财富盛宴。据投资界不完全统计,成立至今,Uber一共进行了至少15轮融资:

其中,Uber最大股东是软银愿景基金旗下的SB Cayman 2 Ltd.,持有Uber股份16.3%或逾2.22亿股。而Benchmark Capital Partners是第二大股东,持股11%或1.50亿股。

投中阿里巴巴之后,孙正义一直在寻找各个领域的领头羊。2017年12月,软银冒险决定向Uber注入超过70亿美元的资金,并安排两名员工进入Uber的董事会。当时孙正义相信,尽管陷入困境,Uber始终很有前途。

坊间流传着当时的情景:Uber起初并不想接受软银的投资,但孙正义公开放话,如果无法达成他想要的交易,就会转而支持其竞争对手lyft,这一做法导致Uber宣布接受软银给予的90亿美元融资。

事实上,软银先后投资滴滴与Uber。如果回头看,这一步棋堪称绝妙,后面助力促成了滴滴与Uber的合作关系。

如今,Uber的上市将上演一幕幕创投圈经典回报。押宝Uber,是Alphabet早期投资分支机构(谷歌风投)当时最大的一笔投资,其2013年向Uber投入的2.58亿美元,如今已经增值近20倍。出行浪潮下,Alphabet无疑是最大赢家之一,2017年,Alphabet还通过晚期投资分支机构(CapitalG)向Lyft投资5亿美元,拥有其上市前大约5.3%的股份。

值得一提的是,2011年高盛运用自有资金下了500万美元于Uber,如今这笔投资或许收获至少120倍的丰厚回报。

尽管不受欢迎,又迫于股东压力辞职,但Uber前首席执行官兼联合创始人卡兰尼克依旧是公司的最大个人股东,依旧是赢家——Uber董事和高管合计有33.9%的持股比例,其中,卡兰尼克持有8.6%,为公司第三大股东。而在上市之前,2018年,卡兰尼克曾将最初持有的Uber约29%的股份出售给软银,套现约14亿美元。此外,Uber的另一位联合创始人加勒特•坎普持有6.0%股份,是公司的第二大个人股东。

个人赢家远不止两位联合创始人。亚马逊创始人兼首席执行官贝索斯早期投向Uber的300万美元即将为他带来约4亿美元的回报,尽管这对于贝索斯来说九牛一毛。有趣的是,和孙正义一样,贝索斯投资Uber的逻辑也是为了其隐秘的“出行帝国”。

不仅如此,Uber的许多早期员工也持股庆祝。据媒体报道,仅在中国,多名Uber前员工已经收到公司发来的邮件。当年Uber退出中国后,700多名员工手中仍持有期权。

所有的这一切,终于等来了兑现的一天。

【本文为投资界原创,网页转载须在文首注明来源投资界(微信公众号ID:PEdaily2012)及作者名字。微信转载须在文章评论区联系授权。如不遵守,投资界将向其追究法律责任。】

客服热线:

客服热线: