作为传统零售业态,百货行业曾经一度风光无限,然而在2010年之后,百货行业迎来了“至暗时刻”,长达数年的低谷期,伴随着模式老旧、管理低效、客源流失、经营亏损,许多大型百货企业面临着关停并转的窘境。

新的经济环境和新零售模式出现,倒逼百货公司创新求变。面对巨大的转型压力,百货行业的经营者、从业者们已经意识到行业在新的经济环境中必须寻找经营升级,整合全渠道发展、引入数字化管理、协同多种业态。

百货巨舰,重回航线百货行业作为社会零售最大的终端之一,其发展态势集中反映的是整个消费环境的缩影。

国家统计局的数据显示,2018年超市、百货店、专业店零售额分别同比增长6.8%、3.2%、6.2%,其中百货零售销售额的增速垫底。而这一年我国的社会消费品零售总额达到了38万亿元,比2017年同比增长了9%,扣除价格因素实际增长6.9%,也就是说,百货行业的增速远远低于社会消费品零售的增速。

不过,从百货行业的整体盈利能力来看,其实力仍不可忽视。中国百货商业协会据显示,2018年百货店利润总额增长了6.4%,与社会消费品零售的增长几乎处于一致水平。

百货公司在经历了长达数年的低潮期之后,多数百货企业整体呈现出触底反弹的迹象。以几大典型百货企业为例,SKP 2018年销售再创135亿元新高;银泰百货年度同店同比大幅增长37%;王府井集团2018年净利润为近五年最高;远东百货在大陆的业务10年来首度由亏转盈等。

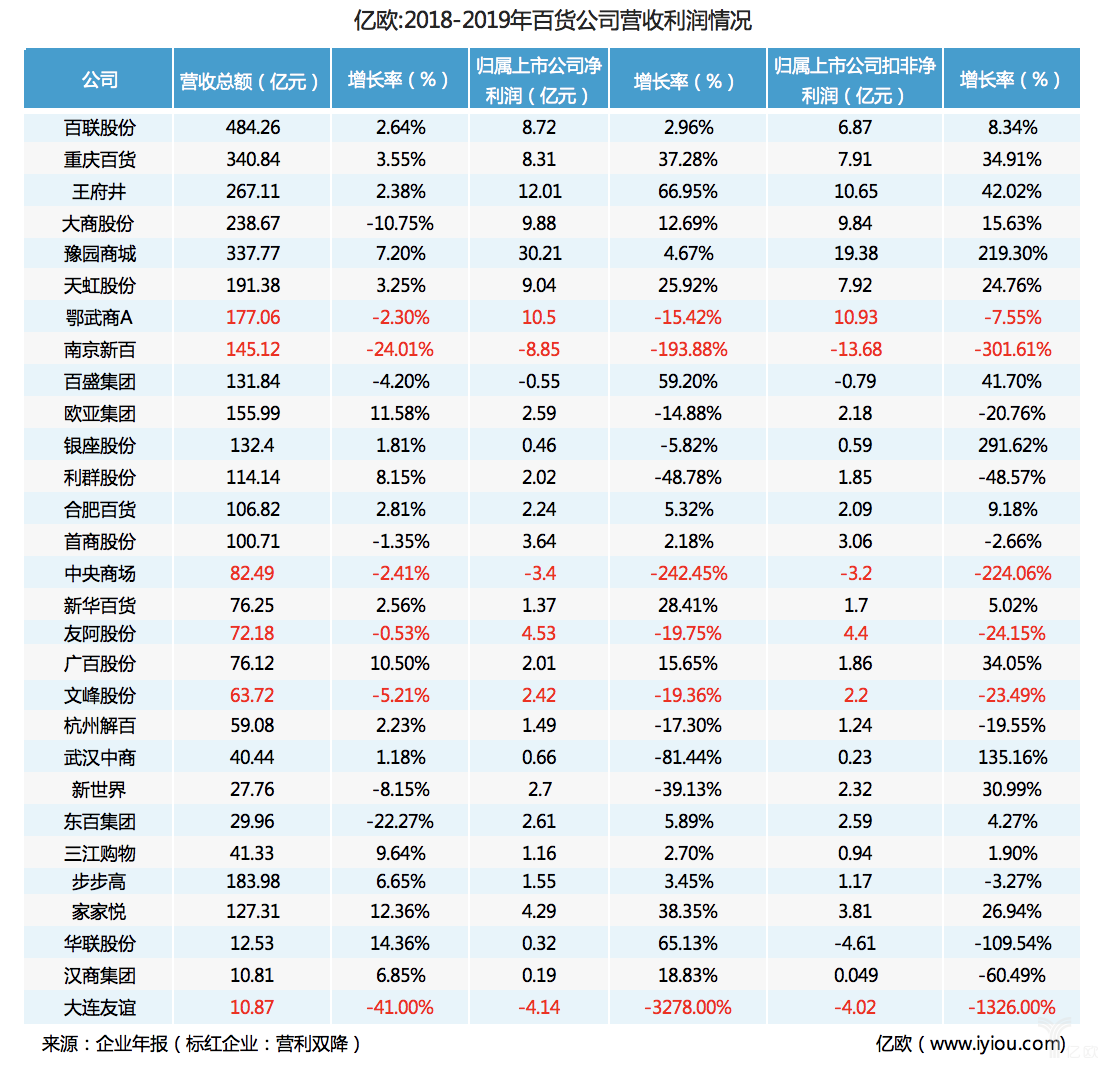

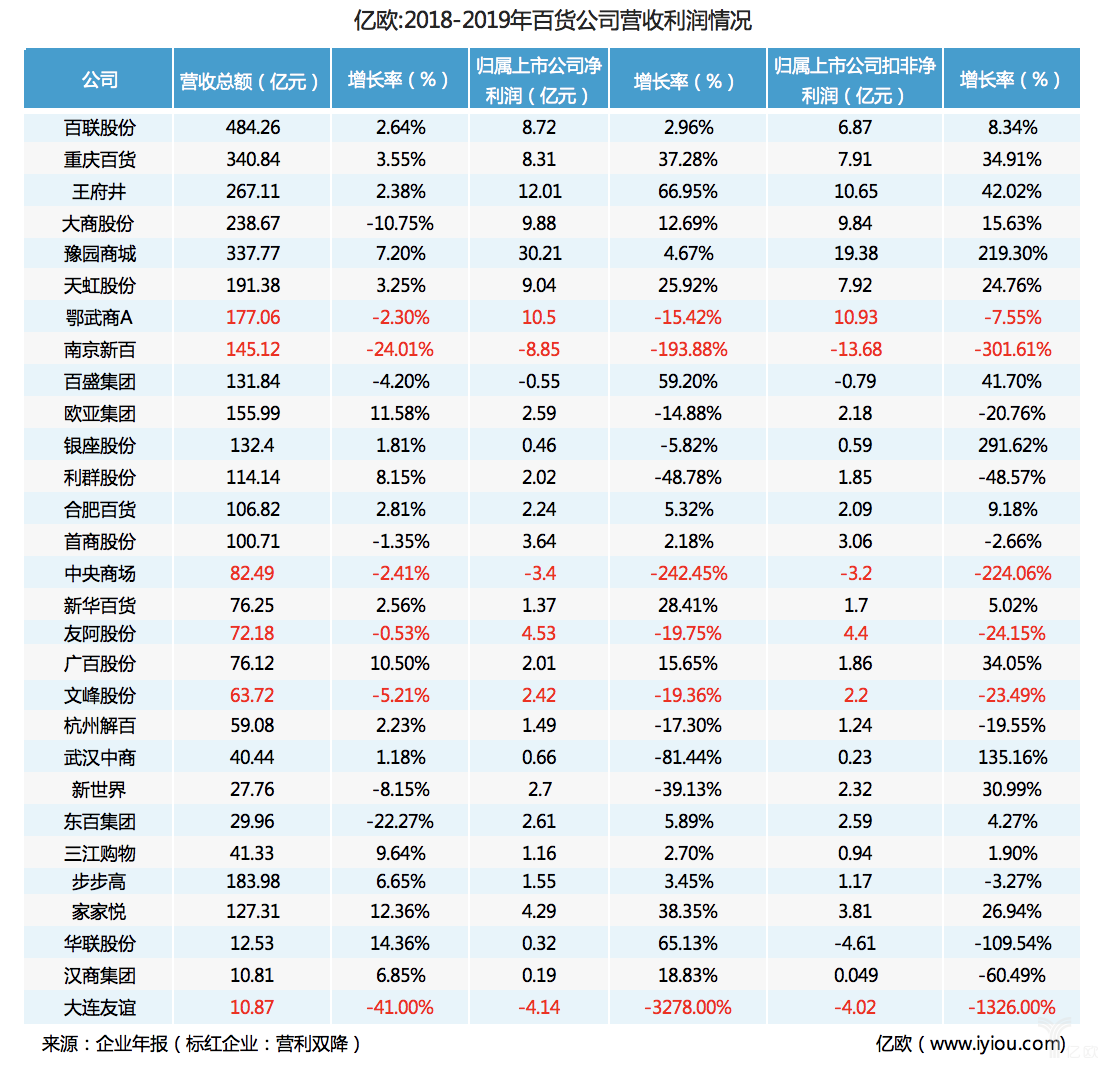

亿欧盘点了29家百货公司,整体来看,首先,百货企业的营收能力呈现出明显的两极分化。

头部公司诸如百联股份、重庆百货、天虹股份、王府井百货积均保持了平稳增长,营收平均增长超过10%,但有6家百货公司出现了营利双降,像大商股份、大连友谊等公司营收严重下滑,是由于其区域性特征明显,主要分布在东北地区,而东北地区正是人口净流出、经济呈现负增长的地区,百货企业呈现负增长趋势亦是必然结果。

其次,百货企业区域性特征显著,下沉市场还有增量空间。

早在2011年-2014年之间,步步高、南京中商、鄂武商、合肥百货、广百股份等上市公司纷纷开始在三四线城市布局,这些城市本身的存量市场非常大,例如一个普通三线城市,常住人口在百万人口以上,其地方性购买力在节假日期间尤其凸显。其地方性购买力在节假日期间尤其凸显。一位百货从业者告诉亿欧,黄金珠宝等贵重商品仍然以线下渠道为主,像黄金珠宝一类的商品打折促销力度大,在节假日期间销量明显高于其他品类。

一组数据可以说明这个现象,2018 年,全国限额以上金银珠宝企业商品零售额为2758 亿元,同比增长为7.4%,旗下拥有“老庙黄金”和“亚一珠宝”两大连锁品牌的豫园商城,去年黄金销量同比增长了15.93%。

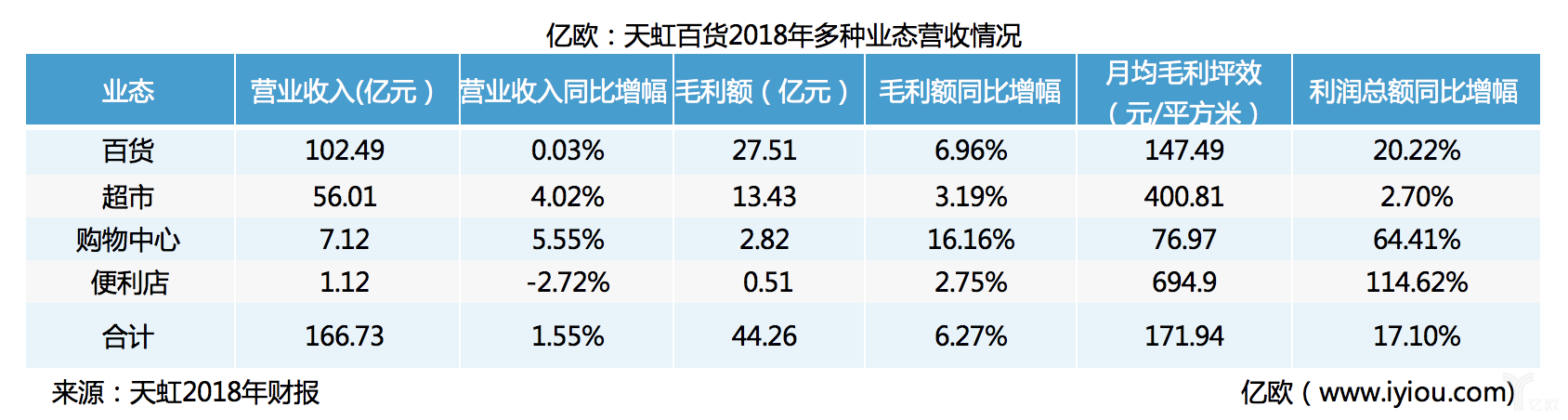

再者,百货公司的多业态发展趋势明显,超市利润率更高,便利店仍然在探索阶段。

天虹、百联等百货公司实现营收增长,离不开经营上的变革,积极拓展多业态发展,进军便利店和超市业务,提升供应链效率。

由于食品类、日用品类等快消品的购物频次高,出货量大,是超市及便利店业态经营的主要商品类型。相较于传统的百货模式,超市和便利店业态月均毛利坪效更高。以天虹百货为例,2018年在新开的七家综合百货店及购物中心均配置了超市业态,此外独立超市space新增8个门店,新增微喔便利店48家。便利店的月均坪效可以高达694.9元/平方米,是百货业态的近5倍之多。

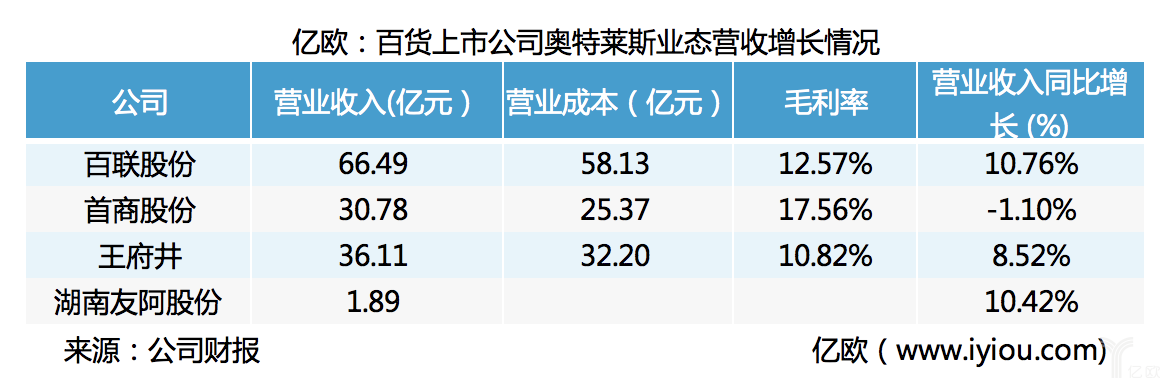

此外,百货公司纷纷推出的“名品+折扣”奥特莱斯业态正在受到追捧,这种零售业态既能让顾客享受电商价格般的优惠,又能提供心理+物质双重感受的场景化零售。

在欧美国家,奥特莱斯模式正在受到包括西尔斯百货、塔吉特百货、梅西百货等在内的各大百货公司的重视,成为一匹不可小觑的“黑马”。而在国内,推出奥特莱斯业态的百货企业还仅限于北京上海等一线城市,本身奥特莱斯业态毛利率并不高,主要依赖高额成交量,更加适合消费能力较强的城市,从百联股份、王府井等公司的数据来看,奥特莱斯业态的营业收入保持着较高的增长,未来会有更多百货企业尝试拓展奥特莱斯业态。

如果单纯从营收排名前五位的百货公司来看,面对零售市场的变化,百联股份、重庆百货、天虹股份等巨头公司大刀阔斧的变革经验值得一些正面临亏损的百货公司借鉴。

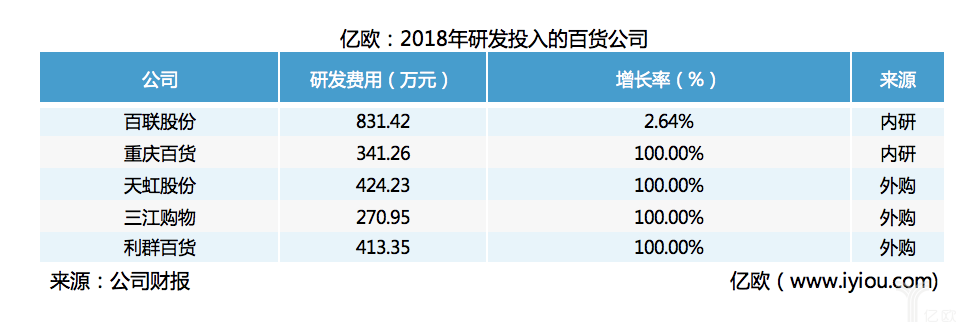

重构线上线下,全渠道布局百货行业属于传统人力密集型业态,并不是一个技术驱动型的企业,但随着零售行业数字化转型趋势,走在改革前列的百货企业已经开始在技术研发上投入费用,但整体金额都在百万元级别,并不算多。

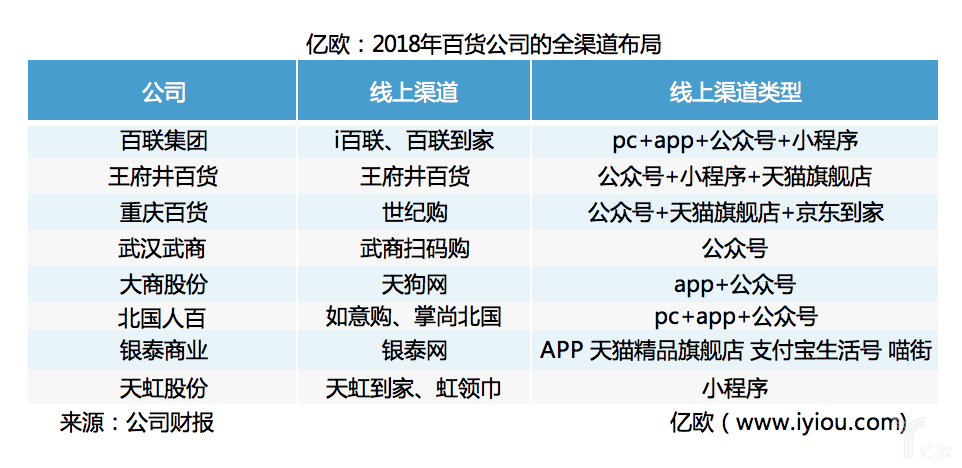

作为实体零售的百货行业在受到互联网冲击的同时也在寻求新的变革,打通线上线下渠道成为各大百货公司寻求转型的突破口。实现线上下单线下取货的购物体验,不仅能够带动线上购物,还能实现为线下导流。

但是传统百货公司自建电商模式的路子走的并不通畅。这是因为多数传统百货公司是联营模式,该模式下导致一个后果,就是令百货公司对货源渠道、库存情况和商品价格、消费者的购买情况都知之甚少,在百货公司和消费者之间隔着品牌方,实体百货零售管理上不能直接触达消费者,这是在转型上面临的首要问题,这也就是为什么早期百货公司自建电商模式行不通的原因之一。

打通线上线下的前提是百货公司需要完善自身的供应链体系,像百联股份2019年的工作重点放在了双向引流上:一方面重点推进供方直送模式,通过拓展外部销售渠道、利用线下资源和公司内部资源,做好线上运营;另一方面,强化云店业务,进一步发挥并激发门店潜力,打造以“门店为主体”的新零售生态圈。

天虹股份推出了线上购物小程序“天虹到家”,财报显示截至2018年底,天虹到家上线门店累计达66家,销售同比增长118%,线上再造一个百货商城似乎正在变成现实。

作为阿里巴巴新零售布局中首个被入股的传统商超,三江购物一直被当做阿里巴巴新零售的样本,三江购物财报数据显示,线上销售的营业收入为2.72亿元,占主营业务收入6.86%,同比增加275.55%,利用三江购物APP、创新店、淘鲜达等加快了线上线下的融合。而银泰百货作为阿里巴巴在百货业态的布局,已经实现了APP、天猫商城、支付宝生活号、喵街等多个渠道的接通。

数字化转型,联结人货场新零售大潮之下,联结人货、场,数字化必不可少。头部百货公司正在积极融入数字化变革,除了打通线上线下购物体验之外,还为消费者提供购物体验的数字化场景,会员体系的数字化管理,货品的库存管理、结算管理和价格管理。

2018年,利群百货与腾讯达成战略合作,其中控后台的系统来自腾讯技术团队,利群网的线上业务和利群采购平台共计实现销售收入7.16亿元,同比增长了59%。

截至2018年12月,利群网商会员数近百万,采购平台近2万会员、入驻商户近300家,数字化管理向着好的方向转变。

天虹股份财报显示,截至2018年底,天虹数字化会员人数达1644万,天虹APP会员人数达840万,全年GMV17.96亿元,同比增长32%。超市自助买单销售占超市销售达35%;全年数字化专柜合作数量达571个。

重庆百货统一了微信会员平台,零售场店全覆盖安装应用客流计数器,上线消费自主研发的智能客服机器人,部分场店试点上线自主研发的安卓版POS收银系统,上线柜位空间管理系统,部份品牌试点单品码管理,试点刷脸支付,上线多点智能购,上线自动补货系统等数字化管理。

场店调改,多业态发展百货行业在一定程度上属于资金密集型产业,在资本运作层面,在过去一年中,百货行业发生了多达20起并购重组案例,苏宁易购收购万达百货、首旅整合王府井百货。

除了有国有企业混改的原因外,优化产业结构,扩大企业规模,整合产业链资源,都是引起百货行业并购重组案的考虑因素。百联股份旗下控股子公司参与投资设立百联时尚产业基金,正是出于向渠道上有延伸的考量。

这个过程中,还包括了互联网公司在实体零售上的布局,腾讯、京东、阿里强势入股百货企业,在百货业态上对传统零售进行互联网改造。

在管理层面,优化门店组合,关停亏损的门店,拓展新的业态,都是过去一年中百货公司的努力方向。

重庆百货也将场店调改列入了工作重点,百货深化品牌分级管理,超市完成部分门店餐饮化和场景改造,提升了购物体验。电器数码、智能、健康类产品销售同比增长31.2%。

此外,重庆百货还在网点开发上进行优化,公司全年新开业和新签约网点共24个,面积18.57万平方米,关停网点18个,开始试点首家24小时生鲜社区便利店。

值得一提的是,最近三年当中,便利店以其高坪效受到越来越多百货公司的关注,百联股份、重庆百货、天虹股份也纷纷入局,但是由于过度扩张、选址不佳等原因,在过去一年中,一大批便利店被关停,百联股份在新开69家便利店的同时,还关闭了201家亏损的便利店,天虹百货也在去年关闭了37家便利店。

积极拓展新业态的同时也要防范风险,深入场店调改、优化网点开发是精细化运营的基础。

从目前中国的消费市场来看,既是处于消费升级阶段,也是一个存量市场阶段,门店增幅、顾客增量、销售增幅持续放缓,但同时消费品单价、品质消费和体验式消费正在崛起。

百货企业不仅需要从经营思维上转变,也要在人、货、场三个领域根据消费特征的变化改变经营策略。

百货业态已经不仅仅是一个消费渠道,更是一个体验中心,从渠道卖场到“运营型“卖场的转型,需要更为精细化、更加全面的数字化管理。

从今年年初,陆续有新世界百货、长安商场等老牌百货地标关店进行升级改造,而且有越来越多的百货店正在计划进行调整改造。

已经完成改造的百货商场,普遍增加了餐饮、儿童等服务和体验业态,经营上也更加贴近消费者,百货商城正在成为集服务、娱乐、消费与一体的社区中心。

而在新零售时代,技术正在改变这个传统业态,在百货商场里增加诸如人工智能语音导购等互动式消费体验设备;中控后台引入更全面、更精细化的会员管理系统,挖掘会员价值;用人脸识别技术输出消费者画像,捕捉消费者场内动线与热力区域为调整商品结构提供依据。利用技术,围绕人、货、场来重新定义“百货”,让百货这个百年业态重新释放消费力量。

【本文为合作媒体授权投资界转载,文章版权归原作者及原出处所有。文章系作者个人观点,不代表投资界立场,转载请联系原作者及原出处获得授权。有任何疑问都请联系(editor@zero2ipo.com.cn)】

客服热线:

客服热线: