【资管巨头:下一场危机来临时 央妈们还能救场吗?】今年是金融危机后的第十年,多国央行或屡次收紧货币政策,如美联储;或加息一次意思意思,如英央行;或暗示将收紧货币政策,如欧、日央行。

【资管巨头:下一场危机来临时 央妈们还能救场吗?】今年是金融危机后的第十年,多国央行或屡次收紧货币政策,如美联储;或加息一次意思意思,如英央行;或暗示将收紧货币政策,如欧、日央行。

今年是金融危机后的第十年,多国央行或屡次收紧货币政策,如美联储;或加息一次意思意思,如英央行;或暗示将收紧货币政策,如欧、日央行。

也正是因为这轮经济扩张持续了十年,美股、原油十月以后都表现不佳,市场上有越来越多的人开始担心经济衰退的风险。

Wellington Management宏观策略师Jens Larsen表示,在下一次危机中,发达市场央行将减少使用量化宽松及负利率,更多地使用宏观审慎政策。虽然央行将维持一定的流动性,但救助特定金融机构和市场将变得更困难。

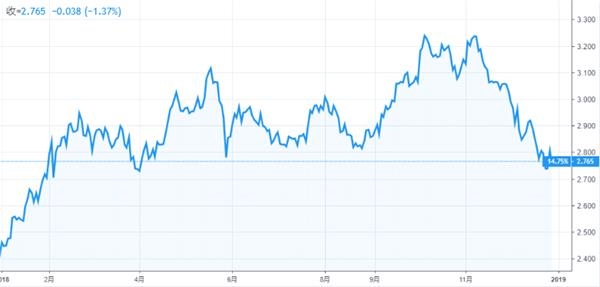

收益率年初至今走势,图片来源:TradingView,点击图片即可轻松开始交易~)" />

收益率年初至今走势,图片来源:TradingView,点击图片即可轻松开始交易~)" />(美国十年期国债收益率年初至今走势,图片来源:TradingView,点击图片即可轻松开始交易~)

Larsen分析指出,2008年金融危机后,量化宽松和负利率等应对策略成效显著。

不过,下一场危机时,大幅购入资产将不再是央妈们的首选。美国、英国和欧元区等地央行将很可能避免使用负利率。

他认为,央行的货币政策将更着力在政策意图的沟通,因为这可以帮助锚定政策利率以及通胀预期,并同时在变化的市场环境中,维持因应能力。

2、更多地使用宏观审慎政策

宏观审慎政策听起来讳莫如深,其实就是指银行资本缓冲,以及压力测试等政策。

Larsen表示,宏观审慎政策是央行的一个重要调控工具,以应对杠杆过高和监管不足。以上这两点是2008年金融危机的始作俑者。

3、央行将维持流动性的提供

他认为,央行缩表不是为了制造流动性挤压,或者不让市场碰央行的钱。

相反的是,他预测发达市场央行未来将在需要时有效地提供流动性,报价相比抵押利率将更接近于政策利率。从而,有偿付能力的银行不会缺少流动性。

4、救助破产的企业市场将更困难

虽然他认为,在下一次危机中,银行不太可能缺少央行提供的流动性,但是央行若要救助一个特定的机构或是市场将变得更为困难。

就美国而言,当下的立法限制了美联储救助个别机构和承担风险的能力。

在欧元区,救助银行的制度已经变得更为规范,这限制了欧央行的灵活性。

1、长期利率上升幅度将低于历史水平

Larsen预测,在这轮扩张周期中,长期利率上升幅度很可能将低于历史水平。而在下一次危机中,长期利率将回到历史低位。

他预计,信贷增长将变低,银行业的杠杆率将减少,而资本充足率及流动性比率将增强,资金风险及流动性风险则相应降低。

但在这样的环境中,银行将更难赚到钱,因为回报和风险一起降低了。

3、下一次经济衰退不会太严重

一方面是由于央行采取了更多的宏观审慎政策,另一方面金融失衡的酝酿时间较短。

因此,下一场危机的信贷紧缩程度不太可能像上次金融危机一样严重。

4、股市估值将继续维持高水平

鉴于低利率环境及杠杆降低,他认为股市估值很可能将继续维持在较高的位置。

1、日本财政政策和货币政策超宽松

为了应对通货紧缩风险, 日本采取了超宽松的财政政策和货币政策。

Larsen指出,这样的长期风险是市场或将丧失对日元的信心,在此情况下,日元将大幅贬值,通胀预期将攀升。

2、美国顺周期的财政政策

他认为,美国强势的顺周期财政政策,以及增加的违约风险,将在下一次危机中给美联储带来更大的压力,并且这也意味着美元贬值的风险较大。

3、欧元区诸多政治问题悬而未决

从英国脱欧,到“熊孩子”意大利,欧盟今年就没有省心的一天。

Larsen认为,欧元区的危机管理框架虽有加强,但是实际落实需要成员国的合作,但是目前来看这样的意愿并不强烈。欧元区的核心国家看似不愿意进一步共担风险。

监管降低了银行系统的风险承担能力,这可能将导致市场在危机中波动更大。

市场流动性风险并非政策的意图,但却是市场在下一次危机中,不得不面临的结果。

(文章来源:WEEX)

客服热线:

客服热线: