汇通网讯——虽然油价触及2014年开始大跌以来的最高位,但对冲基金仍继续增持石油多仓,全然不顾市场过热担忧及发生修正的风险。1月23日止当周,对冲基金将与石油相关的六种最重要期货和期权合约净多仓增持4400万桶。

汇通网讯——虽然油价触及2014年开始大跌以来的最高位,但对冲基金仍继续增持石油多仓,全然不顾市场过热担忧及发生修正的风险。1月23日止当周,对冲基金将与石油相关的六种最重要期货和期权合约净多仓增持4400万桶。

虽然油价触及2014年开始大跌以来的最高位,但对冲基金仍继续增持石油多仓,全然不顾市场过热担忧及发生修正的风险。

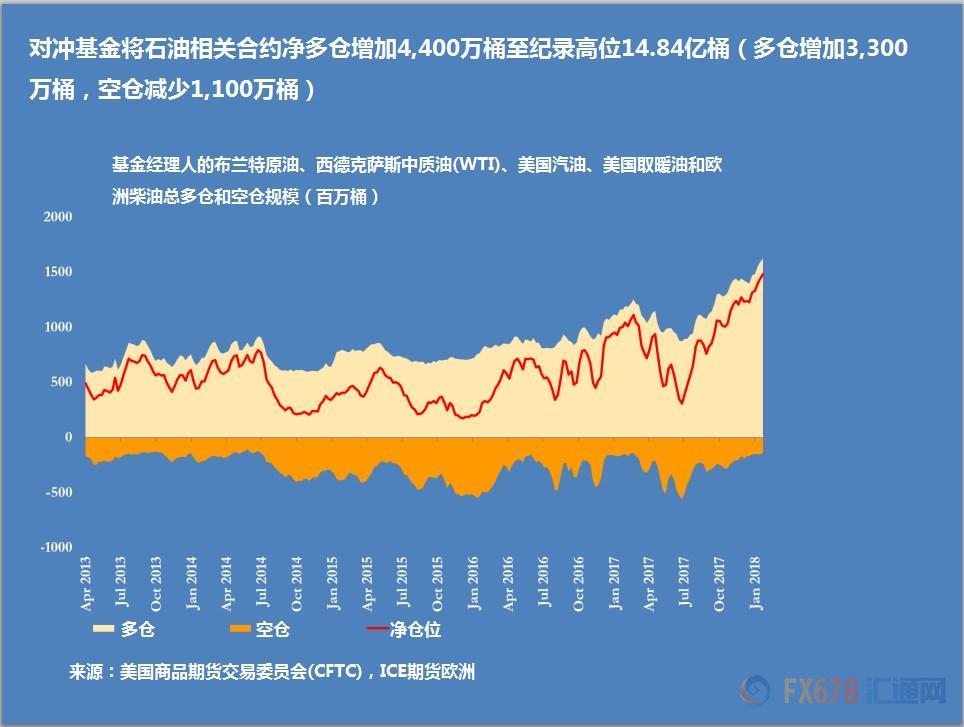

截止1月23日当周,对冲基金和其他基金经理人将与石油相关的六种最重要的' 期货和' 期权合约净多仓增持4400万桶,至纪录高位14.84亿桶。

nload=imgresize(this); >

nload=imgresize(this); >自6月底以来,投资组合经理人已将布伦特' 原油、纽约商业期货交易所(NYMEX)和洲际交易所(ICE)西德克萨斯中质油(WTI)、' 美国汽油、美国取暖油和欧洲柴油的净多仓增持相当于11.74亿桶。

对冲基金对石油前景的看法为有史以来最为乐观,即便布伦特原油价格过去两年以来已上涨逾1.5倍。

nload=imgresize(this); >

nload=imgresize(this); >多、空仓之比攀升至纪录高位

对冲基金持仓多空仓之比攀升至纪录高位11.51:1,6月底时则仅为1.55:1低位。

自2015年初以来,对冲基金仓位这种一面倒的状态通常都预示着近期的价格趋势将剧烈反转。但由于中期而言基本面看来相当坚稳,多数基金经理似乎并不担忧行情短线翻转的风险。

随着全球主要经济体同步成长,原油消耗量在急剧增长。' OPEC及其盟友已重申抑制产量的承诺。全球原油库存也在下降。截至1月23日当周,基金经理对各石油合约均增持多仓。

布伦特原油(增1400万桶)、美国原油(增800万桶)、美国汽油(增1200万桶)、美国取暖油(增400万桶)及欧洲柴油(增600万桶)净多仓均告增加。

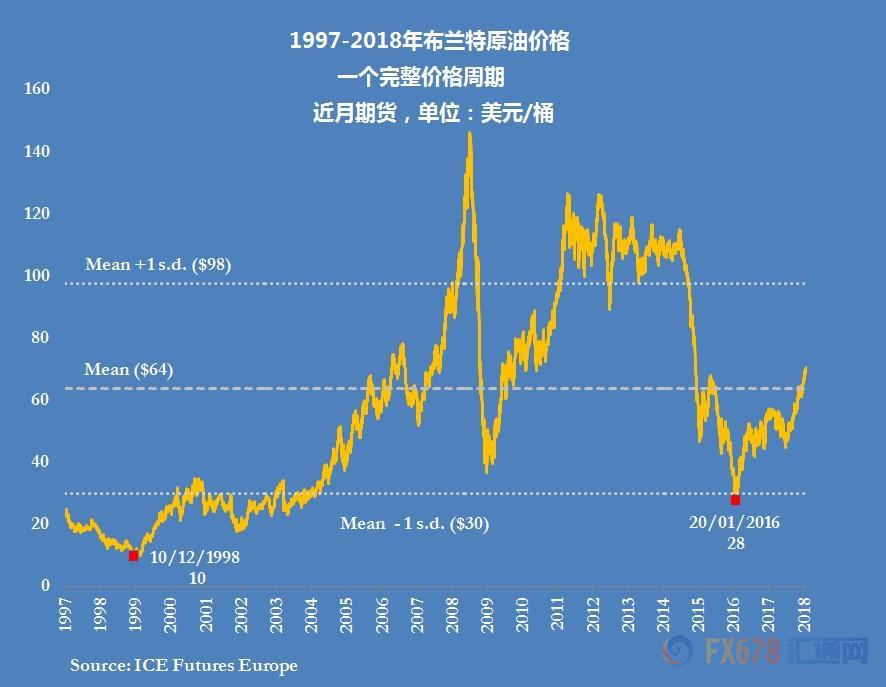

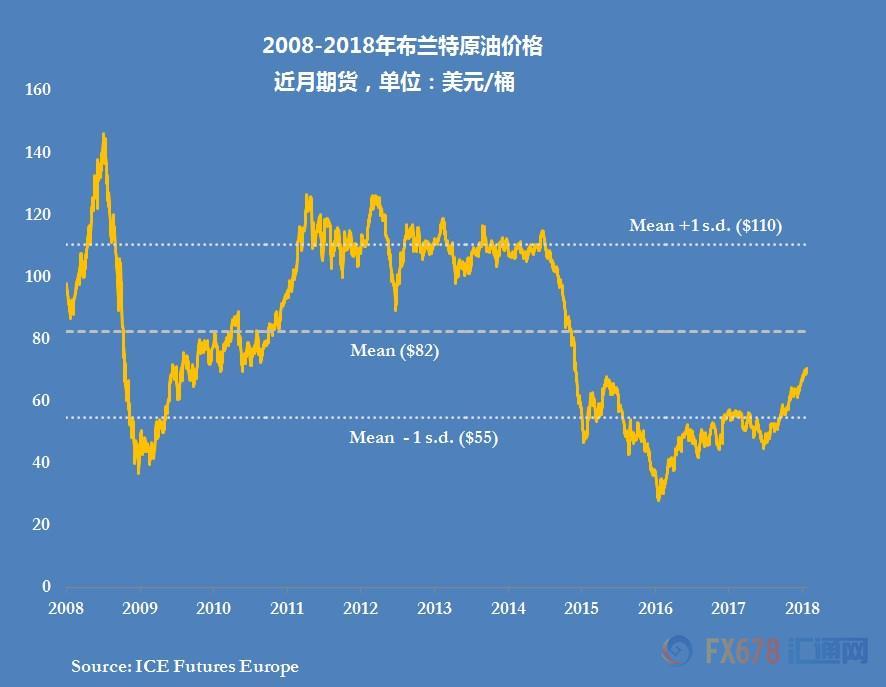

各合约净多仓均触及纪录水准,而且多数合约的多空仓比率处于多年高位。布伦特原油价格接近10年均值(每桶82' 美元),而且已经超过1998至2016年上一个完整周期的均值水平(64美元)。

nload=imgresize(this); >

nload=imgresize(this); >也就是说,石油价格已经不再便宜,但随着价格周期在2018年至2019年进入成熟期,价格仍有进一步上涨的空间。在全球经济以及世界贸易快速成长地提振下,石油需求预计将继续强劲增长。

nload=imgresize(this); >

nload=imgresize(this); >主要风险来自美国' 页岩油开采加快、OPEC及其盟友的减产执行度降低、OPEC之外的非页岩油产量增加,或由于油价上涨造成需求增长放缓。

这些风险看起来不会很快成真,但油价涨得越高,这些风险就会越大。就像油市里几乎所有其他关系一样,这些风险与油价之间的关系很大程度上是非线性的。

风险甚至将比油价上升得更快。油价涨得越高,页岩油及非页岩油增产的风险就越大,产油国不执行减产的可能性也越大,需求放缓的可能性也越高。

另一个风险来源在于市场内部本身。油价涨得越高,对冲基金经理卖出一部分多头仓位以锁定部分获利的诱惑就越大。对冲基金和其他基金经理在油市仓位极度一边倒,制造了一个严重的脆弱点。

虽然这并不意味着将很快出现价格修正,但确实增加了即便产量略微增长或消费小幅放缓都可能引发油价相对大幅下跌的可能性。

【免责声明】本文仅代表作者本人观点,与汇通网无关。汇通网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。

客服热线:

客服热线: