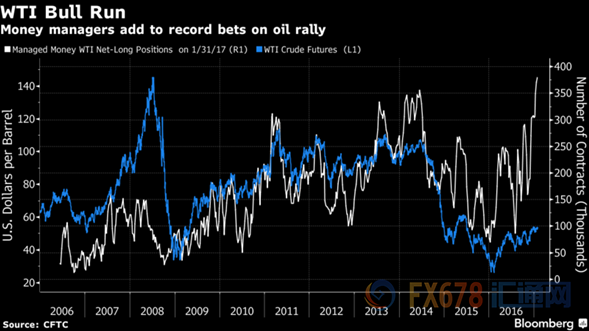

汇通网讯——投资者预计产油国减产的计划将平衡原油市场,同时通胀回升的恐惧迫使其寻找应对措施,对冲基金对油价上涨的押注头寸达到了有史以来最大。

汇通网讯——投资者预计产油国减产的计划将平衡原油市场,同时通胀回升的恐惧迫使其寻找应对措施,对冲基金对油价上涨的押注头寸达到了有史以来最大。

投资者预计产油国减产的计划将平衡' 原油市场,同时通胀回升的恐惧迫使其寻找应对措施,对冲基金对油价上涨的押注头寸达到了有史以来最大。

nload=imgresize(this); >

nload=imgresize(this); >根据监管机构和交易所的数据显示,投资者建立的多头头寸价值相当于10亿桶原油,而空头头寸的价值仅为1.11亿桶。

这种单边的押注使得投机者持有的原油净头寸(包括' 美国原油和布伦特原油)达到了8.85亿桶,创下了纪录新高。

nload=imgresize(this); >

nload=imgresize(this); >(对冲基金持有美国原油净头寸)

这一大规模的头寸可以满足全球超过9天的原油需求。一些投资者开始担心,如果交易商通过减持头寸锁定利润,油价将因此面临下行压力。

自年初以来原油价格保持相对稳定的状态,投资者的赌注也在增加,这其中也包括大型宏观基金的参与。美国原油' 期货年初以来下跌了2%,不过自去年' OPEC达成减产协议以来仍录得16%的升势。

nload=imgresize(this); >

nload=imgresize(this); >路透1月31日公布的调查显示,OPEC 1月石油产量料下降逾100万桶/日,八年来首个减产协议的执行有了个良好的开始;产油国同意的减产参照水平多数为2016年10月的产量,与之相比OPEC成员国已减产95.8万桶/日,承诺减产数量为116.4万桶/日,相当于已完成82%;减产承诺兑现80%的成绩,大幅超越了上一次在2009年减产协议起步时的60%。

' 俄罗斯等其他产油国也已承诺日产量减少60万桶。俄罗斯称,在12月至1月间每天削减约10万桶,降至1111万桶/日。

市场也在关注美国总统' 特朗普的相关政策。特朗普关于降低税收、放松管制和增加基础设施支出的计划促进了对美国经济增长的信心,但也引起了人们对通货膨胀的担忧。这可能会导致基金购买石油作为保护措施,以对冲成本上升的风险。

Ashburton投资公司全球' 能源基金经理Richard Robinson表示,能源可能是唯一一种能真正对冲意外通货膨胀的商品。

一家对冲基金经理表示:“预计未来几个月的库存会下降很多,但价格不足以促使更多的投资,问题是为什么价格不是更高。”

交易者密切关注石油期货价格曲线的形状,因为它表明即使现货价格相对稳定,市场也可能收紧。整个曲线不再是在期货溢价——远期价格高于近期价格,这将显示市场处于供应过剩的状态。 【免责声明】本文仅代表作者本人观点,与汇通网无关。汇通网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。

飞鱼市场大事要事一一抽丝剥茧

飞鱼市场大事要事一一抽丝剥茧 客服热线:

客服热线: