汇通网讯——2018全球并购顾问排行榜上,精品银行排位升高,德意志银行跌出前十。但排名前列的,依然是那些耳熟能详的名字。2018全球并购顾问排行榜上,精品银行排位升高,德意志银行跌出前十。但排名前列的,依然是那些耳熟能详的名字。

汇通网讯——2018全球并购顾问排行榜上,精品银行排位升高,德意志银行跌出前十。但排名前列的,依然是那些耳熟能详的名字。2018全球并购顾问排行榜上,精品银行排位升高,德意志银行跌出前十。但排名前列的,依然是那些耳熟能详的名字。

2018全球并购顾问排行榜上,精品银行排位升高,德意志银行跌出前十。但排名前列的,依然是那些耳熟能详的名字。

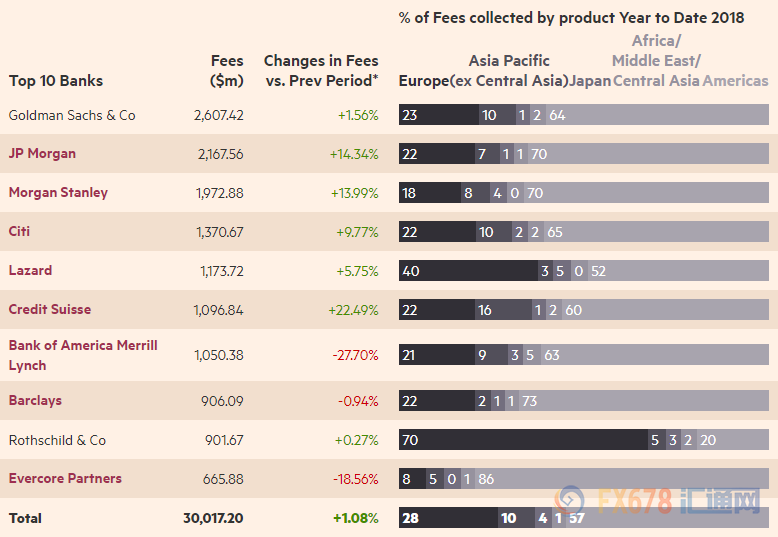

' 高盛有望连续第二年位列兼并与收购(M&A)排行榜的首位。通过施行更多开发小客户和私募股权公司的商业策略,高盛在M&A市场中仍劈波斩浪。高盛大约两年前开始与私募股权公司更紧密地合作,并估计当下全球大约30%的并购交易有私募股权公司参与。今年被任命为高盛全球并购联席负责人的Dusty Philip在谈到了该行与私募股权公司的合作时表示,这将继续帮助高盛保持高水平增长。

虽然高盛参与的交易均值自2015年以来有所下降,但它参与的交易数量更多。像Philip这样的并购经理人,往往会出现全球各个角落寻觅潜在的大客户。但据Philip表示,相比以往,他更多在达拉斯、亚特兰大甚至是俄亥俄州等一线' 美国中小城市,帮助中型公司进行兼并收购。

nload=imgresize(this); >

nload=imgresize(this); >2018年十大并购顾问

整体来看,2018年投行M&A业务开局表现强劲,但整体交易额仍未突破2007年3.4万亿' 美元的历史纪录,因为大额交易受阻,动荡的第四季度导致许多公司抑制了收购愿望。2018年的交易总额同比增长15%,达到3.1万亿美元。而利率上升、政治动荡和' 股市震荡等因素可能减缓2019年的交易。

图:2018年投行M&A业务咨询收入排名

nload=imgresize(this); >

nload=imgresize(this); >德意志银行跌出前十

较引入关注的是,德意志银行跌出前十。在度过了动荡的一年后,该行业务萎缩,高管流失,例如负责美洲并购业务的Charles Dupree和全球金融联合主管Tadhg Flood。这家' 德国最大的银行在2002年以来首次跌出前十。作为PE并购交易的领先贷款行,德意志银行在该领域也出现人才流失。数据显示,金融危机前位列五大杠杆贷款安排行的德银,今年排名第八。

其他欧洲银行在2018年面前保住地位。瑞信连续第二年位列第九。不过,三年前该公司位居前五。瑞银没有进入十大并购顾问行,其参与的交易总额和市场份额均比上年下滑,因其投行领导人Andrea Orcel离职,成为桑坦德的首席执行官。不过,两家公司的咨询收入在今年前九个月均有增长。

巴克莱超越美银美林

在全球洗牌中,有一家欧洲公司脱颖而出。自从昔日的' 摩根大通明星Jes Staley出任巴克莱首席执行官以来,巴克莱一直在积极扩张其投资银行业务。这家总部位于伦敦的银行今年的并购份额约为17%,高于一年前的13%;参与的并购交易总额5250亿美元,比2017年增加了50%。由于人员流失、降低风险、王牌经纪人Christian Meissner离职,美银美林连续第二年落后于巴克莱。

精品投行份额上升

自2009年以来,Evercore并购咨询业务收入有望首次超过了Lazard。今年,该公司为武田制药公司(Takeda Pharmaceutical Co.)以800亿美元收购Shire Plc的交易提供了咨询,并参与了知名电信运营商T-Mobile以570亿美元收购移动通信公司Sprint的交易。

Evercore首席执行官Ralph Schlosstein表示,毫无疑问,Evercore作为一个整体,与规模较大的公司相比,正在获得更多的市场份额。Evercore在2018年前九个月的咨询收入超过了许多大银行,其中包括了美银美林。与传统投行的年底排行榜相比,具体的业务收入的多少是一个更好的指标,因为大型投行的收入来源不仅是并购资讯业务,还很大部分来源于信贷业务。

Centerview Partners仅仅通过几十项重大交易就位列前10名。这包括它与Lazard一起在卫生服务公司Cigna以大约660亿美元的价格收购美国最大的药品福利管理机构Express scripts公司。

不过,一些规模最大的交易仍悬而未决,随着交易接近完成,当并购顾问拿到佣金时,它们将面临监管机构、工会和消费者维权人士的审查。在贸易紧张局势不断升级之际,这种不确定性以及对全球交易放缓的担忧,推动Lazard和Evercore股价较今年稍早的纪录高点下跌逾39%。

对此,Evercore首席执行官Ralph Schlosstein称,Evercore的业务没有感受到并购活动放缓的迹象。虽然,投资者对未来的并购活动感到担忧,但在案业务充沛。

2019年投行业展望

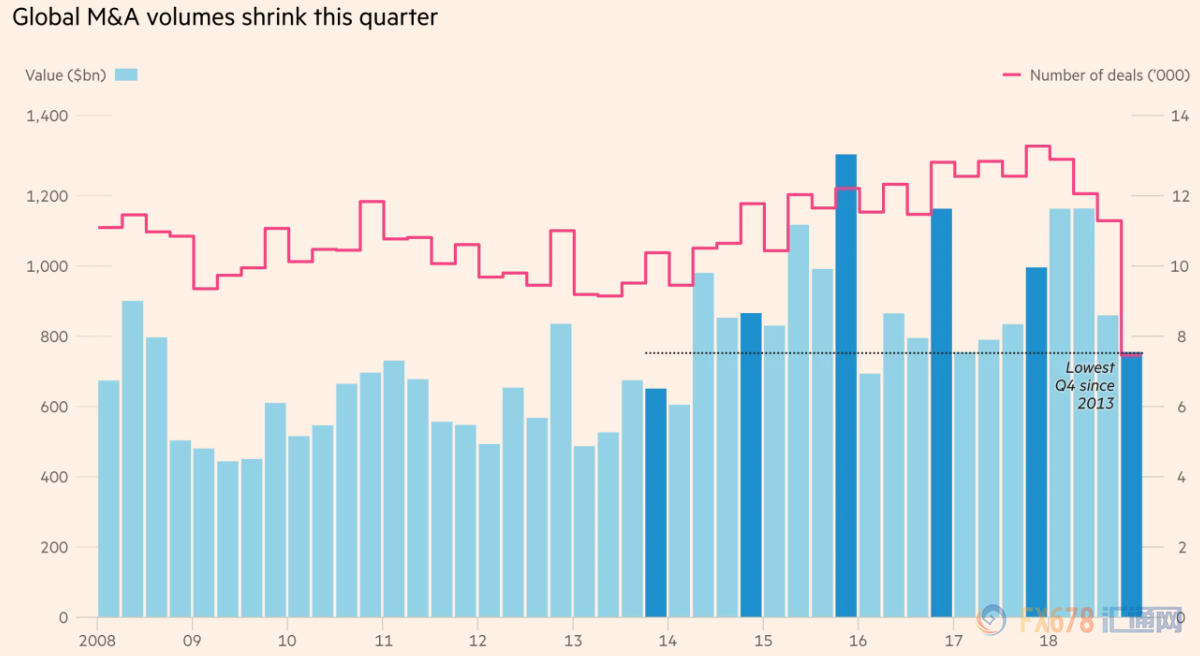

展望2019年,投行界正准备迎接2019年的放缓,他们预计,动荡的股市、不断加剧的政治不确定性和不断恶化的经济状况,可能会给5年的并购热潮降温。

据数据统计,2018年第四季度可能是M&A业务自2013年以来最糟糕的季度,宣布的交易总额只有7767亿美元。传统上,每年第四季度往往是一年中M&A业务最频繁的。2018年稍早推动许多企业达成交易的美国税制改革所带来的乐观情绪,已让位于对保护主义政策抬头和信贷市场状况恶化的担忧。

图:2019年四季度企业并购活动下降

nload=imgresize(this); >

nload=imgresize(this); >尽管如此,2018年全球企业达成3.7万亿美元的M&A业务,成为有记录以来第三大交易年度,仅次于2007年和2015年。银行家们仍有理由乐观地认为,技术颠覆、对盈利增长的追求以及企业需要不断简化业务,将推动2019年的活动,尽管2019年交易数量可能低于2018年。

那么是什么让交易撮合者夜不能寐呢?' 摩根士丹利全球并购主管Robert Kindler表示,有两个领域值得关注,即市场持续波动和监管方面的持续不确定性,可能影响并购活动。回顾2018年,标普500指数自2018年9月以来已下跌近15%,目前徘徊在10年来的首次熊市附近。而美国司法部反垄断部门负责人Makan Delrahim曾公开表示,重大并购交易需要更长时间进行审查,平均需要10.8个月才能在2017年完成,高于2013年的7.1个月。

高盛全球并购业务联席主管Dusty Philip则表示,股市的波动可能是稍稍踩刹车的最大因素。我们看到很多公司决定将交易推迟到2019年。而摩根大通全球并购部联席主管Chris Ventresca则表示,反垄断的阻碍不仅仅是美国国内的担忧。人们仍对规模非常大的交易感到不安,这些交易往往需要多个国家的监管机构批准。

地缘政治风险是最大变数

此外,' 英国脱欧的不确定性是许多投行最关心的问题,他们担心这个全球第二大并购市场可能会受到英国最终与欧盟达成何种协议的影响。巴克莱全球并购主管Gary Posternack表示,欧洲经济放缓,甚至英国和欧盟未来关系的不确定性继续存在,都可能在全球产生连锁反应。此前,英国首相' 特雷莎·梅就英国脱欧协议与英国议会发生分歧,导致硬脱欧风险上升。相应的,英国2018年12月的M&A交易金额降至77亿美元,为2012年以来最糟糕的12月。

除脱欧风险以外,据美银美林在欧洲、中东及非洲并购联席主管Luca Ferrari认为,地缘政治不确定性是最大的风险。意大利和瑞典的' 大选结果、' 法国总统马克龙的没落和德国总理' 默克尔的低位下降导致了M&A活动自2007年下半年以来出现最严重的滑落。

利率因素影响日益增加

融资市场状况是明年可能影响并购达成的另一个因素。尽管利率仍处于历史低位,但依赖贷款投资者融资的杠杆交易可能会受到近期贷款和高收益债券市场下跌的影响。摩根士丹利的Kindler表示,由于“高收益市场的混乱”,预计明年私人股本和非上市交易将出现下滑。

投资者在接近2018年年底时对高风险企业债券的表现感到失望,原因是' 美联储大幅加息以及市场对全球经济增长的担忧,令市场变得更为谨慎。这推动杠杆贷款降至两年多来的最低水平,并迫使银行将部分不良债务保留在资产负债表上。

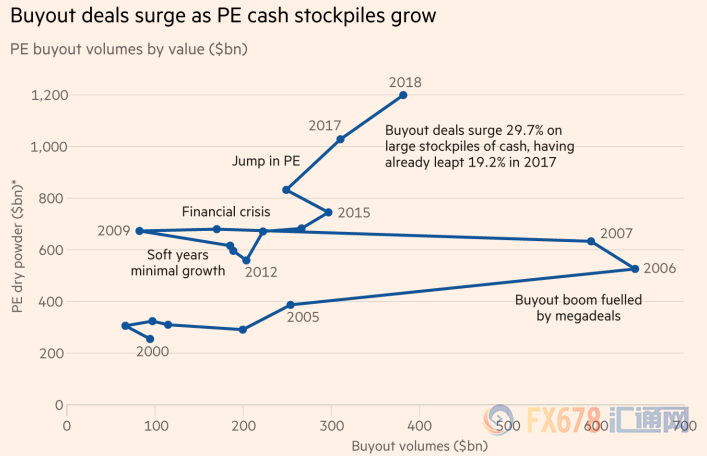

私募股权蠢蠢欲动

另一方面,私募股权公司手头的现金比以往任何时候都多,它们准备好在价格随着市场的下跌而下跌时从中获利。

摩根大通的Ventresca表示,正在与一些特定客户商谈私有化的事宜,这些私有化多年来一直不在讨论之列,2019年执行它们的可能性提高了。Ventresca还表示,企业剥离资产以简化业务的倾向,预计将成为2019年M&A的另一个焦点。

图:私募股权收购活动增加

nload=imgresize(this); >

nload=imgresize(this); >综上,2019年投行业不至于过度悲观。摩根士丹利全球并购主管Robert Kindler就强调,企业将不得不进行并购以增加获利,这意味着即便明年交易量下滑,交易数量也应保持稳定。

而巴克莱美国并购业务主管Larry Hamdan表示。如果你看一下更宏观的情况,你会发现,它们仍对并购活动有利。经济在扩张,美国的经济仍在增长,利率按长期历史标准仍处于低位。

【原创声明】本文由汇通网大维原创整编,由汇通网拾斤校对,作为汇通网2018年终专题的一篇文章,转载请标明来源,谢谢。 【免责声明】本文仅代表作者本人观点,与汇通网无关。汇通网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。

大维

27794

大维

27794 客服热线:

客服热线: