汇通网讯——祸兮福所倚,虽然美国经济确实有机会在增长方面再创纪录,但是不可能永远增长下去,大家眼下开始关注起下一轮经济衰退会何时到来。而通胀快速抬头引发的美联储破坏性“追赶式”加息行动,往往就是杀死经济增长的一大杀手。

汇通网讯——祸兮福所倚,虽然美国经济确实有机会在增长方面再创纪录,但是不可能永远增长下去,大家眼下开始关注起下一轮经济衰退会何时到来。而通胀快速抬头引发的美联储破坏性“追赶式”加息行动,往往就是杀死经济增长的一大杀手。

' 美联储在上周完成了半年来的第三次加息,这意味着在四次加息之后,当前' 美国联邦基金利率已经相比过去的历史最低水平上升了1个百分点,与此同时,美联储还抛出了未来进一步实施货币政策紧缩的新预期,其背后所隐藏的则是其对长期经济前景的继续看好,尽管近来的一些经济数据表现不佳,但是美联储依旧坚持紧缩立场不动摇。

而这似乎也意味着,美国当前的经济周期已经悄然出现了拐点。毕竟,美国经济自2009年中期以来,已经连续增长了32个季度,这是美国历史上第三长的连续增长周期。如果增长能够延续到2018年初,那么就能成为历史上第二长的经济增长周期,如果延续到2019年,就能够成为有史以来最长的经济增长期。

但德意志银行则认为,祸兮福所倚,虽然美国经济确实有机会在增长方面再创纪录,但是不可能永远增长下去,大家眼下开始关注起下一轮经济衰退会何时到来,确实也已经是出自人之常情。

而德意志银行指出,以往的经验告诉大家,美国的经济增长周期基本都不是“寿终正寝”而是因为三方面的原因而“突然死亡”,这“死亡三骑士”包括:1)国内经济失衡、2)外部负面消息冲击,以及3)美联储过度紧缩。

而眼下来看,什么又最可能是杀死美国经济增长的头号杀手呢?我们不妨一一来看。

首先,国内经济失衡状况确实是以往历次美国经济危机的最主要诱发因素,比如,2005-07年的美国住房市场泡沫,及其所引发的“次贷危机”,就直接导致了2007-09年的全面金融危机。而之前,90年代的商业资产过度投资,直接在2000年诱发了著名的“网络股泡沫”事件,并诱发了之后的衰退。

而在上述两起事件中,私营领域投资占GDP的比重都升到了近20%。在之前1980年代经济衰退前,投资比重也达到过类似的高度。但现在,美国楼市却仍然只是“方兴未艾”,住房空置率仍在不断创出新低。同时,在经理了2008年的经济危机之后,作为投资者的家庭和企业尚未摆脱“惊弓之鸟”的状态,因此,短期内,美国经济并不存在因为投资过度而带来的结构失衡。

排除了国内因素之后,剩下的可能冲击就来自国外了。然而,虽然从欧洲到亚太再到中东,全球范围内的负面消息点繁多,但却没有能够直接对美国经济伤筋动骨的。诚然,1974年和79年的两次石油危机,确实因为引发了严重的输入性通胀而葬送了美国经济周期,但这毕竟已经属于遥远的过去,而今,美国的' 能源安全系数已经上升了许多倍,不再可能被这样的状况左右。

与此同时,来自欧洲和亚太经济体的负面消息也难以达到可能撼动美国经济的状况,因为诸如' 欧元区解体这样的重大风险事件所发生了概率,其实相对前几年已经大大下降,而现在全球各界也早已就此状况做好了一套完备的应对机制。

所以,至少在当前,引发经济危机的罪魁祸首只能来自美联储的紧缩周期。当然,之前在内忧外患之下,美国经济最终被美联储“补刀”杀死的状况也不乏先例。比如次贷危机的诱因,被主流经济学家解读为2006年时刚刚履新的美联储主席(Ben Bernanke)在明知楼市可能出现拐点的状况下,仍错误地加息三次所致,而伯南克也不得不用他所剩下的7年任期来为第一年的错误亡羊补牢……

但现在,大家要讨论的却是,有没有可能经济增长周期在没有内部结构性矛盾和外部突发事件的背景下,就被美联储错误地杀死呢?

美联储主动杀死经济增长,是基于下面的逻辑链条:

在美国就业市场受到众多利多因素推动,实现了超预期的“充分就业”之后,市场劳动力供给紧张的状况会导致薪酬价格的上涨,这将传递到其他经济领域,带动全社会物价上行,而物价的上涨又会令企业面临更大的加薪压力,造成恶性循环。此时,美联储就需要出面采取强力快速加息手段来调控经济,避免过热。在过犹不及之下,快速上升的市场利率导致许多企业和家庭债务资金链条断裂,新一轮的经济危机也就就此爆发。

nload=imgresize(this); >

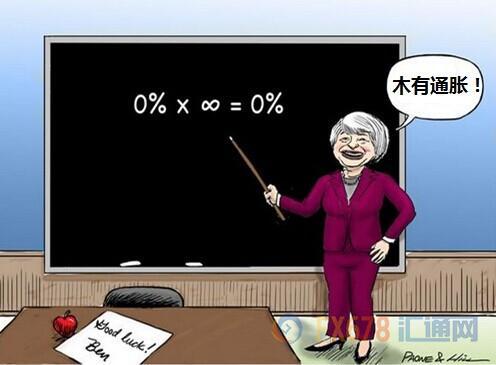

nload=imgresize(this); >如此状况便在1960年代中期发生过,在肯尼迪及约翰逊总统执政时期,美国经济迎来战后全盛,整个60年代失业率从7%稳步降至4%以下。而在失业率降至低于5%之后,核心通胀率仍在相当一段时间内维持在2%以下,甚至一度低于1.5%……熟悉吧,这似乎就是美国当前所出现的状况。

然而,在失业率进一步降至4%以下之后,通胀猛兽似乎就在一刹那间被放出了笼子,之后一年,核心通胀率上升了2个百分点达到了4%,又过一年再上升2个百分点达到了6%,而此时,失业率仍维持再4%以下。在此状况下,美联储被迫采取了追赶式加息的做法来平抑通胀,其后果便是按下葫芦浮起瓢,失业率重新飙升,1970年的经济衰退也就此拉开帷幕。

nload=imgresize(this); >

nload=imgresize(this); >上述经典案例发生正好发生在美联储现任主席耶伦的青年学生时代,这样的早年亲身经历也想必会令她终身铭记,这也就是在许多年轻的经济学家只顾着看到1%的核心通胀率和4%的失业率之间的背离状况,并因此疑惑时,耶伦奶奶却不紧不慢地开启了她加息和“缩表”双管齐下的紧缩进程,这便是“以史为鉴”。因为通胀率不是温水煮青蛙式缓步上升的,而是会在某个临界点上突然爆发。在此之前提前加息平抑,要远远好过联邦基金利率跟在通胀率屁股后面苦追的被动局面。

虽然,相比起上世纪60年代,美联储在调控通胀方面的能力已经大大加强,但再强的控制力也强不过市场供需的基本规律。所以,通胀火山仍会在失业率降到临界位之后猝然爆发。而按照乐观的预估,美国失业率最迟在2019年初就可能跌破4%的临界点,如果届时美联储发现其利率曲线已经落后于通胀的步伐,那么“追赶式加息”便会在2019年下半年至2020年上半年诱发又一轮经济危机。

而届时,美国将进入下一轮' 大选周期,在大选年发生经济衰退的后果会如何,如果届时将95岁的老布什依旧健在,他应该会和大家痛诉那段不堪回收的往事的…… 【免责声明】本文仅代表作者本人观点,与汇通网无关。汇通网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。

美城

美城有志唯劳笔墨勤,每临夜半倍思文。二三愁绪深千尺,百语千言重万斤。常叹光阴如逝水,但观俗念似浮云。江山自有他人指,坐看尘间乱花纷。

客服热线:

客服热线: