汇通网讯——中国央行周五(5月12日)发布了一季度货币政策报告。央行在报告中指出,2017年第一季度,中国经济运行稳中向好、效益回升、实现良好开局,中国央行持续进行了稳健的货币政策操作。

汇通网讯——中国央行周五(5月12日)发布了一季度货币政策报告。央行在报告中指出,2017年第一季度,中国经济运行稳中向好、效益回升、实现良好开局,中国央行持续进行了稳健的货币政策操作。

中国央行周五(5月12日)发布了一季度货币政策报告。央行在报告中指出,2017年第一季度,中国经济运行稳中向好、效益回升、实现良好开局,第三产业比重继续提高,工业生产明显加快,制造业投资和民间投资增速回升。第一季度国内生产总值(GDP)同比增长6.9%,居民消费价格(CPI)同比上涨1.4%。

2017年以来,中国人民银行实施稳健中性的货币政策,调节好货币闸门,加强与市场沟通和预期引导,为供给侧结构性改革营造适宜的货币金融环境。合理搭配货币政策工具组合,综合运用公开市场操作、中期借贷便利、抵押补充贷款、临时流动性便利等工具灵活提供不同期限流动性,保持流动性基本稳定,逆回购操作和中期借贷便利中标利率随行就市有所上行。 继续加强窗口指导和信贷政策的信号和结构引导作用,支持经济结构调整和转型升级,加大对重点领域和薄弱环节的支持。

nload=imgresize(this); >

nload=imgresize(this); >一、货币总量平稳增长

3月末,广义货币供应量 M2 余额为160.0万亿元,同比增长10.6%,增速比上年末低0.7个百分点。狭义货币供应量M1余额为48.9万亿元,同比增长18.8%,增速比上年末低2.6个百分点。流通中货币M0余额为6.9万亿元,同比增长6.1%。第一季度现金净投放301 亿元,同比少投放1134亿元。从货币派生渠道看,在贷款增长总体较为强劲的背景下,M2增速有所回落,主要与商业银行债券投资、股权及其他投资以及同业业务增长放缓有关,一定程度上是金融机构调整资产负债结构、逐步去杠杆的反映。M1与M2剪刀差则缩窄至8.2个百分点,延续上年8月份以来差幅缩小的趋势。

3月末,基础货币余额为30.2万亿元,比年初减少6592亿元,同比多减9498亿元。货币乘数为5.29,比上年末高0.27。金融机构超额准备金率为1.3%。其中,农村信用社为6.4%。

nload=imgresize(this); >

nload=imgresize(this); >二、金融机构' 人民币定期存款比重有所提高

3月末,金融机构本外币各项存款余额为 161.0 万亿元,同比增长10.7%,增速比上年末低0.6个百分点,比年初增加5.4万亿元,同比少增1985亿元。人民币各项存款余额为155.6万亿元,同比增长10.3%,增速比上年末低 0.7个百分点,比年初增加5.1万亿元,同比少增3506亿元。外币存款余额为7722 亿' 美元,比年初增加592亿美元,同比多增205亿美元。

从人民币存款期限看,定期存款比重较高。2017 年第一季度住户存款和非金融企业存款增量中定期存款占比为 82.8%,比上年同期提升13.8个百分点。从人民币存款部门分布看,住户存款、非银行业金融机构存款分别同比多增4943亿元、4782亿元;非金融企业存款同比少增1.3万亿元。

nload=imgresize(this); >

nload=imgresize(this); >三、金融机构贷款增长较快

3月末,金融机构本外币贷款余额为 116.6 万亿元,同比增长12.3%,增速比上年末低0.5个百分点,比年初增加4.5万亿元,同比多增1025亿元。3月末,人民币贷款余额为110.8万亿元,同比增长12.4%,增速比上年末低1.1个百分点,比年初增加4.2万亿元,同比少增3856亿元。第一季度人民币贷款虽同比少增,但仍是历史同期的次高,总量依然较大。

nload=imgresize(this); >

nload=imgresize(this); >其中主要是1月份贷款较上年同期 2.56万亿元的“天量”下降了4751亿元;2、3 月份贷款均超万亿元,合计同比多增 895 亿元。此外,3 月份地方政府债务置换已经开始,若加以还原,实际贷款投放还要更多。2017 年以来,受经济回暖等影响,企业贷款需求旺盛,信贷扩张压力持续较大。

从人民币贷款期限看,中长期贷款增量占比提高。中长期贷款比年初增加4.1万亿元,同比多增9916亿元,增量占比为97.8%,比上年同期提高 29.7 个百分点。产能过剩行业中长期贷款增速显著放缓。

nload=imgresize(this); >

nload=imgresize(this); >四、社会融资规模合理增长

初步统计,2017 年 3 月末社会融资规模存量为 162.82 万亿元,同比增长 12.5%,增速比上月末低 0.3 个百分点。第一季度社会融规模增量累计为 6.93 万亿元,比上年同期多 2268 亿元。

nload=imgresize(this); >

nload=imgresize(this); >第一季度社会融资规模增量主要有以下三个特点: 一是金融机构对实体经济发放的人民币贷款总体较多。第一季度对实体经济发放的人民币贷款增加4.5万亿元,比上年同期略减1615亿元。

nload=imgresize(this); >

nload=imgresize(this); >二是表外融资同比大幅多增。第一季度,委托贷款增加6347亿元,比上年同期多增862亿元;信托贷款增加7349亿元,比上年同期多增5756亿元;未贴现银行承兑汇票增加6800亿元,比上年同期多增9005亿元。

三是股票 融资略有增长,企业债券融资同比明显减少。第一季度,非金融企业境内股票 融资2948亿元,比上年同期多108亿元;企业债券融资净减少1472亿元,比上年同期多减1.5万亿元。

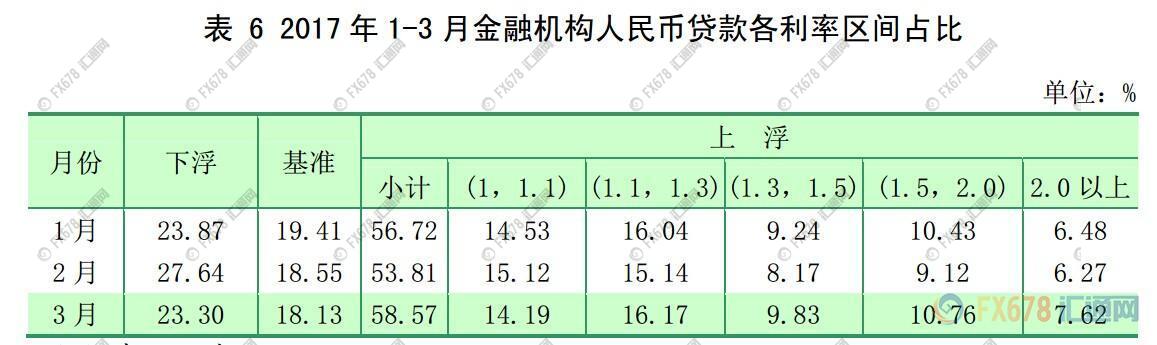

五、金融机构贷款利率稳中略升

3月份,非金融企业及其他部门贷款加权平均利率为 5.53%。受近期票据融资利率持续上行等因素影响, 当月非金融企业及其他部门贷款加权平均利率略有上升,比上年12月上升0.26 个百分点,同比上升0.23个百分点。其中,一般贷款加权平均利率为 5.63%,比上年12月上升0.19个百分点,同比下降0.04个百分点;票据融资利率当月加权平均利率为4.77%,比上年12月上升0.87个百分点,同比上升1.15个百分点。个人住房贷款利率略有上行,3月加权平均利率为4.55%,比上年12月上升0.03 个百分点。

nload=imgresize(this); >

nload=imgresize(this); >六、人民币汇率平稳运行

第一季度,美元整体走弱,主要货币对美元多数升值,人民币对美元汇率亦有所升值。“收盘汇率+一篮子货币汇率变化”的人民币兑美元汇率中间价形成机制有序运行,汇率形成机制的规则性、透明度和市场化水平不断提升,人民币对美元双边汇率弹性进一步增强,双向浮动特征更加显著,汇率预期总体平稳。

2017年3月末,CFETS人民币汇率指数为92.93,较上年末下跌2.00%。参考BIS货币篮子和SDR货币篮子的人民币汇率指数分别为94.04和95.03,较上年末分别下跌2.29%和0.49%。

根据国际清算银行的计算,2017年1-3月,人民币名义有效汇率贬值1.59%,实际有效汇率贬值1.95%;2005年人民币汇率形成机制改革以来至2017年3月末,人民币名义有效汇率升值35.15%,实际有效汇率升值44.23%。

2017年3月末,人民币对美元汇率中间价为6.8993元,比2016年末升值377个基点,升值幅度为0.55%。2005年人民币汇率形成机制改革以来至2017年3月末,人民币对美元汇率中间价累计升值19.96%。

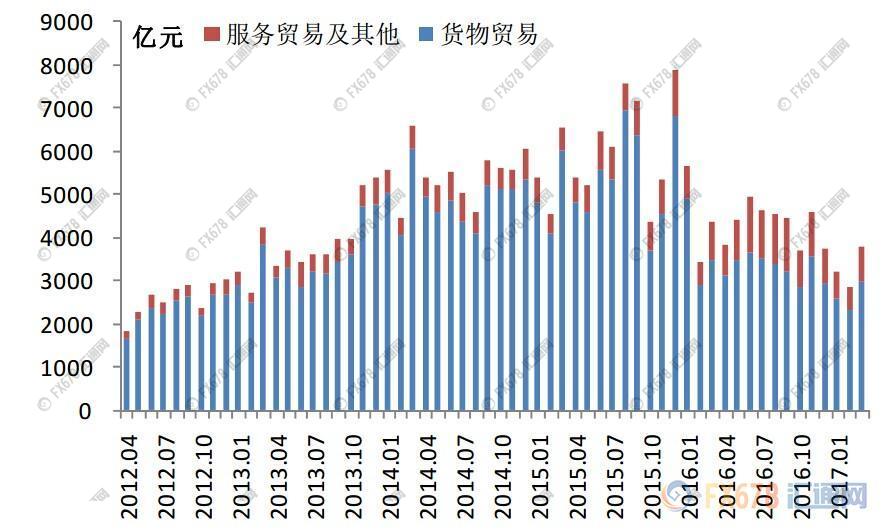

七、跨境人民币收付金额同比下降

第一季度,跨境人民币收付金额合计 1.68 万亿元,同比下降29.5%,其中实收 7740.9 亿元,实付 9092.9 亿元,净流出 1352.0 亿元,收付比为1:1.17。经常项下跨境人民币收付金额合计9942.2亿元,同比下降26.0%;其中,货物贸易收付金额 7954.3 亿元,服务贸易及其他经常项下收付金额 1987.9 亿元;资本项下人民币收付金额合计 6891.5 亿元,同比下降 33.9%。

nload=imgresize(this); >

nload=imgresize(this); >一季度中国央行货币政策操作

一、“削峰填谷”保持流动性基本稳定

第一季度,' 外汇因素对流动性的影响明显减弱,但年初财政库款较快增长和季末财政加大支出、 春节前现金集中大量投放和节后持续回笼、3 月中旬可转债发行冻结申购资金等因素相互叠加,仍引起资金供求大起大落,加大了流动性管理的难度。

按照稳健中性货币政策要求,中国人民银行密切关注宏观经济金融形势和流动性长、短期影响因素变化,有机搭配工具组合, 张弛有度开展操作。既通过中期借贷便利(MLF)、抵押补充贷款(PSL)等工具补充中长期流动性缺口,又合理摆布逆回购、临时流动性便利(TLF)等工具的操作力度、期限搭配、到期时点和开停节奏,“削峰填谷”熨平临时性、季节性因素对流动性的扰动,维护流动性运行平稳、中性适度。

同时,面对市场临时性波动保持定力,加强与市场沟通,消除信息不对称,稳定市场预期。货币市场利率运行平稳,银行间市场最具代表性的7天回购利率(DR007)总体在2.6-2.9%的区间内运行,个别时点的利率波动也很快在市场机制作用下得到修复。

二、开展常备借贷便利和中期借贷便利等操作

中国人民银行及时开展常备借贷便利操作,对地方法人金融机构按需足额提供短期流动性支持, 发挥常备借贷便利利率作为利率走廊上限的作用,促进货币市场平稳运行。

第一季度,累计开展常备借贷便利操作2300亿元,常备借贷便利期末余额为 700 亿元。根据执行货币政策需要,两次上调常备借贷便利利率,调整后隔夜、7 天、1个月利率分别为 3.30%、3.45%、3.80%。

三、动态调整定向降准机构存款准备金率

2017年2月,中国人民银行根据2016年度金融机构信贷支农支小情况,实行了定向降准例行考核。大多数银行上年度信贷支农支小情况满足定向降准标准,可以继续享受优惠准备金率;部分此前未享受定向降准的银行达到了定向降准标准,可以在新年度享受优惠准备金率;部分银行不再满足定向降准标准,将不能继续享受优惠准备金率。

考核结果有上有下,有利于建立正向激励机制,属于考核制度题中应有之义。自2014年建立定向降准制度以来,定向降准考核及存款准备金率动态调整已实施三年。

四、进一步完善宏观审慎政策框架

目前,宏观审慎评估(MPA) 已成为“货币政策+宏观审慎政策”双支柱金融调控政策框架的重要组成部分。 根据形势发展和调控需要,中国人民银行不断完善 MPA,更好地发挥其逆周期调节和防范系统性风险的作用。

近年来,银行表外理财业务增长较快,其投向与表内广义信贷并无太大差异,并在一定程度上存在刚性兑付,未真正实现风险隔离,存在监管套利等问题。

在前期已进行模拟测算并提前充分沟通的基础之上,中国人民银行在2017年第一季度MPA评估时正式将表外理财纳入广义信贷指标范围,以更全面地反映银行体系信用扩张状况。这是落实防风险和去杠杆要求、促进银行体系稳健运行的重要举措。

此外,根据资金跨境流动和跨境业务的新形势,已于 2016年第三季度开始将 MPA 考核中原有“外债风险情况”指标扩充为“跨境业务风险”,以更好地引导跨境资金双向平衡流动

五、支持金融机构扩大重点领域和薄弱环节信贷投放

中国人民银行积极运用信贷政策支持再贷款、 再贴现和抵押补充贷款等工具引导金融机构加大对小微企业、“三农”和棚改等国民经济重点领域和薄弱环节的支持力度。

根据宏观调控形势,为支持春耕备耕,引导扩大涉农信贷投放,对部分省份增加支农再贷款额度共30亿元、支小再贷款额度共 80 亿元。2017 年3月末,全国支农再贷款余额为2180亿元,支小再贷款余额为682亿元,扶贫再贷款余额为1283亿元,再贴现余额为1224亿元。对国家开发银行、 中国进出口银行和中国农业发展银行发放抵押补充贷款,主要用于支持三家银行发放棚改贷款、重大水利工程贷款、人民币“走出去”项目贷款等。

进一步完善抵押补充贷款管理,强化激励约束机制,由三家银行自主决定运用抵押补充贷款资金发放的贷17款的适用范围,按照保本微利原则合理确定贷款利率水平,加大对国民经济重点领域和薄弱环节的信贷支持,促进降低实体经济融资成本。第一季度,人民银行向三家银行提供抵押补充贷款共1632亿元,期末抵押补充贷款余额为22158亿元。

当前形势与下一阶段的任务

当前全球经济复苏态势有所加强,但其可持续性仍待观察,地缘政治冲突风险还在积累。从国内情况看,随着供给侧结构性改革、简政放权和创新驱动战略深化实施,经济增长和效益回升,产业优化升级不断推进,增长的稳定性增强。 但经济内生增长动力仍待强化,经济结构调整任重道远。要适应经济潜在增速和发展阶段的变化,继续深化供给侧结构性改革,坚定不移推进“三去一降一补”,改造提升传统动能,大力培育发展新动能, 振兴实体经济,实现转型升级。营造良好市场环境,加强制度建设,扩大开放领域,扎实推进“' 一带一路”建设,改善投资者预期。加快形成促进房地产市场稳定发展的长效机制。

下一阶段,要按照党中央、国务院统一部署,坚持稳中求进工作总基调,贯彻落实创新、协调、绿色、开放、共享的发展理念,坚持以提高发展质量和效益为中心,保持政策的连续性和稳定性,继续实施稳健中性的货币政策,着力增强金融支持供给侧结构性改革力度。更加注重改革创新,寓改革于调控之中,把货币政策调控与深化改革紧密结合起来,更充分地发挥市场在资源配置中的决定性作用。进一步完善调控模式,强化价格型调节和传导,完善宏观审慎政策框架,畅通政策传导渠道和机制,促进金融服务实体经济,高度重视防控金融风险,加强金融监管协调,有机衔接监管政策出台的时机和节奏,III稳定市场预期,把握好去杠杆和维护流动性基本稳定的平衡,有序化解处置突出风险点,切实维护国家金融安全。

文章来源:中国人民银行官网(节选部分内容) 【免责声明】本文仅代表作者本人观点,与汇通网无关。汇通网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。

客服热线:

客服热线: