2017黄金价格走势预测:十字路口的黄金究竟还在面临什么!

2017年01月04日 15:33来源:黄金头条

责任编辑:黄琴

2017黄金价格走势预测:十字路口的黄金究竟还在面临什么!

2017年01月04日 15:33来源:黄金头条

责任编辑:黄琴

与去年年底美联储十年首次加息一样,黄金再度走到十字路口。金价从2016上半年暴涨30%,创二十一年来同期最大涨幅。到10月份直线下跌,回落近18%逼近熊市。那么2017年又将迈向何方?

第一黄金网1月4日讯 与去年年底美联储十年首次加息一样,黄金再度走到十字路口。金价从2016上半年暴涨30%,创二十一年来同期最大涨幅。到10月份直线下跌,回落近18%逼近熊市。那么2017年又将迈向何方?特朗普行情能否继续?耶伦是否会如约加息三次?欧洲是否还有更多黑天鹅飞出?中国滞涨风险能否引发黄金需求?印度废钞行动究竟是祸是福?

黄金价格走势预测" alt="2017黄金价格走势预测" width="670" height="400" border="0" vspace="0" />

黄金价格走势预测" alt="2017黄金价格走势预测" width="670" height="400" border="0" vspace="0" />

2016年是大宗商品反击之年。许多去年表现糟糕的大宗商品成为了今年最强的品种,铁矿石、锌以及天然气是今年表现最佳的商品。

黄金在四季度回吐了2016大半涨幅。全年涨幅6.97%。但是2015年金价下跌10.5%,黄金依然收复去年大部分跌势,走出了持续近一年半的熊市。

近几年金价年内走势确实有虎头蛇尾的现象,但是这只是价格运行的一种表现而已,只是长期趋势中的一个片段。大家都听说过经济学里有一个名词叫“翘尾”,就是年底物价上涨,抬高了本年的价格水平,同时也抬高了来年的物价基数;那么,反过来,姑且把年底价格下跌的现象称为“垂尾”,这种现象拉低了当年的价格水平,也降低了来年价格的基数。实际上“垂尾”现象对于交易中高买低卖是有利的,能够给广大投资人一个更加有利的入场位置。

2.还有多少黑天鹅? 黄金价格走势预测" alt="2017黄金价格走势预测" width="670" height="400" border="0" vspace="0" />

黄金价格走势预测" alt="2017黄金价格走势预测" width="670" height="400" border="0" vspace="0" />

回顾2016年,“黑天鹅”事件频发成为推高金价最大助力因素。6月底英国公投之后,黄金一天内最多上涨超100美元,创八年来最大涨幅。

英国“脱欧”公投期间,黄金现货、黄金ETF交易量均录得强劲的增长,多个平台交易量比平日高出一倍多。网易贵金属单日开户量涨幅高达47%,单日交易量突破70亿元,用户个人盈利率也有大幅提升。

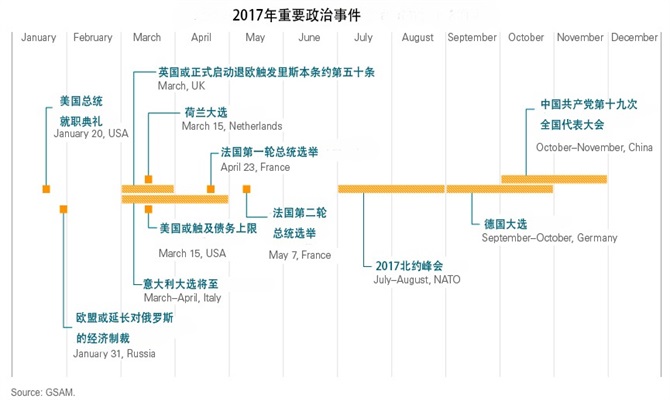

2017年的风险事件依然不少,意大利总统大选和法国总统大选都有可能成为欧洲民粹主义上台的契机。意大利方面若是五星运动上台,那么很可能会举行退欧元区公投、甚至退欧盟也是有可能的;法国方面,法国极右翼总统候选人勒庞:主张对欧盟和欧元区成员国身份发起公投。

英国退欧过程中也可能再起波澜,苏格兰也在积极寻求二次独立公投,而美国方面特朗普也已经正式当选美国总统,若是特朗普上台后继续主张其一些激进犀利的政策,包括其强硬的移民政策外交政策等,有可能加剧国际紧张局势。这些风险事件若发生的话,将提升市场避险情绪,使得黄金的避险属性凸显出来,对于国际金价来讲是重大利多。

3.特朗普之谜特朗普当选美国总统后,一句话描述他对全球经济的影响:股市等风险资产成为最大赢家,黄金和债券则成为最大输家。市场渴望了解,在2017年1月他正式入主白宫之后,这位在选战中每每“大话”的新总统,到底该在意他说的话,还是仍无需从字面上理解他的说辞。

更令人惊奇的是,他对内阁的任命,却似乎与他的政策矛盾。他反对华尔街特权,却在内阁中组建“高盛帮“,他主张大规模建设增支,却任命了极力反对扩大赤字财政的硬派老兵来主管财政。相关数据显示,目前投资者对于特朗普的关注度依然高达87%。

特朗普的特点就在于风格变换难以预测。特朗普在胜选之前的言辞犀利,胜选之后言辞又重新偏向温和,最近又有转向犀利的迹象,实际上,无论其话风怎样变化,都是根据其讲话时的具体情况来看的,一个真正的“疯子”是不可能成为美国总统的。特朗普本质上也是打了一手好“太极”,一方面展示个性争取美国多数民众的支持,一方面向资本力量示好,争取华尔街的支持。黄金未来走势仍要看美国经济和全球局势变化。

4.加息全速前进?还是根本别信?北京时间12月15日凌晨,美联储一如市场预期加息25个基点,为一年来首次加息,十年来第二次加息。市场最为意外的是,耶伦暗示2017年还有三次加息。比9月会议时预计的两次要快。

事实上2015年12月,美联储自2006年以来首次提高利率,当时市场预期2016年会有四次加息。然而各种黑天鹅事件,和经济逆风,事实上加息只有一次,并且拖延到了12月最后一次FOMC决议。经济学家调研显示,市场“并不买帐”美联储三次加息的预期。

从美联储政策声明和耶伦的讲话来看,2017年美联储仍有可能进行加息,2015年美联储高官预期2016年会加息四次,实际上2016年只加息了一次,若是这么看,本次美联储预期2017年加息三次,实际上很可能加息不足三次,而且美联储一贯有“用嘴加息”的传统,因为美国在世界上的强大经济实力,美联储只需要用言辞就可以达到撬动经济的目的。若是2017年美国经济继续保持良好的话,预计美联储可能选择加息2次。

一项包含18家初级交易商预测,2017年二季度结束时联邦基金利率中点将升至0.88%(年底时将升至1.13%)。该预测与在10月初进行的调查结果一样,美国联邦公开市场委员会(FOMC)的预测则是1.13%。交易商认为从现在起美联储将至少加息三次的可能性基本上就像丢硬币一样。而华尔街银行尚未提高对未来加息的预估,而且均认为,在2017年第二季前不会再次加息。

相关调查显示,47%的投资者认为2017年内将加息2次,24%认为会加息3次,18%认为会加息一次,另有10认为2017年内不加息。

5.通胀重来?全球通胀上涨,和美联储加息步伐谁快谁慢,可能将决定“无息资产“黄金表现。黄金与实际利率成反向关系。实际利率上涨,黄金这类无息资产持有成本上升,投资者将寻求高收益率资产。

通胀不断上涨确实是大势所趋,主要表现为货币的不断贬值,物价的不断上涨,通胀的上涨反过来会压迫各国央行逐渐走上加息的道路,目前,后市的汇率之争也会凸显出来,美联储与各国央行的博弈也将是未来市场的看点。当前全球两大经济体,中美通胀率均在加速上涨。

6.央行大买家就在10月底投资者争相逃离黄金之时,汇丰研究显示,全球央行吸纳了过剩的黄金供给。IMF月度金融统计数据以及世界黄金协会(WGC)的数据发现,全球央行10月净购买了33.7吨黄金,是今年1月的35.5吨之后最大的单月购买量,9月净购买13.7吨。

10月,俄罗斯央行共增产40.4吨黄金,卡塔尔紧随其后,购买了6.2吨,中国购买了4.04吨。截止目前,俄罗斯是今年最大的黄金买家,一共买了168.5吨黄金,大幅超过中国的80.3吨。

当前各国央行大肆购入黄金,从一个侧面说明当前世界形势的不稳定,2017的欧洲大选以及特朗普上台等众多可能出现的风险情况另各国央行也是小心翼翼。若是未来风险事件爆发,则黄金的避险属性将会凸显,各国央行此时大量持有黄金正是一种保护本国金融稳定的必然选择。

7.资金潮起潮落自美国大选之后,全球主要黄金ETF基金持仓下跌了11%,下跌至1787吨。ETF持续抛售,令金价面临更大下行压力。上一次ETF投资者净买入黄金还要追溯到希拉里承认在大选中落败特朗普当天。黄金ETF基金已经连续33个交易日减持,这是2004年全球首个黄金ETF基金创立以来,最长减仓纪录。事实上黄金ETF持续增持,是推动今年黄金持续走高的最重要因素。

WCG报告显示,2016年全球黄金投资需求突破1000吨大关,达到了1064吨,比2009年上半年的投资需求高点还高出16%。其中,2016年上半年全球黄金ETF总持仓量大增579吨,这就意味着上半年全球黄金投资需求的近55%都集中在了黄金ETF身上。

黄金ETF持仓能够在一定程度上体现黄金的市场需求,但是又有一定滞后性,可以作为参考来看待。不过从最近的黄金ETF减持力度来看,可以发现,近期连续减持,但是力度有减弱的迹象,说明黄金空头有可能即将结束。另外不可忽视的一个需求因素就是,年底中国印度等黄金需求大国的节日性购买旺盛,可能重新点燃多头之火。

品牌价格

今日各大品牌黄金首饰价格多少钱一克官方报价,参考价格由第一黄金网为您提...

2017年01月04日 11:41早前,受减产希望提振,油价齐齐上涨,美油一度升破55美元关口,创201...

2017年01月04日 11:23现在白银虽仍处于下降通道运行中,但目前站稳20日均线上方,因此,银价后...

2017年01月04日 10:402017原油市场的上半年走势就是要看OPEC的减产实行力度来决定了,库...

2017年01月03日 10:54品牌价格

今日各大品牌黄金首饰价格多少钱一克官方报价,参考价格由第一黄金网为您提...

2017年01月03日 10:512017年01月02日 14:16

客服热线:

客服热线: