| 品牌“股神”巴菲特的外汇投资及交易启示 | 有效期至长期有效 | 最后更新2019-01-10 18:51 |

| 浏览次数724 |

“股神”巴菲特的外汇投资及交易启示

股神 沃伦 巴菲特(Warren Buffett),不用多介绍了。不过,他似乎跟n.com target=_blank >外汇交易世界没有什么关联,巴菲特以及他的n.com target=_blank >黄金搭档查理 芒格(Charlie Munger)都不是活跃的交易者。相反,他们累积财富的手段主要是收购潜力股或者整家公司,很多投资富豪也都这样。很多交易者持有n.com target=_blank >外汇的时间以分钟来计算,而巴菲特则常常以十年为时间单位来持有资产。

甚至,巴菲特给大多数个人投资者的建议是,不要尝试直接进行n.com target=_blank >外汇或商品的投机活动。巴菲特偏爱长期持有盈利资产。这类资产不需要干预,它们自身就可以不断产生分红、利息,并默默累积形成一大笔盈利。因此,将巴菲特的投资理论以及历史长期投资方式适用到短期或中期n.com target=_blank >外汇投机者身上,它的有效性可能会打折扣。

巴菲特依然用其价值投资的理念来解释, 衍生性金融商品也像股票及债券一样,常在价格与价值上出现离谱的偏差。因此,许多年来,伯克希尔在衍生性合约的签订,一向是具有选择性的,在数量上不多,但有时金额却很庞大。

不过,巴菲特在n.com target=_blank >外汇投资上的收益绝对不逊于其他大鳄。在2006和2007年中《致股东信中》分别披露了巴菲特的外汇投资情况。巴菲特从2002年开始就建立了大量的外汇头寸,直至当年才全部清空。而这些外汇头寸,为伯尔希克哈撒韦带来了整整22亿美元的利润,其中仅欧元一项获利就达8.39亿美元。

如果深入挖掘巴菲特的公司-伯克希尔 哈撒韦(Berkshire Hathaway),包括它的结构、它的管理模式,我们就会发现,巴菲特和大多数明智的外汇投资者还是有一些相同的地方存在:

杠杆比例

由于外汇的短期波动非常小,因此外汇交易者常使用较大的杠杆比例来放大盈利,当然这也可能带来更多亏损。尽管巴菲特是一个比较保守的投资者,他也会使用杠杆比例来促进盈利的增长。

在对伯克希尔 哈撒韦进行调研后发现,巴菲特在90年代曾使用过约1.6:1的杠杆比例。巴菲特的杠杆比例因持有成本低而使用更加高效。2011年,伯克希尔 哈撒韦以265亿美元买下伯林顿北方圣塔菲铁路公司(Burlington Northern Santa Fe Corp.)77.5%的股权,同时失去了其AAA信用评级。而筹集收购的这笔巨款,伯克希尔 哈撒韦就利用了杠杆比例。

巴菲特和外汇交易者共同的地方在于:两者都相当大胆,一旦出现有利机会时,两者都会毫不犹豫的使用杠杆比例来最大化利益。

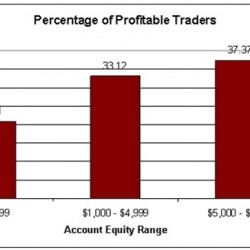

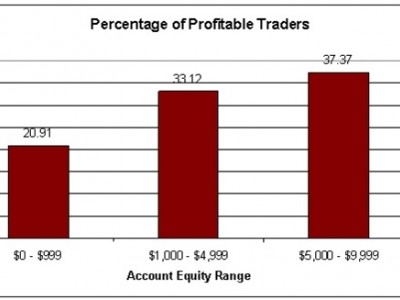

但是,外汇投资者其实不应将巴菲特作为杠杆比例是否恰当的标准。因为对于交易新手和粗心的投资者来说,无论杠杆比例多小,都可能引起他们不能负担的亏损。

注重管理

巴菲特在收购了一家公司或者部分业务后,通常不会用自己的员工取代被收购公司的管理团队。巴菲特曾表示,自己通常先假设收购对象的现有管理层长期不变,再预测这家公司的未来发展潜能。因此,在收购后他再不干涉,即使对伯克希尔 哈撒韦也不会事必躬亲。 如果他们需要我,那么我一定不会买这家公司的股票。

而这对外汇交易世界也很重要。巴菲特在一次采访中被问到:在什么样的时机下,才可能愿意将持有的所有美元兑换成另一种货币?而他的回答是: 可能是瑞郎危机发生的时候。

他认为,一种货币的将来掌握在政府的手中,政府管理才是最关键的问题所在:发行货币的政府和央行等是否有能力和公信力执行可靠的货币政策?它们是否准备好为强势货币政策所导致的低出口和高失业率等问题付出代价?支持某种货币政策是否只是出于政治权利的考虑?

相对有形资产和n.com target=_blank >黄金等,货币会随着时间而不断贬值,只是不同国家的情况各有差异罢了。

多样性和对冲

巴菲特和伯克希尔 哈撒韦多年来从未参与过外汇投资,除了旗下可口可乐等跨国集团会涉及不同的外汇交易之外。而这自然就会出现内部对冲的流程。

2001年美元兑其它货币出现急速下跌,巴菲特首次将外汇纳入他的投资组合中,他买入了大量外汇交易合约用以对冲风险。到2004年,伯克希尔 哈撒韦还持有约214亿美元的外汇交易合约。到2012年终,其外汇交易合约已经非常少了,价值不超过200万美元,而一年前还有1.56亿美元。有人估计,目前伯克希尔 哈撒韦仍持有少量无法单方面结束的外汇合约。

尽管如此,巴菲特和伯克希尔 哈撒韦一直都在尽量避免需要大量保证金的衍生品交易。巴菲特2012年曾向股东表示: 市场总是会超出你的意料之外。我们无意将伯克希尔置于突发的风险中,因为金融世界可能因为一条消息而瞬间处于不妙的境地。

美国长期资金管理公司的教训

美国长期资金管理公司(Long Term Capital Managent,LTCM)被认为是史上最大的对冲基金失败案例。LTCM曾拥有两个诺贝尔经济学家获得者Myron Scholes和Robert Merton。LTCM的目标是在两种不同市场之间进行套利,因为有些资产会因流动性不同而出现价格差异。LTCM买入过期国债(Off-the-run Treasuries),同时卖空当期国债(On-the-run Treasuries)。过期国债的流动性稍低于当期国债,而LTCM相信不同市场的价格终究会趋于一致。为了放大市场波动,LTCM采用了高杠杆比例进行交易。

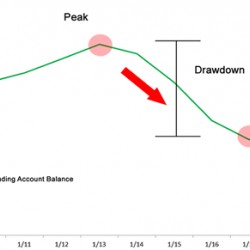

最初一切运行良好,投资资金越来越多。而1998年成为一个转折点。俄罗斯金融危机发生后,俄罗斯政府决定延长债务偿还期。和LTCM的预想不同,过期国债和当期国债不仅没有重合,反而拉大了差距。

最终,LTCM的巨额亏损让大量债权人血本无归。到最后美联储进行干预,组织了14家国际银行组成的财团注资并接管了LTCM,才使LTCM避免了倒闭的命运。巴菲特和伯克希尔 哈撒韦当时也是财团的成员之一。

LTCM的惨痛失败也应当能警醒任何外汇投资者。应该说,LTCM的理论及预测从长期来看是正确的,点差最终缩小,过期国债和当期国债最终趋于一致。但是LTCM失败的根源,就在于它所使用的过高杠杆比例、以及过度自信。

正如巴菲特此后的评价: 为了他们没有而且不需要的盈利,他们赌上了当时持有而且需要的资金,这简直太愚蠢了。

来自沃伦 巴菲特的投资小建议:

● 不要赌上你无法承受失去的东西。

● 使用杠杆比例。但是不要滥用。不然它反过来会掏空你。

● 为意料之外的事做好准备。

● 要记住,在市场回归理性之前,你很有可能会破产。

● 和可靠的对手方合作。

● 经常对你的投资组合进行压力测试。

● 保持投资多样化。

● 投资外汇,实则是在投资一国政府未来的可靠度和公信力。

● 所有货币都在贬值。

● 对政府形成正确的认知。

本文标签: 客服热线:

客服热线: